虚拟货币INF

Setyowati et al

1.简介

当前,所有国家都进入了工业革命4.0时代,技术发展为人类生活的几乎所有方面提供了便利。技术的飞速发展带来了新的创新,这些创新将为企业和市场的增长提供巨大的潜力。如果各国不能迅速适应和顺应数字趋势,它们将在各个政府部门,基础设施和社会中滞后。但是,如果精心准备了工业革命4.0的时代,那么将会获得积极的影响,例如信息开发速度的提高,生产率的提高以及信息获取的便捷性[1]。 因此,必须充分利用这些机会,特别是发展中国家,以改善经济和人民福利。

经济和人民福利可以得到改善,因为企业与其交易对手之间日益增加的贸易往来带来了更大的政府获取税收收入的潜力。 税收部门是必须适应工业革命4.0时代才能改善经济和人民福利的部门之一。经济合作与发展组织(OECD)指出,快速的技术进步,数字化和商业模式已导致税制的不断转型和调整[2]。

作为国家最大的收入来源之一,税收部门应始终能够适应可能出现的任何发展。 工业革命4.0时代需要考虑的税种是消费税,通常称为商品和服务税(GST)或增值税(VAT)。这类税款是为社区和商业活动应计的,因此对政府收入有重大贡献。因此,商品及服务税或增值税的表现将影响一个国家的税收表现。评估增值税绩效的一项指标是增值税比率,该比率是通过在一定时期内将增值税收入的实现除以国内生产总值(GDP)得出的[3]。

在这项研究中,我们使用印尼数据作为分析框架。但是,由于本研究的重点是在其他国家/地区广泛实施的一种增值税管理系统中开发区块链应用程序,因此该研究对于使用该增值税系统来征收消费税的其他国家/地区可能具有广泛的用途。根据印尼中央统计局(2019)的数据,与印尼GDP相比,增值税收入的征收在2014-2017年期间往往较低。印尼的增值税率在2014年同期最高,为3.87%,在2016年最低,为3.32%。增值税征收率低的原因之一是缺乏有效的增值税管理系统[3]。增值税系统效率低下,使确定虚拟税收发票变得更加困难,并且破坏了无法达到增值税技术所能提供的最佳性能的能力。随着印度尼西亚进入工业革命4.0时代,其政府必须利用和开发增值税管理数字技术基础设施来解决此问题。因此,政府有必要采取新的战略措施,其中之一就是开发新技术。

当今正在发展的新技术之一是区块链技术。该技术可以为所有相关各方提供保证的透明性,准确性和数据安全性。它允许授权的公共用户和受控用户使用其分布式分类帐,以及参与可以得到有关各方批准的交易。交易完成后,任何一方都无法更改其交易记录[4]。区块链技术允许对等交互。它的特征,例如自治,平等和透明,有可能同时发现腐败和欺诈[5]。

除此之外,区块链技术还提供了数据完整性,数据安全性和数据互操作性的好处[6]。区块链技术的另一个优势是其规模,即决策权,问责制和激励措施,与有关良好信息技术(IT)治理的文献一致[7]。支持竞争绩效的最重要的区块链功能是可追溯性和不变性[8]。

采用区块链技术的挑战和障碍包括可用性和安全性问题,法律问题,价值冲突以及对其政治维度的批评[9]。区块链技术的特征和挑战也可以解释为,将来会有一些商业模型将应用区块链技术[10]。

先前的一些研究表明,区块链技术已广泛应用于各种部门,包括政府[11]和商业部门[12]。区块链技术的存在极大地促进了会计,财务和审计领域的发展[13]。此外,区块链技术还可用于有效和高效的税收管理,例如在增值税的背景下。技术的使用在不同各方之间提供了一种更为有效的消息传输机制[14]。区块链技术提供了可靠的分类帐,这意味着任何一方都将无法操纵它,因为系统中的每笔交易都将始终通过智能合约保留,并且因为它提供了透明的记录。

这是该技术显示出有望在沙特阿拉伯的增值税系统中应用的两个原因[15]。 但是,要在增值税系统中成功采用区块链技术,还需要考虑一些事项。 值得注意的是,在利用电子技术开发增值税系统方面,政府至少可以考虑和使用四个替代方案。 这些替代方案包括开发法规和法律产品,创建数据库和开发基础结构,以作为在税收系统中实施电子信息和技术的主要支持手段,开发技术设备以及开发用于提高税收能力的数据库软件。 当局履行其纳税义务[16]。

区块链技术使增值税在应税当局的直接监督下实时征税和收费[17]。区块链技术的自动化合规性实现了税务申报的验证和自动化[18],这可以显着降低避税,欺诈和逃税的风险[19]。区块链技术可以透明地确认,验证和跟踪电子发票和电子Nofa(在线申请税收发票序列号的网站)。凭借强大的透明度,该技术还可以确保管理链中涉及的各方很难甚至根本无法实施欺诈[20]。然而,尽管具有潜力,但区块链技术尚未被公众广泛了解,也未被政府使用。

基于以上讨论,本研究着重于在增值税系统中采用区块链技术。因此,本研究的目的是分析如何将区块链技术模型应用于增值税系统,尤其是电子发票系统。目前,关于区块链技术在税收领域的应用的研究还很少。增值税(VAT)接受系统中采用的新技术(即区块链技术)相对较新,并且今天尚未得到广泛实施。由于有关在增值税系统中实施区块链技术的研究很少,因此该研究有望为其他计划采用区块链技术构建其商品及服务税或增值税系统的国家提供概述和参考。

这项研究具有学术和实践意义。从学术角度进行审查,该研究有望补充与以前有关增值税系统新技术的开发和利用的类似研究,即区块链技术。随着所有国家都进入工业革命4.0时代,区块链技术正在发展并获得越来越多的关注,尤其是在发展中国家。

这项技术提高了与通过电子Nofa跟踪电子发票和TISN交付有关的增值税系统的透明度,准确性和数据安全性。本研究中的文献综述讨论了区块链技术在政府和税收部门的应用,但是一些参考文献并未集中于提供如何在增值税系统中应用区块链技术的想法。因此,这项研究的新颖性在于对区块链技术在增值税系统中的应用的深入描述,特别是在电子发票发行方面。我们希望这项研究将提供更多信息,并为将来希望进行类似主题研究的其他研究人员提供参考。

就实际贡献而言,这项研究可以为包括政府和政策制定者在内的有关各方提供信息和意见,这些机构包括税务总局(DGT),财政政策局,印尼通信和信息部以及该中心。印尼财务信息系统和技术部,这与增值税系统中技术的应用直接相关。我们希望这项研究可以作为参考,并在制定与区块链技术在印尼或其他国家的增值税系统中的应用相关的政策时,得到政府和利益相关者的考虑。

本文首先介绍了本研究的背景,目的以及研究和实践的贡献。接下来,理论综述包含对相关研究的文献综述以及本研究中使用的理论框架。其次是研究方法,该方法描述了定性研究方法和通过深入访谈收集的数据。下一部分将提供结果和讨论,其中讨论了区块链技术在增值税系统上的应用设计,以及政府,学者,从业者和协会对区块链技术在增值税系统中的应用的看法。本文的最后给出了研究结论。

2.理论评论

2.1区块链技术

区块链由几个块组成,这些块相互合并并链接在一起,直到形成一个块“链” [21]。每个块使用形成单个不间断链集[22]的哈希函数来标识先前的块。当一条信息已经记录在区块链数据库中时,很难删除或修改该数据[23]。区块链使用分散和分布式分类账方法,称为分布式分类账。分布式分类帐是包含网络中所有交易的记录,并且网络中的所有各方都可以访问该记录[24]。

结果,没有管理控制中心来管理区块链网络中的数据,任何可用的数据或信息都会私下和公开地分发给区块链网络中的服务器。区块链中有两个网络,即许可网络和非许可网络。许可的区块链导致对交易详细信息的访问仅限于有限的各方。与许可的区块链不同,网络中的每个参与者都可以访问所进行交易的所有详细信息。区块链技术无需参与第三方组织即可提供安全性,信任,数据集成和匿名性[25]。

分类帐方法通常将数据库存储在具有集中式数据存储和处理功能的单个系统中。区块链中使用的分类账方法是一种分布式分类账,其数据存储系统是对等(P2P)的。这些条件意味着没有管理控制中心来管理区块链网络中的数据。区块链中的集中式账本系统与分散式账本系统之间存在差异。在集中式分类帐中,所有数据都存储在存储库中,因此网络上的每一方都必须分别提交和检索存储中的数据。区块链中的分散式分类帐系统允许所有服务器直接(实时)访问P2P区块链网络中的数据[22]。以下是在进一步研究区块链之前必须理解的四个基本概念[21]:

a. 共享分类帐

共享账本是包含区块链网络中所有交易的记录,并且网络上的所有各方均可访问[21]。共享分类帐是不可变的,因为它记录了从头到尾的所有交易。共享分类帐中的交易数据记录仅进行一次。之后,将其分发给区块链网络上的所有各方,以便他们共享相同数据的副本。因此,可以说共享账本是一种记录系统,在区块链网络中作为受托人发挥着重要作用。

b. 权限

打算进入私有区块链网络的各方可以访问权限。区块链上有两个网络,私有(许可)和公共(无许可)网络。许可的区块链使每个参与者具有一个唯一的身份,这些身份彼此不同。该身份允许每个参与者进入区块链网络并访问现有交易[21]。因此,许可的区块链使数据一致性监控更加有效。由于对交易详细信息的访问仅限于少数几个方,因此可以实现这种有效性。与免许可区块链不同,网络上的每个参与者都可以访问区块链网络中交易的所有详细信息。为了提高安全性和保护匿名性,可以限制在无许可区块链上显示的交易详细信息。

C. 智能合约

智能合约作为交易的一部分在区块链中自动存储和执行。智能合约本质上与现实世界中用纸做的普通合约相同。主要区别在于智能合约是数字的。智能合同的目的是提供比传统纸质合同更好的安全系统[21]。区块链中智能合约的存储导致合约中的所有声明被分发给区块链网络上的所有各方。如果存在违反合同的规定,则无需第三方进行审查。这意味着智能合约的使用消除了区块链网络上对第三方的需求。智能合约之所以可以信任是因为它们具有不变且可分配的几个特征。不可变是指它们不能更改,而可分配是指合同的内容将分发给区块链网络中的所有各方,以便可以立即对其进行验证。

d、共识

共识是区块链网络各方之间就数据验证达成的协议。数据复制和分发导致每个节点都需要进行数据验证,以便该块中的数据有效并可以添加到区块链网络中。共识消除了第三方干预来运行区块链系统的需要[26]。这证明了区块链技术是安全,可验证和经过认证的[21]。在区块链中实施的共识机制使该技术不易遭受欺诈。区块链由软核心部分组成[23],如下所示:(1)区块是区块链网络中交易的完整清单,将存储在分类账中。区块链网络中的每个区块都有不同的大小和周期。(2)链是将一个块连接到另一个块的链。因此,链的作用是在区块链网络中的区块之间形成链接。(3)网络是由所有节点组成的网络。节点充当网络安全措施,其中包含已记录在区块链网络中的所有交易数据的完整记录。这三件事是形成区块链结构的核心部分。另外,Wijaya和Darmawan[26]断言,区块链由三种类型组成,即公共,财团和私有。这与给出的解释是一致的,即基于数据可访问性的性质,区块链可以分为以下三种类型:

a. 公共区块链

公共区块链是公众可以轻松访问的一种区块链。每个人都可以直接在公共区块链网络中检查和验证交易,也可以参与获得共识的过程[27]。网络的开放性导致公共区块链网络中存在的数据非常易于访问且透明。 Wijaya和Darmawan [26]指出,有能力的人可以改进,测试和访问公共区块链中的几个优势。由于公共区块链不使用集中式服务器系统,因此可以通过加密验证来保证区块链的安全性和信任度。

b. 财团/混合区块链

财团/混合区块链是一种分布式账本,其共识过程由一组先前选择的节点控制[22]。这导致以下事实:并非区块链网络中的所有节点都可以在该网络中拥有共识权。有权读取财团/混合区块链中的交易并将其输入网络的各方是已经预先确定并共同组成联合协会的几个组织[28]。

C. 私人区块链

单个存储在其单个组织中的数据的私有区块链类型。在网络中读取数据或信息的权限可以是公开的,也可以仅限于指定的一组参与者[22]。区块链网络中的每个节点或用户都将受到限制,以使该网络具有严格的管理权限。这种严格的数据管理导致并非所有节点都参与区块链网络[27]。因此,可以说,私有区块链网络中的节点成员资格是受控制的,不能自由访问块。在这种类型中,只有某些方可以读取或提交交易,即同一组中的组织或子公司[28]。区块链技术在印尼增值税系统中的应用将对电子增值税系统的优化产生影响。从DGT到应纳税企业(TE),都可以在TISN奖励系统中应用区块链技术。TISN系统中区块链技术的实现使系统性能更快,并减少了由于系统自动化而必须由TE完成的阶段数。区块链技术的应用导致TE和DGT的位置相等,从而导致从所有TE到一个DGTserver都没有TISN请求。有了更分布式的系统和对等网络,TISN系统可以更快,更高效。DTE作为智能合约授权机构可以监管TE自己携带TISN的规定。在智能合约中,可以说DGT拥有监督和检查交易的全部权力。

2.2增值税(VAT)

增值税是对在海关地区进行的商品和服务的消费征税[29]。作为一种间接税,增值税的特征之一是在多级阶段,对应税货物(TG)或应税服务(TS)生产和分销线的每条链征收增值税[30]。增值税的计算方法为进项税的进项额,即通过对应税商品或应税服务的购置税减免对应税商品或应税服务的呈交税(进项税)来抵扣。在提交应征增值税的应税商品或应税服务时,有称为“税收发票”的税票证明。如果买卖双方[31]收到了包含必须包含在税收发票[24]中的信息的税收发票,则他们都可以进行税收抵免。纳税发票的义务与付款无关。只要TE将应税商品或应税服务提交给交易的对方,就会产生税收债务,从而使TE开具发票以证明所欠税款[30]。

VA任意正特征,即印尼增值税的法律特征[30]。它具有合法的特征,需要理解这些特征以了解对商品和服务的消费征税的机制。

a. 增值税是间接税

间接税是一种可以由其他方承担的税。可以将费用从卖方转移到买方,因为所征收的税款不附加在客体上,而是附加在客体上。这表明承担增值税负担的一方与负责向国家财政支付增值税的一方之间的立场存在差异。买卖双方在增值税系统中的位置不同。作为接受TG或TS的一方的买方是承担增值税负担的一方,而提供TG或TS的卖方TE则是负责向国库支付增值税的一方[30]。立场上的差异是为了向所有各方(即TG或TS的买卖双方)提供法律确定性。因此,可以说,支付增值税的义务不是直接强加于买方,而是强加于卖方。

b. 增值税是一种客观税

客观税是在不考虑纳税人作为纳税主体的条件的情况下对税收对象征收的税[31]。因此,征收增值税未考虑纳税人缴纳增值税的能力。可以说,只要有可征税的税收对象就征收增值税[21]。增值税作为一种客观税收的特征会产生递减影响。累进增值税是征收税负的一个缺口,其中,消费者的能力越高,增值税负担就越低,反之亦然。之所以会产生这种渐进式增值税,是因为它只有一个税率,即10%,并且未考虑纳税主体的主观条件。因此,无论是富人还是穷人,消费TG或TS [32]时,纳税人仍必须缴纳增值税。

C. 增值税具有多阶段征税特征

多阶段征税是增值税的优势之一。多阶段征税的目的是在TG或TS的生产和分配的每个阶段收集增值税。增值税的征收在生产和分销线的每个阶段(多阶段税)[31]。在生产和分销线的每个阶段都征收增值税,这表明增值税是对消费者反复征收的,但是对于这种重复而言,税收是不会累积的,因此不会引起双重征税[30]。

d。增值税使用间接减法/贷项/发票方法

间接减法是通过对TG或TS的进项税(进项税)扣除TG或TS的进项税[31]来计算增值税的方法。纳税人(在印度尼西亚称为TE)可以在每次TG或TS交易的购买或销售中使用进项税或销项税抵免法。在此基础上,印尼的增值税采用间接减免法。此特征说明应纳税额是从销项税额与进项税额之间的减额中获得的。

e。增值税是非累积性的

间接减法是一种通过扣除增值税来计算增值税的方法,尽管由于进项税抵扣机制,增值税具有多阶段征税特征,但它是非累积性的。非累积性意味着,即使在每个生产和分配阶段都要缴纳重复的税款,也不会累积。这导致实行双重征税和反级联效应。增值税的非累积性是总站中的“ kontradiksio”,这是一种措辞,意味着通常会否定这些规定[30]。

F。增值税使用单一税率

印尼增值税采用单一税率,即国内交付10%,TG出口0%。单一税率既有积极方面也有消极方面。积极的一面是它很简单,而消极的一面是它可以提供更清晰的回归[30]。即使这样,政府仍然可以提高或降低这些税率。

G。增值税是国内消费税

印尼增值税是根据目的地原则对国内TG或TS消费(关税)征税的国家,因此在国际贸易中它是中性的[30]。目的地原则的目的是仅在将要消费TG或TS的地方征收税款[33]。如果TG或TS在该国家或整个印尼共和国领土范围内的印尼海关地区以外消费,则不收取增值税。因此,发生TG或TS消耗的地方是征收增值税的重要因素。

H。印尼增值税是消费型增值税

消费类增值税是对TG或TS消费(包括一般资本货物)征收的税,将成为进项税,可以在进项税中抵扣。因此,资本货物仅需缴纳一次增值税。因此,由于税收抵免机制的存在,将不会对资本货物进行双重征税[30]。

区块链技术可以为每个节点提供便捷的访问权限,以检查交易对手发出的电子发票。在传统系统中,买方TE必须验证卖方TE发出的电子发票;但是,在基于区块链技术的系统中,不再需要此功能。另一方面,DGT还必须验证TE卖方签发的电子发票。这是因为在使用基于区块链技术的系统中,使用哈希功能将卖方TE发出的电子发票连接到TISN。哈希功能使您无法使用未记录的税收发票数据来发布与实际交易不匹配的虚拟电子发票。

此外,区块链技术还可以解决电子发票(数字税收发票)和电子Nofa(在线申请税收发票序列号的网站)中经常出现的问题。在发布电子发票之前,TE必须通过直接向确认TE的税务局提出申请来申请TISN。TISN是增值税系统中的数据,该数据不是机密信息,如果被其他人知道,也不会引起问题。大量的TE会同时访问税务总局(DGT)服务器,这会导致频繁的错误。这些应用通常会使TE在履行其税收义务时遇到困难。

先前有几项有关使用区块链技术的研究。首先,Myung SanJun的研究[34]题为“区块链政府-二十一世纪的下一种基础设施形式”(开放式创新杂志:技术,市场和复杂性,2018年),旨在确定为什么政府目前广泛使用区块链。 Jun的研究表明,许多国家正在其政府中调整区块链,因为与其他技术不同,它直接与社区组织有关。区块链的特性使实施可以替代包括政府官僚机构在内的现有社交设备的社交技术成为可能。区块链和官僚机构之间存在三个相似之处。首先,两者均由法规确定,并基于预定规则进行。其次,它们都充当着社会的信息处理机器。第三,两者都是社区所信任的工具。因此,可以说,区块链技术不仅可以提高政府效力,而且可以改善社会,它可以成为社会创新的绝佳工具。 Ayubjon Solehzoda的研究[16]名为VAT税收管理系统中的信息技术(法律与经济高级研究杂志,2017年),采用了定性方法,旨在解释在税收管理中使用信息技术的好处,特别是在增值税系统。Solehzoda的研究确定了政府在利用电子技术开发增值税系统时可以考虑的四个替代方案,即开发法规和法律产品,创建数据库和开发基础设施,以作为在税制中实施电子信息和技术,开发技术设备的主要支持以及用于创建数据库的软件,以及努力发展税务机关为纳税人提供服务的能力,以履行其纳税义务。

此外,还有Alkhodre等人的研究论文[15],标题为“基于区块链的增值税(VAT)系统:沙特阿拉伯作为用例” (国际先进计算机科学与应用期刊-2019年),旨在介绍在沙特阿拉伯设计增值税收集系统时使用区块链技术的想法和解决方案。阿尔霍德(Alkhodre)的研究结果表明,当前的计算机化时代使收税系统变成了一种不寻常的形式,并改变了公民与税务机关之间的关系。随着新法规的出现,例如欧洲的标准税务档案(SAF-T)或南美和巴西的实时开票机制,增值税系统中的数字化已成为许多国家关注的问题。就区块链技术而言,可以在沙特阿拉伯的增值税系统中实施该技术有两个原因。首先,区块链提供了一个可靠的分类账,任何一方都无法操纵,因为系统中的每笔交易都将始终被智能合约所知道;其次,区块链提供了透明的记录保存。

最后一项,Saragih和Setyowati的研究[35]旨在确定区块链在税收管理现代化中的好处,影响区块链技术在税收管理现代化中的因素,以及政府和相关方准备使用该技术在税收管理现代化中的意愿在印度尼西亚。这项研究的结果表明,在印度尼西亚税务管理的现代化中使用区块链技术有几个好处,即它增加了透明度,通过非中介化加快了交易,并且是一成不变且准确的。区块链技术的使用受基础设施,能力和政府政策因素的影响。没有政府政策规范在印度尼西亚实施区块链技术的准备程度。支持互联网,服务器计算机和数字身份等区块链技术应用的基础设施尚未实现。此外,印度尼西亚的区块链技术尚未得到充分发展,区块链素养水平仍然很低。

3.研究方法

我们使用定性研究方法,因为我们旨在提供对社会现象的全面了解。本研究中讨论的社会现象是工业革命4.0时代和区块链技术在印尼增值税系统中的应用。这种基于目的的研究是描述性的,因为其目的是分析可在印度尼西亚的增值税系统中应用的区块链技术模型。这种基于收益的研究旨在发展读者对印度尼西亚VAT系统中区块链技术应用的了解。区块链技术是一种新技术,由于尚未在印度尼西亚大规模实施,因此尚未为许多人所熟知。因此,这项研究将增加读者对区块链技术在增值税系统中的作用的了解。

所使用的数据收集技术是通过对先前确定的演讲者进行深入访谈而进行的实地研究,以及通过研究与研究主题相关的文学资源进行的文献研究。通过与相关方就该研究主题进行了沉浸式和透彻的讨论,进行了深入访谈以收集支持数据。受访者是与本研究相关领域的专家。选择受访者的依据是他们在区块链技术方面的经验和能力。我们打算让受访者对本研究中讨论的主题和问题进行详细而深入的解释。因此,必须根据对研究问题和有关将区块链技术应用于增值税系统的实际条件的理解,精心选择受访者。深入访谈中获得的信息被视为主要数据,经过处理以回答研究问题。

本研究中的信息提供者来自4个组,即政府机构,学者,从业人员和协会成员。首先,来自政府的举报人来自5个机构,分别是信息和通信技术局DGT,税收法规I DGT局,财政政策局,印度尼西亚通信和信息部信息应用总局以及印度尼西亚中央情报局。印度尼西亚财政信息系统和技术部。

与DGT信息和通信技术局的工作人员进行了深入的采访,以更广泛地了解该技术在VAT系统中的应用范围以及如何为该VAT系统设计合适的区块链技术。DGT负责印尼现有税收政策的监管者和实施者。这表明DGT直接参与了印度尼西亚的税收体系。与税务条例I DGT局进行了访谈,希望获得更多的见识,并为在增值税系统中实施区块链技术的最佳设计创造更广阔的视野。

财政政策局是根据适用法律在制定与财政政策有关的政策,计划,计划和建议中发挥重要作用的组织。预计与财政政策局进行的深入访谈将提供有关与区块链技术在增值税系统中的应用相关的政策制定的更广泛的观点和信息。预计将与通信和信息部信息应用总局进行深入访谈,以提供信息和可支持区块链技术在增值税系统中应用的网络基础设施的更广阔视野。预计将与印度尼西亚财政部金融信息系统和技术中心进行深入访谈,以提供信息并更广泛地了解政府计划和政策与增值税系统中技术的应用和开发之间的关系。

其次,代表印度尼西亚大学管理科学学院和计算机科学学院的学术系统工作者的信息提供者。作为学者,讲师具有丰富的知识和对该领域的理论知识。在这项研究中,采访了税务讲师,尤其是增值税的讲师,他们对技术在税务中的应用有广泛的了解。

第三,本次研究的受访者来自税收和区块链技术领域,作为直接参与该领域的经验丰富的参与者,从业者被认为能够对该领域如何实践区块链技术有更深入的了解。应用于印尼增值税系统。第三,本研究的信息提供者来自税收和区块链技术领域。作为直接参与该领域的经验丰富的政党,从业人员被认为能够对如何在印度尼西亚增值税系统中应用区块链技术提供更深入的了解。在这项研究中指定的从业人员包括为Achilles Advanced Systems Ltd.(OnlinePajak)工作的人员;CITA(印度尼西亚税收分析中心);RSM Indonesia,印度尼西亚领先的税务咨询机构之一;Blocktogo,印度尼西亚的IT开发公司;以及印度尼西亚的加密货币交换公司Tokocrypto。

从计划开始到现在,与OnlinePajak进行的访谈预计将使人们对OnlinePajak正在应用哪种区块链技术应用有更深入的了解,并有望就如何正确设计区块链技术及其支持和支持因素提供他们的见解。阻碍了其在增值税系统中的应用。CITA是一个积极开展与税收最新问题相关的研究的组织。此外,CITA还提供了关于区块链技术对税收系统的影响的观点。

RSM Indonesia是印度尼西亚领先的税务咨询公司之一。预计将以税务实践的顾问身份与RSM Indonesia进行深入访谈,以进一步了解增值税系统在该领域的表现,以及在增值税系统中开发区块链技术的潜力。预计与Blocktogo和Tokocrypto进行的深入访谈将增加对区块链技术的深入了解,并概述增值税系统中适当的实施模型的设计。

来自协会和组织的最后一名线人来自印尼区块链协会和印尼区块链网络。作为一项仍在发展的新技术,区块链在印尼仍然相对未知。因此,专门研究印度尼西亚区块链技术的协会和组织的存在和作用将使许多各方受益匪浅。预计将与印尼区块链协会和印尼区块链网络进行深入访谈,以提供有关区块链技术的详细说明,以及有关区块链技术在增值税系统中的含义和应用的特殊观点。

使用预先准备的问题列表进行半结构式访谈,并根据与信息提供者和所获取信息的讨论动态进行跟踪。访谈的问题包括:(a)关于税收技术在印度尼西亚的增值税系统(特别是电子发票系统)中的应用的观点;(b)关于克服增值税系统(特别是电子发票系统)问题的技术发展的观点;(c)了解区块链技术及其在印度尼西亚的发展;(d)概述区块链技术在电子发票系统中的应用; (e)在将区块链技术应用于增值税系统时考虑的重要因素;(f)设计适用于增值税系统的适当的区块链技术(概念,类型,机制,参与者等)实施模型;(g)政府在制定与增值税系统中应用区块链技术有关的政策时应考虑的事项。

确定研究地点非常重要,因为它必须与研究主题直接相关。该研究站点位于DKI雅加达地区,该地区由多家机构和从业人员组成,包括DGT,财政政策局,印度尼西亚通信和信息部,印度尼西亚金融信息系统和技术中心,印度尼西亚财政部,OnlinePajak,CITA,RSM印度尼西亚。,Blocktogo,Tokocrypto,印尼区块链协会和印尼区块链网络。此外,学术环境也在研究地点印度尼西亚大学内。

这项研究是在某个时间点进行的,而不是在不同时间进行的,以便与以前的研究进行比较。从2019年8月到2019年12月,在大约5个月的时间内进行了主要数据收集。所使用的数据分析技术是定性数据分析技术。这项研究始于研究与受访者的访谈数据,实地研究期间所做的笔记以及对与印度尼西亚区块链技术和增值税系统有关的文档形式的数据进行文献研究。其次是减少和选择更集中且与研究问题相关的数据。接下来是对数据的进一步深入分析。

通过将选定的数据与研究问题相关联来进行研究分析。然后,根据访谈和文献研究的结果,以描述,表格和图表的形式显示数据。提供数据以支持本研究中进行的分析。最后,根据所提供的数据和分析得出研究结果。

这项研究没有局限性地简单地讨论了区块链技术在印尼增值税系统中的应用。区块链技术是一种透明的技术,在该技术中,属于区块链链的每一方都将知道区块链中的数据或信息。因此,区块链技术只能用于透明数据。在增值税中,有一些数据对于其他人来说是透明且安全的,即税务ID号和TISN。本研究的主题仅限于增值税的范围,因为增值税是被认为适合于区块链技术应用的税种之一。

4.结果

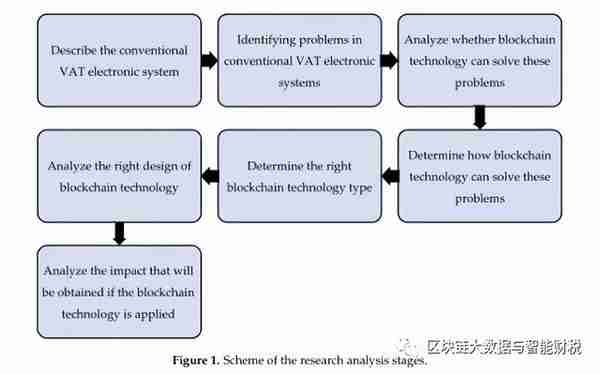

完成分析后,如图1所示,可以使用许可的专用区块链类型将区块链技术应用于TISN系统。这种类型的区块链技术使DGT可以运行私有但仍可自定义的区块链系统,以便它可以确定哪些参与方是节点,并且这些参与方拥有区块链技术网络中的权限。

在将区块链技术应用于印度尼西亚的增值税系统之前,有必要根据DGT标准设计所需的实施模型。DGT应加深其关于印度尼西亚的增值税系统如何利用区块链技术的知识。这是因为,原则上,区块链技术由各种类型的区块链和实施模型组成,这些模型可以根据要实现的需求和收益进行定制。图1显示了研究人员执行分析的步骤。

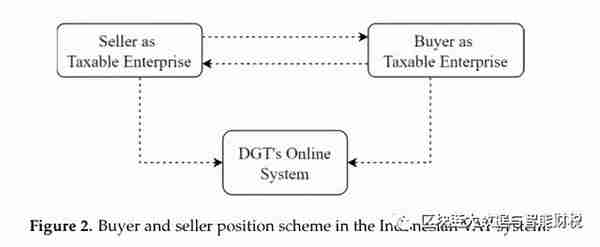

作为第一步,介绍了当前如何应用常规增值税电子系统。 如图2所示,它提供了一个简单的示例,以使您易于理解该过程:

当卖方(被归类为TE的一方)进行交易以将应税商品或应税劳务提交给也被归类为TE的买方时,必须履行一项义务,即收取增值税从买方那里获得,如图2所示。增值税税率是根据2009年第42号法律(适用于增值税)的规定收取的。Resmi [31]解释说,存在一种通过从进项税额中扣除销项税来计算增值税的方法。这种扣除方法称为抵免法或进项税抵免法。

在提交应征增值税的应税商品或应税服务时,有应付税款的证明称为税款发票。要求卖方为提交应税货物或应税劳务开立销项税发票,而买方将为购买应税货物或劳务开立销项税票作为进项税发票。如果已开具税收发票,则卖方和新买方都可以执行将销项税和进项税记入贷方的机制。

在开具发票作为抵扣额以抵扣进项税额的凭证之前,TE必须向DGT提交TISN的请求。可以在线或通过确认TE的税务局提出申请。如果TE希望在线创建TISN,则TE可以通过e-Nofa应用程序发出请求。在TE通过e-Nofa申请提交TISN请求之后,将执行将TISN发行给TE的过程。对于要由DGT发行的TISN,必须满足几个要求,即该实体已被确认为TE并拥有电子证书,激活码和密码。

在TE提交TISN请求并满足指定要求之后,DGT才将TISN提供给TE。TE的TISN模型是一个分配系统,DGT将通过电子诺法申请定期向遵循电子发票方案的TE分配TISN。TE获得TISN后,他们可以为与对立交易进行的交易开具税务发票。如果已发出电子发票,则卖方的下一项义务是将收集的税款存入DGT并向DGT报告。

另一方面,买方必须检查从卖方获得的电子发票。买方必须根据电子发票中显示的QR码,检查卖方是否已通过电子发票应用程序正确开具了税务发票。之后,购买者可以将进项税记入其销项税。如果结果表明付款不足,则买方必须将税款存入临时国库。如果结果表明付款过多,则买方可以向州提出退款或赔偿。同时,DGT在线系统执行事务监视,验证发票接收者,并且发票发行人已在DGT系统中正式注册。在现有的增值税电子系统上,此过程很简单。

第二阶段是传统电子增值税系统中的问题识别。在将区块链技术应用于增值税系统之前,DGT必须首先确定现有系统所产生的问题。确定问题后,应确定区块链技术可以解决问题的程度。以下是常规增值税电子系统中经常出现的问题以及它们是否可以通过区块链技术解决:

a. 缺乏最佳的电子Nofa应用程序性能

成千上万的TE同时访问DGT服务器并直接访问,以发出TISN请求。请求的这种过载通常会导致e-Nofa应用程序性能下降,并导致系统挂起。还有与DGT服务器有关的问题,当多方同时访问时,这些问题也经常被打断。这使纳税人在履行纳税义务时遇到困难。

b。要完成的阶段过多

基于上述说明,当前的常规增值税系统是一个非常漫长的过程。买方必须验证进项税和销项税,卖方也必须请求TISN,而DGT系统则对税项和交易进行验证。结果,TE和DGT都必须经历许多阶段。

C。虚拟税收发票

增值税制度的低效率引发了另一个问题,即产生虚构税收发票的税收欺诈行为的出现。虚拟税收发票是由纳税人签发的无效税收发票,未确认为TE或未实际发生的交易。进行这种欺诈是为了扩大纳税人的税收抵免,因此,所缴纳的增值税将少于应有的数额。这对国家非常不利。

5.讨论:区块链,增值税和开放技术

进行了分析以确定区块链技术是否能够帮助解决这些问题。在执行分析之前,有必要知道DGT何时应该基于在线或离线的区块链技术创建系统。这是因为DGT无法在增值税系统中随意实施这项新的区块链技术。DGT必须首先进行利益映射,以便在将来实施该技术时,它将能够解决现有问题并提供有效和高效的结果。

5.1区块链应用作为电子发票增值税系统中的一项开放技术创新

作为一种正在发展并引起众多关注的技术,区块链技术将在未来构成挑战。因此,组织必须不断提出创新的想法来面对它们[36]。借助区块链技术提供的潜力和机遇,技术创新在组织中的应用应由所有参与方进行。区块链被认为是一项革命性的技术[37],是仅次于互联网的最佳创新之一[38]。这是因为它具有许多好处,例如加快了交易的完成速度,降低了欺诈的风险,提高了交易的可审计性以及提高了监管的有效性[39]。

区块链技术(分布式分类帐)是开放技术创新的一种非常真实的形式。一旦信息记录在区块链数据库中,很难删除或更改数据[23]。该技术使用网络中的多个参与者达成共识,并以数字方式将交易记录数字分发到实时涉及的所有网络。这可以实现业务实体与个人之间的协作以及业务流程和数据的透明性[40]。通常,使用区块链技术可以实时披露内部和外部用户均可访问的财务报表信息[39]。这项技术导致交互模型的改变,并提高了系统的透明度和效率[37]。毫不奇怪,区块链技术被认为是开放式创新的一种非常有用的形式,并被广泛用于各个领域,例如政府[11]和商业领域[12]。此外,还可以实施区块链技术以实现有效和高效的税收管理(例如,在增值税系统中)。

增值税系统中的区块链技术具有增强系统的潜力,并可以使网络中的各方(包括政府和TE)获得更多信任。借助提供数据开放性的系统,区块链技术是增值税系统(尤其是电子发票)中的一项开放技术创新,因为它可以提高系统的透明度和效率。另外,可以有效利用区块链技术存储和分发数据,以在系统中进行风险评估[37]。因此,由于其特性(即透明性和分布式数据),可以说区块链技术是增值税系统中的开放技术创新。

考虑到区块链技术的主要特征是透明且可分配的数据,这意味着在区块链技术网络中充当节点的各方将收到相同的数据或信息分布。因此,该技术只能用于透明数据,而几乎所有与纳税人有关的数据都是机密的,并且不是透明的。当其他方查看时,不被认为是至关重要且安全的数据包括TISN。因此,原则上,区块链技术可以应用于TISN交付以及从DGT到TE的跟踪系统。

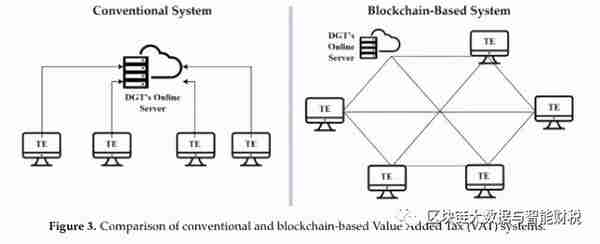

关于从DGT到TE的TISN配给系统,以下是一个简单的方案,说明了目前有效的常规TISN授予系统与使用区块链技术的系统之间的区别:

在传统模型中,如图3所示,所有TE都会定期并同时访问DGT在线服务器。此系统显示,由于服务器的存在,DGT服务器与TE之间的位置变得不对齐(DGT成为客户端或TE)。当多方同时访问时,这种未对准通常会导致DGT服务器出现故障或错误。但是,与没有服务器和客户端系统的基于区块链的系统相比,DGT和TE的位置相同。J.开放式创新。技术。标记。复杂的。2020,6,x FOR PEER REVIEW 14 of 26由于服务器的存在,TE变得未对齐(DGT成为客户端或TE)。当多方同时访问时,这种未对准通常会导致DGT服务器出现故障或错误。但是,与没有服务器和客户端系统的基于区块链的系统相比,DGT和TE的位置相同。

这些位置的平等是由于区块链技术的去中心化而发生的。去中心化导致区块链技术网络中的每一方都具有平等的地位,没有一方具有主角色(DGT),如图3所示。因此,区块链技术有可能在DGT到TISN的TISN交付系统中实施。TE。TISN系统中区块链技术的实施加快了性能,并且由于自动化系统,TE经历了更少的阶段。这与印尼区块链从业人员的资源人的说法是一致的,他说:

“哦,当然,自动化适用于各种各样的事物,例如,我厌倦了所得税和增值税,这是同一回事。该区块链用于自动化和监控,因此不存在与政府无关的税收,因此它变得更加理想。” (2019年11月29日在Blocktogo接受线人深度采访)。

由于DGT和TE的位置相同,因此所有TE都不再需要访问同一台服务器,而是可以使用基于DGT提供的区块链技术的增值税电子系统自行访问TISN。因此,我认为问题是常规增值税电子系统中遇到的问题,当TE同时访问DGT服务器时,可以解决。此外,此举将使系统变成数据流而不是货物流,从而使监管也变得更加容易。以下是学术咨询人员关于数据流如何促进增值税监管的声明:

“本手册仍然使用传统系统。通常,它们是-在传统系统中,这是货物流,现在必须用数据流代替。因此,数据就是-如果数据流都是可靠的,则监督很容易,并且我们以后必须再次查看它,也许是因为监督必须基于某些数据。” (2019年11月19日,对印度尼西亚大学管理科学学院的教授和讲师进行深入采访)。

此外,增值税系统中区块链技术的实施也可能对改善纳税人的用户体验产生影响。用户体验是一项技术应用中必须考虑的重要事项。这符合以下学术资源提供者的声明:

“在线DGT可以与第三方合作,他们可以利用各自的技术为社区提供增值。最终,第三方税务服务器每笔交易可以获得10印尼盾,没问题,并且当服务器关闭时,不再需要通过Online DGT体验这种情况。类似的事情将不再存在,那就是我所说的用户体验。如果考虑用户体验,它将对基础架构和人员产生影响。” (2019年11月20日,对印度尼西亚大学计算机科学学院的一名讲师进行了深度采访)。

随着增值税系统中区块链技术的实施,纳税人作为用户将感到自在,因为他们可以避免出现系统挂起或错误等问题。区块链技术可以为每个节点提供便捷的访问权限,以检查交易对手发行的电子发票。在传统系统中,买方TE必须验证卖方TE发出的电子发票,但是在基于区块链技术的系统中,则不再需要。另一方面,DGT还必须验证卖方TE发行的电子发票。这是因为由卖方TE发行的电子发票在使用散列函数的基于区块链技术的系统中连接到TISN。哈希功能使未记录的税收发票数据无法用于发布与实际交易不符的虚拟电子发票。此声明与DGT信息和通信技术总局第一支持系统开发部负责人的以下声明相对应:

“是的,我看到了前面描述的优点,首先是安全性和检查交易对手方的便利性。这怎么可能?数据在节点中,因此区块链的优势在于数据与我们同在。我有数据A,我的数据在A中。是不是?因此,我们不需要总是在线联系我们的上级,因为那里有数据。” (2019年12月4日,在DGT信息和通信技术局支持系统开发第一部分对一名线人进行的深度采访)。

以下是可应用于印度尼西亚的增值税系统(尤其是TISN授予系统)的区块链技术实施模型的类型和设计的分析。区块链由三种类型组成,即公共,财团和私有[26]。为了确定可在TISN交付系统中应用的区块链技术的类型,首先,应了解计划实施该技术的机构的特征。作为政府机构,适用于DGT范围的适当类型是私有区块链。这是因为纳税人数据的安全至关重要。数据的安全性使DGT无法实施公共区块链类型,因为这对于分发纳税人的个人数据而言风险太大。

由于数据安全性是要考虑的主要问题,因此被认为合适的区块链技术类型是私有区块链。私有区块链是正确的类型,因为在数据安全中,纳税人数据的性质非常机密,如果被其他方访问,则将很危险。 Tokocrypto首席运营官作为印度尼西亚的区块链从业者发表的以下声明对此提供了支持:

“我认为,这一概念必须利用私有区块链。为什么?只能通过几次登录访问才能获得凭据,然后还要选择执行验证的节点,例如,数字的颁发者或有其他几个参与方。” (2019年12月10日在Tokocrypto接受线人深度采访)。

作为安全数据,TISN是透明的,因为它不是机密的。如果一个TE知道另一个TE的TISN,那将不是问题,而是可以提供数据透明性。另外,分散在感兴趣节点上的块中显示的数据不包含所有交易数据,而仅包含那些交易的标头。这是因为,鉴于并非作为节点的所有TE都具有显着的存储容量,因此块中包含的数据的大小不能太大。

关于向节点授予权限,区块链技术中的权限包括无权限和节点权限。以下有关授予节点访问许可的声明是由印尼区块链协会主席某资源人士发表的:

“我认为最好使用经过许可的私有区块链,以便公众参与,但仍然可以选择谁可以成为节点。” (2019年12月6日,印尼区块链协会对线人的采访)。

未经许可的区块链允许所有新用户参与,验证,传输或转发交易,以及在区块链技术网络中添加或拥有区块。许可的区块链仅允许注册的节点在区块链技术网络中进行验证[7]。许可的区块链更适合受监管的行业[41]。因此,适用于基于区块链技术的TISN系统的权限类型就是允许的私有区块链。

许可的私有区块链允许DGT运行私有但仍可自定义的区块链系统,DGT可以确定哪些参与方是节点以及区块链技术网络中这些参与方的权限范围。然后可以在智能合约中列出。智能合约是用作业务交易监管者的一系列协议。智能合约作为交易的一部分在区块链中自动存储和执行。由于智能合约的特性,即它们是不可变的且可分配的,因此可以被信任。不可变是指它不能被更改,而可分配是指合同的内容将被分发给区块链网络中的所有各方,以便可以直接对其进行验证。以下是信息人员DGT信息和通信技术总局第一支持系统开发负责人关于智能合约的声明:

“这个智能合约是区块链的真正力量。因此,我们可以在TE之间放置智能合约。DGT不必参与。DGT在某种意义上就是这样一个号码的参与者,例如在TEA,TE B,TE C和TE D的意义上。TEA取了1-1000的号码;这是规范它的智能合约。因此,个人之间的明智合同是TE A的数字为1-1000。TE B表示1001-2000,现在适用于发票编号。” (2019年12月4日,在DGT信息和通信技术局支持系统开发第一部分对一名线人进行的深度采访)。

可以将智能合约比作游戏规则,要求相关各方同意并遵守其中的规则。以下是Tokocrypto首席运营官作为区块链从业人员的一份声明,内容涉及智能合约如何为涉及其中的各方提供安全性:

“当智能合约发生变化时,互联平台的整个生态系统必须对此有所了解。因此,这不是单方面的,这是区别。智能合约旨在使每个人都同意游戏规则。因此,智能合约就像游戏规则一样,为什么要达成共识,因为智能合约不那么容易更改。” (2019年12月10日在Tokocrypto接受线人深度采访)。

智能合约可以确定每个节点可以看到哪些数据,调节向TE的TISN授予,以及谁是区块链技术网络中的一个节点。关于数据,不可能将所有发票数据放置在所有节点上,因为首先,它们必须为DGT中央数据提供足够的空间/存储(大约10 TB),其次,税收数据是高度机密的,不应未经授权方查看。

关于税收一般规定和程序的2007年第28号法律第34条规定了保持税收数据机密性的重要性。该法案中的规定表明,纳税人数据的安全至关重要,应认真考虑。因此,应该考虑区块链网络中可能存在哪些数据以及不应该存在哪些数据。TISN数据不被认为是非常机密的,并且足够轻便可以分发。这可以帮助DGT系统变得更快。此外,区块链网络中的数据也应对其他节点有用。

如果所有TE与DGT同时位于区块链网络中,则TE应该无法查看与其无关的其他TE交易的数据。例如,当TE A与TE B进行交易时,只有TE A和B需要此数据;不是TE C,TE D或任何其他TE。因此,应该针对谁有权访问交易数据(即卖方,买方和DGT)来规范智能合约。

智能合约中多层签名的分层功能使您可以设置授权哪个企业查看区块链网络中的交易数据。这样,通过智能合约,可以对具有较高或较低权限的任何一方进行平准化。此外,可以确定DGT保留在DGT节点上拥有所有纳税人数据的权利,但是在每个TE节点上仅存在与TE及其交易对手方节点有关的数据。

如前所述,为了考虑区块链中包含的数据量,被阻止的数据不是TE之间的所有交易数据,而是交易数据中的标头。另外,数据大小也不应超过每个节点的容量。应该考虑区块链中数据的大小,因为并非所有充当节点的TE都具有相同的数据存储容量。这非常重要,因为随着将所有数据分发到区块链技术网络中的节点,所有节点必须具有足够的存储容量。这是区块链技术的缺点之一。如果一个节点没有足够的数据存储容量,那么拥有该节点的人将无法参与区块链技术网络。

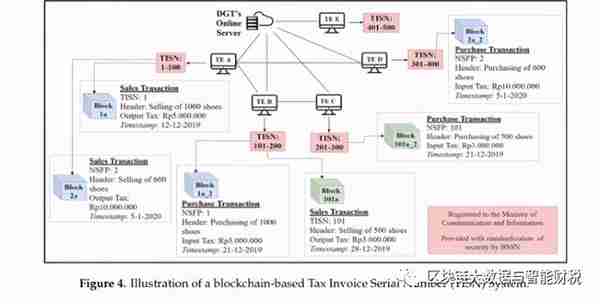

可以在智能合约中设置TE伙伴与交易员之间要知道哪些数据。我们建议显示的数据(例如TISN,事务头和时间戳头)不是机密数据。当应税商品或应税服务已移交给或转售给另一方时,将出现一个新块,其中包含与出售给另一买方的类似数据,被分类为TE。借助这个基于区块链的TISN系统,DGT可以追踪应税商品的来源和首先出售的人。这样,应纳税商品或服务的交易或供应链的透明度过程将非常明显,并且监督也将更容易实现。

最后一个方面涉及有关各方。正如之前在基于区块链技术的TISN交付系统中所解释的那样,参与其中的各方是DGT和TE。但是,DGT仍然需要外部合作伙伴在增值税系统中实施区块链技术。在将此系统应用于纳税人之前,DGT必须在信息部注册。DGT还可能要求国家网络和加密局(NCCA)提供与增值税系统的区块链技术网络中的数据安全标准化相关的帮助。DGT的应用服务提供商(ASP)也可以充当支持者,以便将来在VAT系统中实施区块链技术。基于以上描述,以下是基于区块链技术的电子诺法系统的机制的简单说明。

上面的插图(如图4所示)显示,通过使用区块链技术,将具有最大的透明度和数据安全性。与交易对手进行应税商品或应税服务买卖交易中涉及的每个TE的每个区块中记录的数据将通过区块链技术的哈希功能锁定。使用此功能,TE不能通过操纵已记录在区块链技术网络中的块中的数据来作弊。区块链技术拥有的链系统还使DGT作为监管者能够进行全面的监控和跟踪交易。因此,将正确,安全地跟踪和记录产生增值税的交易的所有数据记录。

此外,DGT将通过区块链技术系统直接看到纳税期结束时剩下的,未被TE使用的最高TISN,如图4所示。TISN将非常容易执行,因为它非常透明。因此,通过精心规划和制图,区块链技术将大大提高印度尼西亚增值税技术系统的效率。但是,DGT还需要减轻区块链技术可能带来的风险和缺陷。目的是使区块链技术在增值税系统中的应用能够根据DGT的目标有效运行。当税收透明度提高时,这将影响纳税人履行其税收义务的行为。因此,所有与增值税有关的内容都将变得清晰可审计。

5.2 政府,学术界,从业人员和协会对于将区块链技术应用于增值税系统(特别是电子发票)的观点

5.2.1 政府

在将区块链技术应用于增值税系统(尤其是电子发票)之前,DGT必须首先参考现有法规。法规是必须考虑的重要事项。但是,现有法规不应限制DGT开发区块链技术的空间。如果使印度尼西亚的税收法规更具活力并易于适应现有的发展,那将是有益的。关于法规,还必须得到政府或政策制定者中具有较高权威的政党的大力支持。如果DGT的信息和通信技术(ICT)局具有与技术开发相关的倡议,则DGT的ICT局必须首先参考其税收范围I或II的税收法规。

除此之外,如果法规与IT或自然界实施的任何事情有关,则还有另一个理事会,即业务流程理事会(TPB)充当桥接方.DGT的ICT理事会随后可以开始发挥其作用。与技术开发相关的角色,即使它不能直接创建应用程序或编码。ICT局不能直接实施新技术创新,而必须首先经过其他几个局的决策和考虑,例如PP I或II局和TPB局。

这种官僚主义的过程需要每个董事会的最高管理层的批准和支持。在这方面,[35]中的研究人员指出,公司最高管理层的主要决策者在决定组织是否可以实施区块链技术方面起着重要作用。以下是贸易和工业增值税税区财政政策机构负责人的一名资源人员关于最高管理支持在区块链技术应用中的重要性的声明:

“高层管理人员的支持非常重要,因为没有它,它将无法正常工作。目前,我们的领导层非常支持提高税收管理效率的系统。因为只要有效率,它就会有效,然后收入就会增加。” (2019年11月27日,在财政政策局贸易和工业增值税分部对告密者的深入采访)。

该声明表明,高层管理人员的支持在印尼增值税系统中实施区块链技术方面发挥着重要作用。另一方面,政府还应考虑组织准备如何充分利用该技术。 DGT是通过向高级官员和员工灌输长期学习文化和规范来支持其员工继续提高其知识和技能的机构。这种学习文化将支持与区块链技术相关的员工知识和技能的发展。

作为印尼税收监管者和实施者的DGT必须了解区块链技术的应用不是一般性的,而是必须从基本层面开始。这是因为对技术的不完全理解会导致对区块链技术的好处和应用产生误解。准备就绪不仅涉及人力资源,而且涉及业务模型。关于区块链技术在电子发票系统中的应用及其与现有DGT业务模型的关系,以下是印尼通信和信息部通用信息应用总局局长的声明:

“是的,因为该模型已经是电子的,所以该商业模型具有高度的适应性。如果仍然在纸上,那将是困难的。但是增值税已经是使用电子发票的电子方式,因此仅剩一步之遥。但是实际上,纳税人已经习惯于填写电子发票,因此该区块链的实施不会改变DGT和纳税人当前正在执行的业务流程。” (2019年12月10日,在印度尼西亚通信和信息部通用信息学总局对一名线人的深度采访)。

上面的陈述解释说,由于现在的税收发票系统是基于电子的,因此调整现有的DGT业务模型将很困难。因此,当前的电子发票业务模型支持在电子发票系统中实施区块链技术。政府还必须注意技术基础设施准备实施区块链技术的准备。以下是信息和通信技术总局第一支持系统开发部负责人对此事的声明:

“在步骤确定并且可以进行创新之后,我们必须注意基础架构。基础设施的准备情况如何?人民?应该准备网络服务器,依此类推。” (2019年12月4日,在DGT信息和通信技术局支持系统开发第一部分对一名线人的深入采访)

基础设施是要在印尼实施区块链技术必须满足的要素之一。在实施技术开发计划之前,必须检查DGT网络的范围和服务器基础结构的就绪状态。当务之急是开发标准的基础架构组件,以便将重点放在开发增值服务的更高层次上,而不是专注于核心基础架构。区块链技术具有去中心化网络复杂而敏感的技术方面;因此,拥有一个安全且完善的网络基础设施非常重要[42]。

可以完成区块链技术在增值税系统中的应用,特别是在电子发票方面。但是,政府必须实施适当的治理框架,其中包括有关各方责任的规定,批准或拒绝授权参与者的规则,更正机制,适用于解决争端的法律等。另一方面,DGT在增值税系统中实施了区块链技术,因此需要仔细考虑TE数据的安全性。

如果增值税会导致TE的个人数据和身份不安全,则不应在增值税系统中实施区块链技术。因此,有必要制定一个规范此事的智能合约。智能合约是区块链技术的力量,它可以充当数字合约,可以调节区块链技术网络中的现有条件。以下是信息和通信技术总局第一支持系统开发部负责人关于智能合约的声明:

“就是说,这没关系,但是您必须安排一份明智的合同,只有卖方,买方和DGT才能具体知道这一点。因此,DGT可能拥有所有这些数据,但是卖方和买方仅与买方的数据有关。因此,通过这种智能合约,这在区块链中是可能的。” (2019年12月4日,在DGT信息和通信技术局支持系统开发第一部分对一名线人进行的深度采访)。

通过智能合约的存在,DGT可以提高区块链技术网络中TE数据的安全性。区块链技术拥有的特征之一是可分发的,由此所有数据将被分发到网络中的所有节点。在此基础上,智能合约可以规范哪些方有权了解纳税人交易的所有详细信息。在智能合约中必须制定有关每个卖方,买方和DGT角色的详细规则。以下是印度尼西亚财政部信息系统和金融技术中心的架构和ICT能力分析分部负责人就智能合约在区块链技术网络中所涉及的各方的决定因素的作用发表的声明。计划将其在印度尼西亚的增值税系统中实施:

“也许可以安排在那儿。关键是,如果我们想要一个私有的,关键是所涉及的实体是已经过验证的实体。在公共区块链上,每个人都可以加入(如果封闭的话),只允许经过验证的实体进入。因此,实现论坛的过程更加容易,因为交易来自受信任的人并由受信任的人进行。” (2019年12月9日,在印度尼西亚财政部信息系统和金融技术中心的架构和ICT能力分析分部对一名线人的深度采访)。

重要的是确定哪些方将被证明并允许查看TE的个人数据;此外,确定相关方将简化论坛协议流程。在这种情况下,作为税务机关的DGT有权了解TE交易的所有身份和详细信息,包括其他TE或交易对手方的凭证数据。智能合同可以建立并维护TE对其数据和身份安全性的信任,因为如前所述,此数字合同非常安全且难以操纵。

5.2.2 学术界

作为许多各方尚未理解的新技术,需要政府雇员和公众在区块链技术上的知识和技能,以便可以最佳地利用其应用。还必须掌握有关区块链技术的知识和技能,以便其使用不会为纳税人进行税务欺诈创造漏洞。以下是学者对此事的看法:

“问题在于,决定使用某种技术对以后将要开发的人也很重要。您希望区块链是什么样子,然后清楚什么,首先要弄清楚您想做什么,什么都要做?就像电子发票一样,尽管它已经在使用这种IT和区块链技术,但是我仍然认为程序中仍然存在差距。因此,在实施之前,必须首先讨论该程序,即增值税支付机制。” (2019年11月11日,对印度尼西亚大学计算机科学学院的一名讲师进行了深度采访)。

考虑到区块链技术的各种类型和模型可以适应印尼的增值税系统,因此绘制区块链技术的优势非常重要。在电子发票系统中实施区块链技术时,应注意发现系统中的漏洞,从而导致欺诈和滥用数据。为了应对欺诈的可能性,学者们争辩说,应该应用的区块链技术类型是私有区块链。这是学者关于此事的声明:

“我认为,私有区块链适合政府,因为它们管理着链条。如果公众对此进行管理,则可以对其进行验证,但政府将没有任何作用。” (2019年11月12日,对印度尼西亚大学计算机科学学院的一名讲师进行了深度采访)。

如果DGT要在增值税系统中应用区块链技术,则必须根据政府希望实现的利益和目标选择被邀请合作的合作伙伴。此外,为了产生最大的收益,DGT应该与来自各个部门的几个合作伙伴进行合作。合作中必须包括的各方之一是学者。学术界应为DGT关于流行理论的投入提供者。以下是关于学者的重要作用的一位学者的声明:

“学者的作用很重要,因为这项研究也是由学者进行的。例如,如果背后的动力是业务,那么除非有收入,否则就不会有创新。但是,如果要让学者参与进来,就必须做这样的事情;有人一定是梦想家,政府就是实施者,使用者。” (2019年11月20日,对印度尼西亚大学计算机科学学院的一名讲师进行了深度采访)。

这种合作形式不仅是技术上的,而且还可以通过提供有关在印度尼西亚的增值税系统中实施区块链技术的设计的建议,研究和理论投入的形式。在政府与学术界合作的协同作用下,政府将获得对区块链技术的深入了解,从而使其在电子发票系统中的应用得以有效运行。

5.2.3 从业者

DGT无法独自实施政策或决定。它需要DGT之外的政府部门或机构的支持。在DGT之外,具有较高权限的政府部门包括总统和财政部长。以下是OnlinePajak的公共政策和政府关系经理(作为税务从业者)关于具有比DGT更高权限的外部各方的支持的声明:

“如果您真的想应用区块链技术,那么我们必须寻求最高领导,例如财政部长或总统,并解释说该技术对于开发很重要。” (2019年12月3日在OnlinePajak上对线人的深度采访)。

税务从业人员认为,总统和财政部长等上级主管部门的支持在印尼增值税系统中实施区块链技术方面起着重要作用。这是因为DGT将该技术的应用设计为在全国范围内使用。因此,国家领导人的作用和干预将有助于区块链技术的发展和应用。此外,采用区块链技术最重要的挑战是如何制定实施该技术的法规[6]。这是因为法律法规可能会影响该技术的发展速度。以下是税务从业者关于监管程序重要性的声明:

“法规很重要,法规并不像我们想象的那么容易。区块链技术是一件复杂的事情,所以,是的,我们如何才能将那些已经很复杂的词简化为每个人甚至普通人都容易理解的规则。” (2019年12月3日在OnlinePajak上对线人的深度采访)。

区块链技术是公众不太熟悉的技术,因此DGT需要制定所有各方(尤其是纳税人)易于理解的法规。此外,其他税务从业者认为,基础设施是政府要在增值税系统中应用区块链技术时必须考虑的重要因素。以下是税务管理合伙人RSM Indonesia作为税务从业者对此事的声明:

“现在最重要的是内部基础设施,对吗?如果纳税人只需要遵循程序,无论采用什么形式,就无能为力。但是,如果您要签发保单,无论其形式是什么-现在,如果系统仍是销项税和进项税,则可能需要的是有关卖方身份的信息。有人在卖东西,所以他/她会宣布。这是TE的税务ID号,很清楚交易对手是谁,系统中只剩下输入。因此,必须开发该系统。” (2019年11月21日,在RSM Indonesia接受线人的深度采访)。

该声明强调了DGT内部基础设施的重要性,因此,应仔细考虑。基础设施很重要,因为纳税人作为用户只能使用政府提供的基础设施。因此,如果DGT想要在增值税系统中实施区块链技术,纳税人应该不难使用它。当然,旨在在印度尼西亚的电子发票系统中实现区块链技术的基础架构必须优先考虑纳税人的数据安全性。

分布式区块链技术系统是该技术具有高度安全性的原因之一。但是,正是应该对分布式系统进行强调和检查。区块链技术允许所有节点连接并查看进入区块链技术网络的信息数据。这可能会引起TE对数据安全性和身份的担忧,因为即使在区块链技术的背景下,导致数据泄漏的技术漏洞仍然存在,但这仍然很困难。印度尼西亚的区块链从业者还对区块链技术中的数据黑客行为表示担忧,如下所示:

“此外,在印度尼西亚,没有GDPR(通用数据保护条例)和PDPA(个人数据保护行动)。我们没有任何个人数据法规,因此,如果我们的数据是由通过短信服务(SMS)提供广告的移动服务提供商出售的,则这违反了PDPA。我不知道为什么,直到现在我们仍然没有PDPA。它仍然很低;已经很高的水平是欧盟的GDPR。这是真正的情感。如果我们的数据在公司手中,并且我们作为用户希望删除数据,则必须将其删除。我担心我们的用户没有PDPA,但它仍然处于较低水平,因为现在我们受到了印度尼西亚以外的许多公司的审查。至关重要政府应对此予以重视。” (2019年11月29日在Blocktogo接受线人深度采访)。

当前,印度尼西亚没有GDPR或通用数据保护条例和PDPA(个人数据保护行动)。实际上,在当今的数字时代,诸如GDPR和PDPA之类的数据安全法规至关重要。目前,印度尼西亚有关个人数据安全性的法规非常低。如果各方为了自己的利益秘密出售或使用印尼人的数据,印尼人就不能提起诉讼,因为没有法律依据。在这个数字时代,从互联网上收集个人数据非常容易。因此,如果将来要在印度尼西亚的增值税系统中实现区块链技术,TE数据安全必须得到政府的特别重视。

5.2.4 协会与组织

在遵循实施新技术的程序时,DGT必须经历几个阶段。基础结构是该过程涉及的部分之一。印尼区块链协会主席宣称,如果政府想在增值税系统中实施区块链技术,特别是电子发票,政府必须特别注意基础设施的准备,人力资源的准备,对变更的承诺以及适当的法规。此外,与各方的合作也是必须考虑的事情,因为非常需要管理层的共识。

考虑网络基础设施至关重要,因为纳税人作为用户只能使用政府提供的基础设施。因此,如果总干事希望在增值税系统中实施区块链技术,重要的是纳税人在使用该技术时不应面临困难。以下是印尼区块链协会主席关于准备区块链网络的重要性的声明:

“最重要的是准备一个政府希望广泛使用的区块链网络。这可以通过两种方式完成。首先是使用现有的基础架构网络或创建新的区块链基础架构网络。” (2019年12月6日,在印度尼西亚区块链协会对一名线人的深度采访)。

政府要准备的区块链技术网络不必固定在现有基础设施上。相反,政府应根据自己的需求调整基础设施。区块链技术作为一种从未被应用过的新技术,具有复杂而敏感的技术方面。因此,拥有安全且完善的网络基础结构非常重要。关于DGT如何维护安全性和预期数据被黑客入侵,以下是印尼区块链网络资源人员的观点:

“在他们的层面上,我认为DGT必须建立自己的区块链,因为我认为印度尼西亚有能力做到这一点。没错,这是印尼人的资料,所以不要从国外使用平台。可以测试,但是在执行部署之前,我们的大量数据将由另一方获取。如果我没记错的话,还有一个分类,即数据不能由外部各方处理;这些数据当然非常关键,尤其是税收数据。当然,如果可以的话,源也将在本地维护状态数据。” (2019年11月29日,在印度尼西亚区块链网络上对线人的深度采访)。

上面的陈述解释说,要创建应用程序或系统,最好是DGT制作自己的区块链技术系统,而不会受到与TE数据记录有关的外部方的任何干扰。与外部各方的合作仍将是可能且有用的,但将来并不会在整个业务流程中发挥作用。据称,区块链技术是一种有效且高效地记录交易的强大技术,因此将能够产生准确,可靠和相关的信息。此外,区块链技术在减少避税和逃税甚至税收欺诈风险方面也具有巨大潜力。

使用区块链技术进行税收,特别是增值税,可以使参与区块链网络的内部各方,外部各方和税务官员查看发生的交易以及可能产生的增值税金额。因此,如果将区块链技术应用于增值税系统,则可以最佳地减少避免增值税的做法,因为所有数据都是透明显示的,并且由于经过相互验证,因此区块链中的各方都可以访问。区块链技术还具有执行包括税收在内的智能合约的潜力。如果在约定的合同中有说明,应支付的增值税将自动支付。

应用于增值税的区块链技术将允许实时记录涉及的各方,特别是卖方和买方。对于同一笔交易,买卖双方的副本将是相同的。买卖双方将无法进行欺诈,例如,为了避免或挪用增值税而更改交易的数量和价格。通过仅查看功能,税务官员/主管部门将能够实时访问和监视销售交易的动向,促进税收收集,这肯定会鼓励税收合规。

6。结论

可以将区块链技术应用于安全分发的增值税数据(即TISN)。基于区块链技术的TISN系统将使从DGT到TE的TISN提交更快,更高效。另外,DSN还可以直接监视和跟踪TISN的事务。可以在基于区块链技术的TISN系统中应用的区块链技术类型是允许的私有区块链,它允许DGT运行私有但仍可自定义的区块链系统,DGT可以确定哪些参与方是节点以及范围那些当事方的权力已经存在于区块链技术网络中。

该研究的意义在于进行与增值税系统中的区块链技术应用有关的设计,即政府必须重视区块链技术的特性。政府应分析该技术可以解决增值税系统中的哪些问题。这是因为在正确的系统中实施时,区块链技术可以提供巨大的收益。此外,政府应为学者,企业和其他各方提供与政府合作的机会,以在印度尼西亚的增值税系统中构建正确的区块链技术架构。与该领域专家的外部合作将为政府提供新的观点和投入。因此,政府将能够基于有效和高效的区块链技术开发增值税系统。

区块链技术在增值税系统中的应用可能会对电子增值税系统的优化产生影响,通过使用增值税电子系统改善纳税人的用户体验,通过使与增值税相关的数据清晰可审计来辅助国家经济分析,并提高增值税交易的透明度。增值税系统中区块链技术的实施可能会产生非常广泛的影响,不仅对税收部门,而且对国民经济都有影响。

因此,政府应该对区块链技术及其在增值税系统中的使用持开放态度。区块链技术具有巨大潜力,可帮助政府创造更有效,更高效的服务增值税技术系统。政府,尤其是税务总局(DGTastax)的主管部门,必须了解如何从基本到复杂级别应用区块链技术。一个不完整的理解可能会导致对区块链技术的好处和应用的误解。除了准备好人力资源外,还必须准备业务模型,基础架构,数据安全性,治理以及开发智能合约功能。

学者扮演着可以提供有关DGT的好处,目标和风险的意见的合作伙伴。这种合作形式可以是就增值税系统中实施区块链技术的设计提供建议,开展研究以及提供理论投入的形式。税收从业者认为,总统和部长等上级政党的支持金融方面,在增值税系统中实施区块链技术方面起着重要作用,这是因为易于理解的法律法规(特别是关于数据安全性)会影响区块链技术的发展速度。

最后,该协会的代表断言,如果政府要在增值税系统中实施区块链技术,尤其是对于电子发票,则政府应调查基础设施和人力资源准备情况,对变更的承诺,适当的规章制度以及与各方的合作。这很重要,因为需要管理层的共识。

仍然非常需要将区块链技术应用于增值税系统的进一步研究。我们建议一些潜在的未来研究机会。首先,未来的研究可能会使用其他框架来分析增值税系统中区块链技术的就绪性和实施情况。使用各种类型的分析框架将提供许多好处,这些好处可以用作在增值税系统中实施区块链技术的输入。其次,未来的研究人员可以进行更全面的文献综述,讨论区块链技术在税收领域的使用,既涉及其机遇也面临挑战。

这份文献综述将有助于分享各国区块链研究的知识或最佳实践。第三,未来的研究可以进一步评估在增值税系统中实施区块链技术时组织的准备情况,法律,法规,基础设施,人力资源,业务模型的适用性以及治理。最后,进一步的研究可以凭经验调查和评估在增值税系统中使用区块链的有效性和效率,以确定其是否成功降低了税收的成本和风险,增加了数据保密安全性以及增加了增值税的税收收入。

本文由广东财经大学财税学院2020级税务专业硕士研究生—徐圆圆翻译。

原文出处:Setyowati, M. S. et al. (2020) ‘Blockchain Technology Application for Value-Added Tax Systems’, Journal of Open Innovation, 68(4), pp. 1–27. doi: 10.3390/joitmc6040156.

References

1. Nagoro, M.W. Revolusi Industri 4.0, Dari Mesin Uap Hingga DJP Online. 2019.

2. OECD. Tax Administration 2017: Comparative Information on OECD and Other Advanced and Emerging Economies; OECD Publishing: Paris, France, 2017.

3. Kristiaji, B.B. Mengukur Kinerja Penerimaan PPN. 2016.

4. Choi, B.-G.; Jeong, E.; Kim, S.-W. Multiple Security Certification System between Blockchain Based Terminaland Internet of Things Device: Implication for Open Innovation. J. Open Innov. Technol. Mark. Complex. 2019 ,5, 87.

5. Al-Saqaf, W.; Seidler, N. Blockchain technology for social impact: Opportunities and challenges ahead.J. Cyber Policy 2017, 2, 338–354.

6. Wibowo, S.; Sandikapura, T. Improving Data Security, Interoperability, and Veracity using Blockchain for One Data Governance, Case Study of Local Tax Big Data. In Proceedings of the 2019 International Conference on ICT for Smart Society (ICISS), Bandung, Indonesia, 19–20 November 2019.

7. Beck, R.; Müller-Bloch, C.; King, J.L. Governance in the Blockchain Economy: A Framework and Research Agenda. J. Assoc. Inf. Syst. 2018, 19, 1020–1034.

8. Werner, F.; Basalla, M.; Schneider, J.; Hayes, D.; Vom Brocke, J. Blockchain Adoption from an Interorganizational Systems Perspective—A Mixed-Methods Approach. Inf. Syst. Manag. 2020 .

9. Kosmarski, A. Blockchain Adoption in Academia: Promises and Challenges. J. Open Innov. Technol.Mark. Complex. 2020, 6, 117.

10. Risius, M.; Spohrer, K. A Blockchain Research Framework. Bus. Inf. Syst. Eng. 2017 , 59, 385–409.

11. Ølnes, S.; Ubacht, J.; Janssen, M. Blockchain government: Benefits and Implications of Distributed LedgerTechnology for Information Sharing. Gov. Inf. Q. 2017, 34, 355–364.

12. Mosteanu, N.R.; Faccia, A. Digital Systems and New Challenges of Financial Management—Fintech, XBRL,Blockchain and Cryptocurrencies. Qual. Access Success 2020, 21, 159–166.

13. Clohessy, T.; Acton, T. Investigating the influence of organizational factors on blockchain adoption:An innovation theory perspective. Ind. Manag. Data Syst. 2019, 119, 1457–1491.

14. Gorkhali, A.; Li, L.; Shrestha, A. Blockchain: A literature review. J. Manag. Anal. 2020 , 7, 321–343.

15. Alkhodre, A.; Ali, T.; Jan, S.; Alsaawy, Y.; Khusro, S.; Yasar, M. A Blockchain-based Value Added Tax (VAT)System: Saudi Arabia as a Use-Case. Int. J. Adv. Comput. Sci. Appl. 2019, 10, 708–716.

16. Solehzoda, A. Information Technologies in the Tax Administration System of VAT. J. Adv. Res. Law Econ.2017, 8, 1340–1344.

17. Bock, G. How Blockchain Could Help Fight—Or Even End—VAT Fraud. 2017.

18. Tasca, P. Insurance under the Blockchain Paradigm. Business Transformation through Blockchain; Palgrave Macmillan:Cham, Switzerland, 2018; pp. 273–285.

19. Faccia, A.; Mosteanu, N.R. Tax Evasion, Information System and Blockchain. J. Inf. Syst. Oper. Manag. 2019 ,13, 65–74.

20. PwC Netherlands. Blockchain Helps Prevent VAT Fraud. 2017. 21. Gupta, M. Blockchain for Dummies, IBM Limited ed.; John Wiley & Sons, Inc.: Hoboken, NJ, USA, 2017.

22. Bambara, J.J.; Allen, P.R. Blockchain: A Practical Guide to Developing Business, Law, and Technology Solutions;McGraw-Hill Education: New York, NY, USA, 2018.

23. Laurence, T. Blokchain for Dummies; John Wiley & Sons, Inc.: Hoboken, NJ, USA, 2017.

24.Schenk, A. Value Added Tax a Model Statute and Commentary; American Bar Association: Chicago, IL,USA,1989.

25. Janssen, M.; Weerakkody, V.; Ismagilova, E.; Sivarajah, U.; Irani, Z. A framework for analysing blockchaintechnology adoption: Integrating institutional, market and technical factors. Int. J. Inf. Manag. 2019 ,50, 302–309.

26. Wijaya, D.A.; Darmawan, O. Blockchain, Dari Bitcoin untuk Dunia; Jasakom: Jakarta, Indonesia, 2017.

27. Lin, I.-C.; Liao, T.-C. A Survey of Blockchain Security Issues and Challenges. Int. J. Netw. Secur. 2017 ,19, 653–659.

28. Shrivas, M.K.; Yeboah, T. A Critical Review of Cryptocurrency Systems. Texila Int. J. Acad. Res. 2017 ,4, 116–131.

29. Waluyo. Perpajakan Indonesia; Salemba Empat: Jakarta, Indonesia, 2011.

30. Sukardji, U. Pokok-Pokok PPN Indonesia; Edisi Revisi 2015; PT Raja Grafindo: Jakarta, Indonesia, 2015.

31. Resmi, S. Perpajakan Teori dan Kasus; Edisi 8, Buku 2; Salemba Empat: Jakarta, Indonesia, 2015.

32. Santoso, I.; Rahayu, N. Corporate Tax Management: Mengulas Upaya Pengelolaan Pajak Perusahaan SecaraKonseptual-Praktikal; Ortax: Jakarta, Indonesia, 2013.

33.Williams, D. Chapter6: Value-Added Tax. DalamV. Thuronyi, Tax Law Design and Drafting; International MonetaryFund: Washington, DC, USA, 1996; Volume 1.

34. Jun, M. Blockchain Government—A Next Form of Infrastructure for The Twenty-First Century. J. Open Innov.Technol. Mark. Complex. 2018, 4, 7.

35. Martin, S.; Saragih, F.; Setyowati, M.S. E-Readiness of Blockchain Technology in Modernization of Tax Administration in Indonesia. 2019.

36. Morabito, V. Business Innovation through Blockchain, the B 3 Perspective; Springer International Publishing AG:Cham, Switzerland, 2017.

37. Yue, Y.; Shyu, J.Z. Blockchain-Based Open Network in Technology Intermediation. In Proceedings of the IEEE International Symposium on Innovation and Entrepreneurship (TEMS-ISIE), Hangzhou, China,24–29 October 2019; pp. 1–7.

38. Gates, M. Blockchain: Ultimate Guide to Understanding Blockchain, Bitcoin, Cryptocurrencies, Smart Contracts,and the Future of Money; CreateSpace: Scotts Valley, CA, USA, 2017.

39. Ali, S. Revolusi Industri 4.0 dan Dampaknya Terhadap Pendidikan Akuntansi di Indonesia; Badan Penerbit FakultasEkonomi Universitas Gadjah Mada: Yogyakarta, Indonesia, 2020.

40. Deloitte. Blockchain: Enigma, Paradox, Opportunity. 2016.

41. Pedersen, A.B.; Risius, M.; Beck, R. A Ten-Step Decision Path to Determine When to Use Blockchain Technologies. MIS Q. Exec. 2019, 18, 3.

42. Swan, M. Blockchain: Blueprint for a New Economy; O’Reilly Media, Inc.: Sebastopol, CA, USA, 2015.