信托是非标吗(信托公司非标比例)

一季度伴随债券违约创新高,非标违约也暗流涌动。

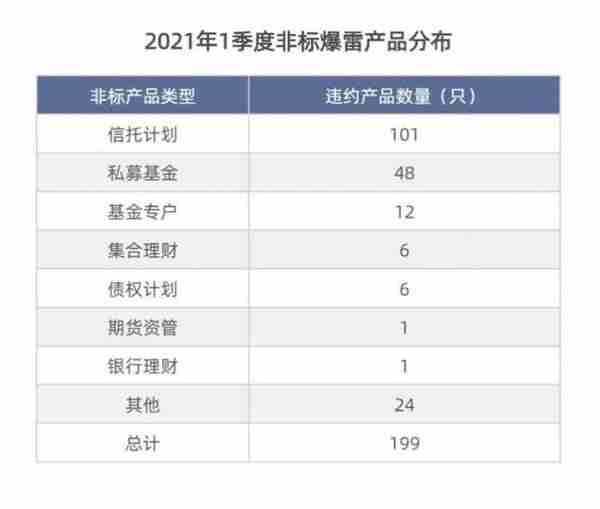

21世纪资管研究院根据第三方机构数据,不完全统计了2021年一季度发生过违约记录的非标债项,发生风险的产品共199只,涉及信托计划、私募基金、基金专户、券商集合理财、债权计划等资管产品。

信托计划踩雷最多

企业预警通根据公开信息整理结果显示,这些非标资产爆雷的产品中,最多的是信托计划,产品总数达101个;其次是私募基金,产品总数为48个;第三是基金专户,产品数有12个;第四是集合理财和债权计划,各自踩雷产品数为6个。不难看出,今年一季度信托计划为踩雷重灾区,占比超过一半。

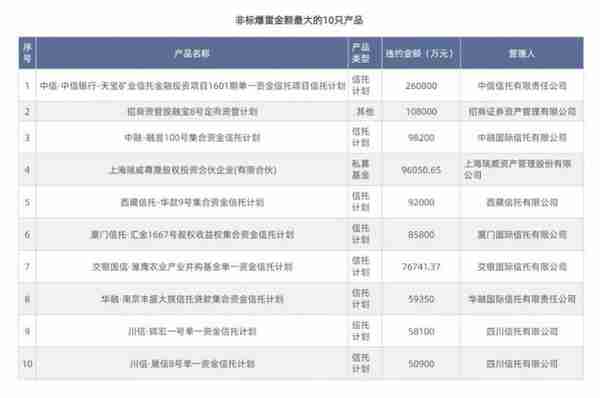

21只信托计划违约金额过亿

由于不同资管产品信息披露水平不同,企业预警通数据显示,通过公开信息可以查询到2021年一季度非标违约涉及资管产品规模的仅有46只,难以统计一季度以来199只非标违约产品的违约总金额。

按照能查询到金额的非标爆雷产品排序,金额超过1亿元的资管产品共27只,其中信托产品占绝大多数,共21只;私募基金3只;银行理财1只;其他2只。

超过10亿元的大额违约产品共2只,其中违约金额最大的为中信信托旗下的“中信·中信银行-天宝矿业信托金融投资项目1601期单一资金信托项目信托计划”,涉及金额26亿元。另外一只为“招商资管股融宝8号定向资管计划”,违约金额10亿元。

“中信·中信银行-天宝矿业信托金融投资项目1601期单一资金信托项目信托计划”,中信信托在其中扮演通道方的角色,资金募集方为中信银行。据中国裁判网判决书,2016年9月27日,中信银行股份有限公司(中信银行)与中信信托公司签订《中信银行-天宝矿业信托金融投资项目1601期单一资金信托项目信托合同》,委托中信信托公司设立“中信银行-天宝矿业信托金融投资项目1601期单一资金信托项目”,用于投资认购银川润楚中心20亿元优先级LP份额。2016年10月12日,中信银行通过天宝矿业1601期信托计划完成对银川润楚投资管理中心(有限合伙)的出资。

按照协议约定,华翔投资公司、银川润玺中心有义务在信托计划到期时按协议约定的收购对价全额受让中信信托公司在银川润楚中心的份额。然而在2018年产品到期后,华翔投资公司、银川润玺中心并没有履行收购义务,构成违约。于是中信信托将按照协议有回购义务的华翔投资公司、银川润玺中心,有担保责任的承德湛坤公司、承德阑鑫公司、承德冀玢公司、承德昊谦公司告上法院,今年3月份北京市第二中级人民法院做出一审判决,判定华翔(北京)投资有限公司、银川润玺股权投资管理中心(有限合伙)于本判决生效之日起十日内向中信信托有限责任公司支付有限合伙份额收购对价22.88亿元及违约金,并且中信信托有权处置承担担保责任的4家公司质押的股权。

违约金额10亿的“招商资管股融宝8号定向资管计划”为一款股票质押式回购融资产品,据招商证券公告,招商证券全资子公司招商证券资产管理有限公司作为“招商资管股融宝8号定向资管计划”的管理人,2015年12月与深华发A(000020.SZ)控股股东武汉中恒新科技产业集团有限公司(下称“武汉中恒”)及招商证券三方签订协议,约定武汉中恒以其持有的8875.00万股深华发A股票办理股票质押式回购交易,初始交易额为人民币10.80亿元,回购交易日为2016年12月31日。2016年2月,武汉中恒补充质押“深华发A”股票2735万股,质押股票数量合计达1.16亿股,购回交易日延期至2017年12月31日。2017年11月,质押股票的质押率低于预警线,武汉中恒未依约完成补充质押交易或提前购回;武汉中恒亦未在约定的购回期限清偿融资本息,构成违约。

招商资管起诉武汉中恒的官司今年3月份收到了广东省高级人民法院民事判決书,判决武汉中恒向招商资管支付本金10.80亿元及相应利息、违约金,招商资管有权在上述债权范围内就“深华发A”1.16亿股拍卖、变卖所得价款优先受偿。

开发商、城投公司成违约“重灾区”

21世纪资管研究院根据企业预警通数据统计显示,今年一季度以来,非标违约牵涉资管产品众多的融资方中,排在前5位的是:九通基业投资有限公司(12只)、正源房地产开发有限公司(6只)、青岛中新国控资产管理有限责任公司(4只)、华夏幸福基业股份有限公司(4只)、贵州省桐梓县城市投资建设开发(集团)有限公司(3只)。

其中九通基业投资有限公司为华夏幸福基业股份有限公司间接全资子公司,加上华夏幸福基业股份有限公司4只,共涉及16只违约产品,数量最多,这还不包括华夏幸福旗下其他项目公司违约产品,超过10家机构因此踩雷。在华夏幸福爆雷之前,机构普遍将其当做相对优质的客户。

另一家开发商正源房地产涉及6只产品爆雷,排第二。今年开发商在“三道红线”以及房地产调控政策加码之下,融资难度进一步加大,违约风险明显上升。

总的来说,今年一季度开发商和城投公司违约较多,简单从融资方名称来看,涉及房地产开发商的产品至少有31只,违约的城投公司以贵州地区居多,云南、河南也有少数城投公司爆雷。据不完全统计,涉及城投公司的非标风险产品有14只,对应12家城投公司。

比如,今年1月份中信信托旗下一款投向遵义市播州区的城投项目融资人还款发生逾期。该款信托计划成立于2017年12月,期限3年,本金规模约2.55亿元,但今年1月份到期后未足额兑付,融资人为遵义市播州区国有资产投资经营(集团)有限责任公司。

此外还有一些上市公司出现违约,包括斯太尔动力股份有限公司、南京中央商场(集团)股份有限公司,以及已经退市的盛运环保旗下子公司等。

违约产品数量排第三的是青岛中新国控资产管理有限责任公司。据媒体报道,有投资者三年前买入的股权私募投资基金到期后无法按期兑付,而这些私募基金产品标的公司指向青岛中新国控资产管理有限责任公司(简称“中新公司”),管理人为山东执信投资管理有限公司,为淘金不良资产的私募基金产品。

中新公司牵涉的这四只违约产品分别为执信博耀一号、贰号、叁号和新享股权私募投资基金。据投资者根据基金披露的半年报统计,这四期私募产品合计募资达到3.25亿元,基金持有人有200-300人。

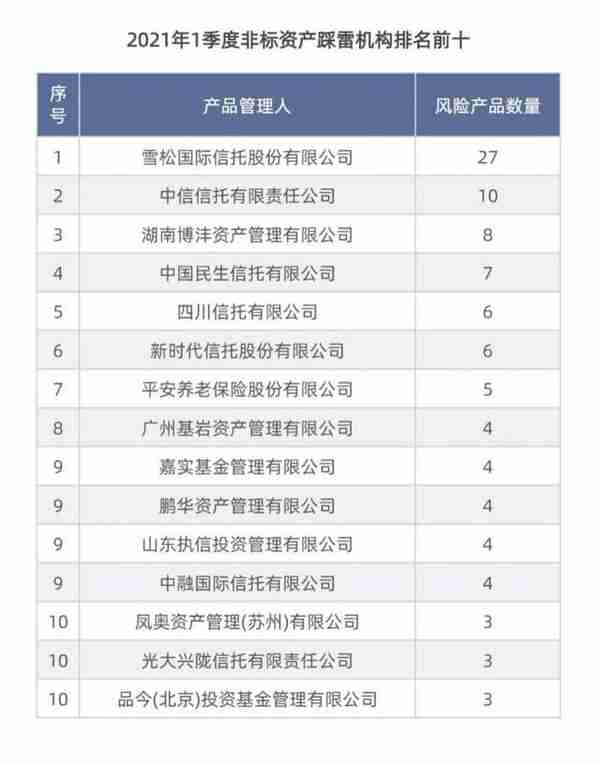

金融机构与地方政府债务纠纷

21世纪资管研究院根据企业预警通数据统计了今年一季度以来非标风险事件涉及的产品管理人发现,在199只非标预警产品中,共有94家产品发行机构踩雷,其中以信托公司、私募基金和基金专户等为主。

具体查看信托类产品发现,雪松信托旗下预警的非标产品比较多,有27只,踩雷华夏幸福以及贵州地区城投等多地城投公司,大多为此前已出现风险的产品;其次是中信信托,有10只风险产品。基金专户方面,嘉实基金有4只基金专户产品踩雷华夏幸福。鹏华资产管理有限公司也有4只产品踩雷,天弘基金有1只基金专户产品踩雷西王集团。

证券公司及其资管子公司也有多款产品踩雷,其中上海国泰君安证券资产管理有限公司、银河金汇证券资产管理有限公司各自有两只产品踩雷,融资方分别为河南国企永城煤电控股集团有限公司和贵州城投公司贵州省桐梓县城市投资建设开发(集团)有限公司。

近年来城投公司违约风险出现上升,比如贵州地区城投公司从前几年就陆续出现违约风险。随着金融去杠杆不断深入,地方融资平台公司举债受限,“借新还旧”的套路不再灵光,部分融资难度加大的地区城投公司违约风险进一步上升。

城投公司违约后,部分金融机构向城投公司背后的地方政府讨债。今年1月份,因为信托计划逾期,中泰信托将贵州多个地方政府和城投公司告上了法庭。前不久,中信信托也对河南汝州市政府等提起诉讼,北京市高级人民法院披露一则合同纠纷民事裁定书((2021)京民辖终35号)显示,中信信托起诉要求河南汝州市政府等支付部分应收账款与违约金合计约1.5亿。依据为双方协议约定融资方城投公司汝州市产业集聚区发展投资有限公司将持有的对汝州市政府应收账款债权93581万元作为一项单独的债权转让给了中信信托公司。

国务院4月13日公布的《关于进一步深化预算管理制度改革的意见》,明确提出要清理规范地方融资平台公司,剥离其政府融资职能,对失去清偿能力的要依法实施破产重整或清算。虽然破产重整或清算是化解地方政府隐性债务的最后一种选择,但对公开融资依赖程度不高的地区,不排除可能选择该方式化解债务压力。

更多内容请下载21财经APP