白银期货历史(白银期货历史走势分析)

各国股市接连崩盘,央行纷纷降息,

让人们明白一件事:

在资本主义国家,金融市场比人命更重要。

美联储无限QE和新冠病毒携手拉开一个新时代:

货币厕纸化、厕纸货币化。

欧美开始疯狂抢购实物贵金属,

零售商甚至出现了罕见的商品短缺情况。

各国间飞机停航,导致黄金现货无法补充,

期货价格快速上涨。

在黄金的暴涨之下,还有另一个白银神话。

白银的投机传说代代流传,

直到今日还在继续进行。

壹 石油二代:亨特兄弟

老亨特是20世纪50年代的美国首富,

他共有十四个孩子,

其中最出名的,就是尼尔森亨特和威廉亨特这两兄弟,

他们两人在投机史上,留下了前无古人的一页。

兄弟两人最先是在大豆期货上斩获1亿美元,

接着他们开始在白银期货布局,

成为未来商品市场里,最著名的价格操纵案。

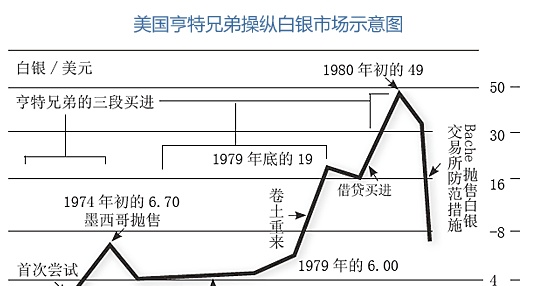

1973年,尼尔森开始了第一笔白银现货购买,

短短一年的时间里,

购买了2000万盎司现货,和3500万盎司期货,

总共5500万盎司,占当时全球白银总量的10%,

一举成为了世界第一大白银持有人。

亨特兄弟的大量买入,打破了市场平衡,

白银价格飞速上涨,

从2.9涨到6.7美元/盎司,仅花费了2个月的时间。

正当亨特兄弟为纸面富贵沾沾自喜的时候,

白银价格突然开始下跌。

市场里仅次于亨特兄弟的另一个大玩家:

墨西哥政府,蛰伏许久后选择出手了。

墨西哥政府持有5000万盎司白银,

成本只有2美元,

远远低于亨特兄弟的2.9美元。

墨西哥政府的疯狂抛售,让价格回落到了4美元。

亨特兄弟这才意识到,10%的持有量,

远远不足以操纵市场。

他们需要囤积更多的白银,但钱从哪里来?

亨特兄弟利用家族的生意网,联系到了沙特王室。

他们成功说服沙特王室,得到了大量的投资。

吸取了上一次教训的亨特兄弟,

放弃了高举高打,行事低调了许多。

花了4年时间,在市场底部慢慢买入,

为了不被人知晓,他们的真实持仓数量,

他们选择以囤积现货为主。

刻有亨特兄弟名字的银锭

亨特兄弟还号召他们的客户一起参与,

以“国际贸易”为借口,大量购买白银。

终于,亨特兄弟在囤积了足够多的白银之后,

举起了镰刀,准备收割整个市场。

1979年的盛夏,亨特兄弟和石油王子,

通过马甲公司,向期货交易所发出了指令:

买入4000万盎司白银。

白银价格立刻从6美元,飙升到11美元。

很快,市场就知道了马甲公司背后是谁。

市场里的投机者都没有信仰,打不过就加入。

热钱也加入了做多白银的队伍。

白银价格仿佛坐上了火箭一般,

1980年初涨到了49美元/盎司。

亨特家族到底持有多少白银呢?

他们持有53%的纽约商品交易所,

和68%的芝加哥交易委员会的白银期货合约。

还持有1.2亿盎司的现货白银,

和5000万盎司的期货白银。

这还不包括他的客户们以个人名义持有的白银。

全球一年的白银交易量也不过2000万盎司。

随着市场上最后一个空头的倒下,

标志着亨特兄弟的逼空策略大获成功。

接下来的难题是:

市场上已经没有对手盘了。

芝加哥交易委员会,

对亨特兄弟的操纵市场行为十分愤怒:

我们宁愿让白银市场倒闭,

也不愿意看到它被垄断。

芝加哥交易委员会从监管角度,开始制裁亨特兄弟,

反击的第一步是,

芝加哥交易委员要求追加保证金,

规则变更后,亨特兄弟要追加5倍的保证金。

已经靠高息借款维持头寸的亨特兄弟,

根本拿不出那么多钱。

随后,芝加哥交易委员会动用了最终手段:

修改交易规则:

禁止开新合约,只能对旧合约平仓。

新规一出,白银价格开始自由落体。

无力追加保证金的亨特兄弟,爆仓了。

亨特兄弟不甘心就这么失败,直接威胁美国政府:

我们手里还有6300万盎司白银,

如果不救我,我就砸盘!

我不好过,整个市场也别想好过!

你们看着办吧。

大到不能倒是华尔街的古老传统,

亨特兄弟倒下,不知道会引发多少机构破产。

当时的美联储主席,保罗沃尔克还是屈服了,

组织多家银行,向亨特家族提供了11亿美元贷款,

最终白银价格崩盘以亨特家族破产结尾,

没有发展成金融危机。

亨特兄弟失败的最大原因,是杠杆过高,

其次是中途没有止盈,最后的结局必然是爆仓。

兄弟两人作为囤积居奇的开山鼻祖,可能没想到,

期现联动策略,在未来不断重复地上演。

贰 一代股神:巴菲特

比特币在巴菲特眼里是“毫无价值”的。

其实,他对黄金也是一样的观点。

黄金,被他归类到无法生产出任何东西的资产。

2018年伯克希尔哈撒韦的股东大会上,

巴菲特比较了1942年以来,

投资黄金和股票的回报率,两者相差130倍,

他奉劝投资者“炒金不如炒股”,

因为股票是生产性资产。

巴菲特在大部分人眼里,是价值投资大师。

谁能想到,

他居然是第一个模仿亨特兄弟的策略并成功的人?

1999年,正值互联网泡沫顶峰时期,

巴菲特坚持看空,当时的互联网公司。

市场里关于“巴菲特投资水平不行了”、

“可口可乐已经过时了”的声音,越来越多。

许多人完全不知道,巴菲特那时候在投资什么。

他已经持有1.3亿盎司的白银了,

仍然在持续不断地买入白银,

因为这远远不够!

根据事后统计,巴菲特的持仓成本在5美元附近。

期货持有量,约占期货市场白银总持仓量的25%,

相当于当时全球一年的白银总产量。

最终,巴菲特以绝对的数量优势,

成为了足以影响白银价格走势的大玩家。

巴菲特高明的地方在于,

他使用的策略,完全符合监管要求。

监管层面只能判定他的行为,是单边买入,

Buy and hold的理由,可以是“长期看好”。

熟悉巴菲特公开宣传的投资理念的人都知道,

白银极强的投机属性,

和价值投资完全是背道而驰的。

商品期货的杠杆一般在10倍左右,

巴菲特又是极度厌恶使用杠杆的。

他曾这么说过:

在我看来,搭上自己身家的风险去换取不属于你的东西(指加杠杆),

实在是疯了,就算在这种情况下令投资净值翻倍,也不会感到开心。

太阳底下没有新鲜事,

互联网泡沫最终还是破裂了。

当年嘲笑巴菲特的人,早已被人遗忘,

巴菲特的高明的选择,又一次被验证。

人类从每一次泡沫破灭当中,

唯一学到的东西,就是重新制造泡沫。

时光飞逝,

2006年,白银上涨到15美元的时候,

巴菲特选择悄然离场。

8年期间,白银价格上涨3倍,

再加上期货上的杠杆,

巴菲特这一战,获利颇丰。

虽然嘴上说加杠杆让净值翻倍不开心,

但是实际翻了3倍以上,还有谁会不开心?

巴菲特购买白银的时间和价格

由于他选择在伦敦交易所进行期货交易,

放弃手续费更低的纽约交易所,

降低了走漏风声的可能。

当时整个美国市场,极少有人知道,

巴老在商品市场里,曾展现出嗜血的一面。

2015年的伯克希尔哈撒韦的股东大会上,

有人问巴菲特怎么看白银?

巴菲特淡淡地回答:

我很久没有关注白银了。

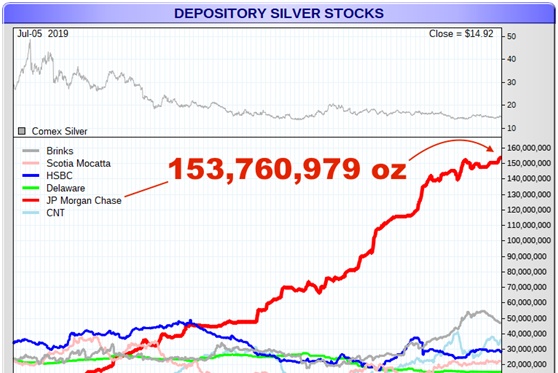

叁 华尔街最大交易商:摩根大通

摩根大通是08年以来,

白银市场上最知名的玩家。

19年被司法部起诉后,

小摩仍没有减少对白银的持有。

坊间传闻小摩持有的现货白银,

已经达到5亿盎司了。

小摩还持有COMEX白银现货交易所一半的库存。

SLV是全球最大的白银ETF,托管人也是小摩。

SLV的持仓量大约是11000吨白银,约合3.9亿盎司。

司法部无法起诉小摩本身,只能抓小喽啰。

2019年司法部对三名小摩的交易员进行了起诉。

理由是操纵黄金、白金、铂金、钯金的价格。

小摩的操纵手法,

和A股市场常见的坐庄原理是相似的。

每当发现真正的交易订单,

小摩的交易员就挂不同的订单。

然后在成交前撤单,

使得真正的交易订单的最终成交价格,

往他们想要诱导的方向变动。

这类行为,在国内会被定义为“虚假申报”和“频繁撤单”。

小摩不仅掌握了两位前辈的精髓,

还开发出了新的全天候割韭菜策略。

利用自己手握巨量现货的优势,操纵价格变得轻而易举。

价格下跌趋势中,遇到做多的对手盘,

庄家选择开空单,对手盘只有两个选择:

接现货的情况下,庄家卖出现货得到现金,

不接现货的情况下,庄家开更多的空单扭曲市场情绪,

或者选择抛售现货,促成价格继续下跌,

开多单的对手盘没有能力追加更多的保证金,就只能进行平仓。

价格上涨的趋势中也一样,

价格变动尽在庄家掌握之中。

小摩在操纵白银价格上,是集大成者。

吸取了亨特兄弟的教训,没有将对手盘赶尽杀绝。

长期的小规模收割,落袋为安确保利润。

回避了杠杆过高带来的风险。

相比巴菲特的单边买入,小摩进化到了双边收割,

任何行情下都可以操纵价格实现获利。

唯一的问题,来自监管部门的处罚。

小摩的选择是无视监管,让交易员顶罪。

小摩在COMEX的白银现货持有量(红线)

2008年至今,白银也有过多次行情,

但小摩的持仓始终没有减少过,还在不停地增加。

长久以来,白银市场最大的悬念是:

小摩究竟在等待一个什么样的机会?

为何迟迟不出手?

肆 最大阳谋的共谋者

亨特兄弟和巴菲特的传奇,流传已久,

小摩在白银上的布局,也算是个阳谋,

都是投机史上,被大家津津乐道的事件。

08年次贷危机后,美联储将基准利率降到了零,

零利率足足保持了七年之久,

这期间,催生了无数贵金属个人投资者。

白银投资者从2008年开始,不停买入现货,

据不完全统计,个人投资者持有的白银数量,

已达到15亿盎司,

是传闻中小摩的白银现货持有量的3倍。

这就造成了,虽然全世界的白银产量一直在增加,

但真正拿来炒的白银数量,并没有增加那么多。

上一个零利率的周期里,白银最高的价格是49.52美元,

仿佛在向亨特兄弟当年的49美元致敬。

小摩明盘了12年的阳谋,

谜底会在这一次的经济危机中揭晓吗?

小摩会成为美联储无限QE下的最大赢家吗?

知名白银投机者邦克•亨特有句名言:

白银是一个等待发生的意外。

免责声明:投研双杰文章素材、配图及字体,均来自公开免费网络,并无刻意侵权的主观故意,如无意侵犯了你的权益,请联络删除。