用友 应收款管理(用友应收款管理基本科目设置)

导语:用友网络半年报近五年来首次出现亏损,比亏损更可怕的是其云付费累计客户大幅锐减。用友看似规模增长,但预收款、现金流等关键指标表现并不好。在业绩承压情况下,用友网络似乎通过大幅提升研发费用资本化占比“美化”报表。

出品:新浪财经上市公司研究院

作者:夏虫

近日,用友公布2022年半年报,报告期营业收入35.37亿元,同比增长11.3%;归属于上市公司股东的净利润为-2.56亿元,同比盈转亏。

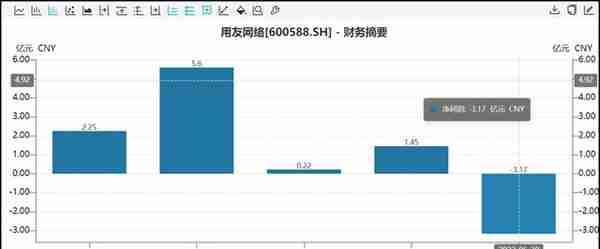

鹰眼预警显示,用友网络近年盈利十分波动,且盈利质量较差。值得一提的是,这是用友网络近五年半年报首次出现亏损。

比亏损更可怕的是云付费客户锐减 盈利质量差

对于亏损,公司解释称,与上年同期相比出现亏损,主要由于去年同期处置北京畅捷通支付技术有限公司(以下简称“畅捷通支付”)等子公司股权产生的投资收益等影响,今年同期没有该类收益。换言之,公司去年通过处置资产获得账面上盈利。

2021年3月,以“主动收缩软件业务,加快推进向云服务转型战略”为由,用友网络将其持有的畅捷通支付80.72%股权,转让给其关联公司北京用友融联科技有限公司。

事实上,用友网络近几年盈利承压,亏损一直被非经常性损益所掩盖。2020年半年报,用友网络的扣非净利润就已经出现亏损,该亏损额在持续扩大。

来源:鹰眼预警

值得一提的是,用友最早以财务软件起家,2015年提出“云转型”战略。据公开资料显示,用友2015年实施软件Saas化,逐渐推出ncc,u8和u9等产品;2018年推出服务于中小型企业的YonSuite;2020年巨额定增,2020年9月推出YonBIP主要面向大企业等。

目前,用友云收入占比已超过其传统业务。截至2022年半年报末,公司主营云服务与软件业务收入合计为35.11亿元,同比增长 19.0%;金融服务业务实现收入 2581 万元,同比下降 88.6%。其中,云服务收入为22.99亿元,同比增长52.6%,占营业收入的65.0%。

从收入增速看,用友云服务看似增长尚可,然而,深入数据对比发现,其增长质量并不高。

首先,云服务累计付费客户锐减。

截至2022年半年报报告期末,公司新增云服务付费客户数为 6.62 万家,云服务累计付费客户数为50.45万家;而去年同期,用友云新增云服务付费客户6.57万家,云服务累计付费客户数为66.73万家。可以看出,相比去年,用友云服务新增客户增速几乎停滞,而云服务累计付费客户则大幅锐减,同比下降32%。为何公司累计付费客户出现锐减?究竟是由于子公司剥离造成还是老客户续费意愿下降?

其次,用友经营前瞻性指标增长也并不好。

一般而言,由于SaaS企业是先预收再确认的收费模式,预收款金额一般是这类企业业绩增长的前瞻性指标。

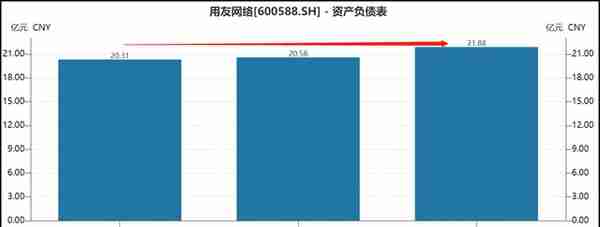

2022年半年报报告期内,用友云业务相关合同负债实现 17.6 亿元,较去年上半年末增长 41.4%,订阅相关合同负债实现 10.3 亿元,较去年上半年末增长 57.5%。根据用友披露数据,似乎用友预收款似乎增势尚可。事实上,对于预收款的时点数比较一般采取期末期初对比,而不是同期对比。2022年半年报报告期末,用友预收款金额为21.88亿元,较期初预收款的增速仅为6%。

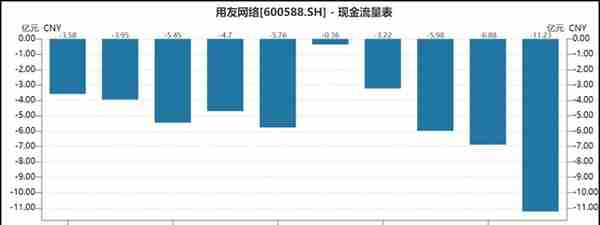

我们再进一步看用友同期的现金流变化看,用友经营活动净现金流并未提高反而出现大幅下滑。Wind数据显示,2020-2022年半年报数据,用友经营性活动净现金流分别为-5.98亿元、-6.88亿元、-11.23亿元。此外,鹰眼预警显示,用友网络应收账款增速明显大于营收。换言之,用友部分业务增长或是通过较为宽松的信用政策换来的。在大环境承压情况下,用友这种没有质量的规模增长值得投资者高度警惕。

业绩承压提高资本化比例美化报表

从用友历年业绩表现看,自2019年营收增速出现放缓,只到近年增速有所回升,但增速并未回归到高速增长区间。值得一提的是,其近年盈利能力承压,自2020年后盈利能力大幅下滑。Wind数据显示,2020年至2022年半年报,其净利润增速分别为-20.43%、-34.9%、-318.31%。

来源:wind

事实上,自2020年用友网络承压下,开始通过处置资产等手法获得账面盈利,剔除这一块偶发性所得盈利,其真实盈利水平将会进一步下降。

用友网络除了依赖非经常性损益“修饰”报表,其研发费用资本化似乎也成了其美化财报的工具。

历年财报显示,用友网络由于云转型需要,其研发支出也逐年提升,由2017年的12.9亿元上升至2021年的23.54亿元。用友研发收入占比常年维持在20%,2021年进一步上升至26%。

来源:wind

我们发现,在2020年业绩承压之际,用友网络的研发资本化比例显著提升。2017年至2021年,用友研发费用资本化比例分别为14.46%、12.47%、10.58%、23.64%、35.88%。数据可以看出,2017年至2019年,用友研发资本比例在10%到15%之间,而到2020年及2021年则飙升超30%。

如果将2021年研发资本化比例按照10%计算,则需要补提费用化的研发金额为超7亿元。值得一提的是,2021年用友网络的净利润仅为6.82亿元,如果将用友资产处置收益剔除,则用友2021年大概率出现亏损。

高瓴、高毅等机构被套牢

年初,用友网络巨额定增吸引高瓴、高毅等明星机构参与。资料显示,此次定增价格为为31.95元/股,募集资金总额52.98亿元。

据悉,高瓴旗下的HHLR管理有限公司获配3129.89万股,获配金额约为10亿元,高毅邓晓峰管理的两只产品合计获配1251.96万股,金额大概4亿元,还有私募大佬葛卫东在此次定增中也获配625.98万股,金额约2亿元。另外,中金公司(41.810, -0.38, -0.90%)、申万宏源(4.170, -0.03, -0.71%)证券、广发证券(16.200, -0.18, -1.10%)、易方达基金、万家基金等知名券商、基金也获配了,还有摩根士丹利国际、摩根大通、瑞银集团等外资巨头也参与了定增。这17名发行对象的股份锁定期均为6个月。

事实上,此次定增锁定六个月的股份目前已经解禁。7月21日晚间,用友网络发布了《非公开发行限售股上市流通公告》,公司在今年1月11日完成向17名特定投资者以非公开发行股票的方式发行人民币普通股(A股)1.66亿股,这些限售股上市流通日期是2022年7月27日。

然而,用友网络股价自年初至今已经大幅下跌。截至发稿日,其股价为20元/股,相比定增价跌幅超37%。这或说明,像高瓴、高毅等明星机构此次定增出现巨额浮亏,已经被套牢。