借壳上市股票不被看好(借壳上市不设涨跌幅)

很多股民最近非常郁闷,一边是北上资金买买买,一边是手里的st股票跌成狗,很多都是连续跌停,落差大的有点接受不了,大跌还算好的,可怕的是突然消失,昨天又有st的新公告,说的是*st欧浦要被暂停上市了,今年已经有好几个st股票收到了“死亡通知书”,相信接下来还会有更多。

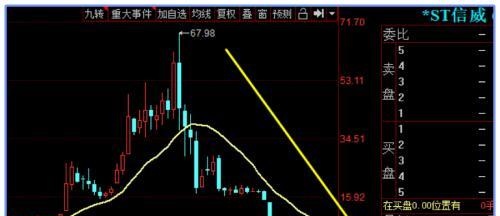

可以看到,目前*st欧浦的股东还有3.7万户,从2018年的10块多到现在只剩六毛多了,肯定是损失惨重了,还有前一阵的*st信威,如果这两年拿着不卖,也是亏到只剩裤衩了,目前还有十几只在1元以下,处于极度危险区,二十几只在1元多徘徊,随时准备着入坑,那么我们该怎么办呢?

*St信威月k线

超哥认为还是不要侥幸,怎样操作大家自己体会,为啥这么悲观呢?

首先,st最大的利好壳资源基本凉了,创业板注册制进入快车道,估计8月就有新股上市,外加科创板推出和新三板转版制度,好企业不愁上市融资,不是非得通过借壳上市,后面还要解决一堆历史债务问题,划不来啊,那么游资就没有动力炒做壳资源了,st股票就只能自救,但一般效果不好,资本何苦淌浑水呢?

其次,政策要求简化退市流程,加快退市速度,基本不允许恢复上市了,也就是退市可能比上市还容易,这和国外是接轨的,那么我们买到垃圾股的概率就会大增,要知道现在不到4000只股票就有200多家st,超过5%的几率,还是相当高的,未来大批企业上市,可想而知踩雷的可能有多大,如果真退市了,这一只垃圾股很可能吃掉你一年的利润,没准还倒亏不少。

所以超哥经常对大家说,股市不在于捕捉涨停板,而是躲过大亏,现在已经不是闭着眼炒股的时代了,很多新股民刚开户就喜欢跟风炒热点,几年后会发现基本没赚,还可能帮垃圾股接盘了,一旦不忍心割肉,一般都越套越深,最终想要回本就难了,简单算的话,亏50%以后需要涨一倍才行。

可能目前很多粉丝已经大亏当鸵鸟了,但也别灰心,办法总比困难多,巴菲特的财富是中年以后赚的,靠的就是复利,只要选对好赛道做价值投资,不仅能回本,可能还会长期稳定地赚钱。巴老是如何做的呢?首先是苦海无涯回头是岸,巴老年轻时也犯过同样的错误,但会及时止损,把长期不赚钱的公司卖掉,换成能稳健盈利,持续做大的白马企业,比如可口可乐,美国银行等,咱们A股对应的就是茅台,伊利,平安等。

是不是靠谱多了?但有个问题,现在消费股和白马股很多,大家不可能都买啊,而且参差不齐,谁能知道企业的未来价值呢?很多人会看着社保基金和外资来选股,是个办法,但太费精力,需要不断跟踪和调仓换股。超哥认为比较好的方法就是借道白马主题的基金,一网打尽市场上的白马龙头,还能分散风险,大大降低了踩雷st的损失,就算是前十大重仓股出现黑天鹅,也难以让基金跌停,当天影响一个百分点都难,基本避免了短期大亏的可能。

那么市场上有哪些白马主题基金呢?超哥比较关注的是沪深300ETF和MSCIETF,他们主要跟踪的就是A股中比较优质的白马,包含各行各业,其中大部分都有社保基金和外资等机构的身影,说明长线机构比较看好,拿着就放心多了。

沪深300ETF月k线

大家可以看到,拉长周期K线图,沪深300ETF和MSCI指数基金基本都是长期向上的,但从历史经验看,高性价比的时候还是在中期回调的时候介入,也就是在低估或者正常估值附近开始定投,等到赚到目标收益时逐渐止盈,俗称看长做短,不断降低持仓成本,但底仓还是长期持有,来享受白马企业长期扩张的红利。

本文源自超哥说定投