IPOR,DeFi的生力军:构建DeFi基准利率,实现高杠杆利率交易

DeFi正在向CeFi学习,完善自己的金融工具,蚕食CeFi的市场。今年三月金融市场最大的风险可能来自银门银行、硅谷银行、Signature银行等美国银行的相继破产。当货币政策宽松时,银行获得大量存款,并用这些资金购买长期债券。但是当政策收紧时,随着提款需求增加和债券价格下跌,银行不得不亏本出售这些资产以应对挤兑。最终,这三家银行成了美联储的受害者';美国加息。

传统金融市场有足够多的利率衍生品来对冲利率变动的风险。利率衍生品市场规模高达450万亿美元,仅CME的利率衍生品日交易量就有几十万亿美元。在DeFi,这个方向已经发展了好几年,但是之前一直缺乏有效的工具。

DeFi';早期的固定利率解决方案

DEFI中应用最广泛的是浮动利率模型,存贷款利率会根据供求关系随时变化。作为最知名的去中心化借贷平台之一,Aave也开通了固定利率借贷功能,但用户较少。。在Aave中,固定利率贷款和浮动利率贷款共用一个资金池,但前者的贷款利率不会改变。然而,Aave'美国的固定利率定价不合理。以4月18日的数据为例,在以太坊主网上的AaveV2。、和戴的存款利率都在2%至3%之间,浮动利率贷款利率在3%至4%之间,但固定利率贷款利率都在12%以上。没有合理的基准利率作为固定利率贷款的利率参考标准,导致定价不合理。

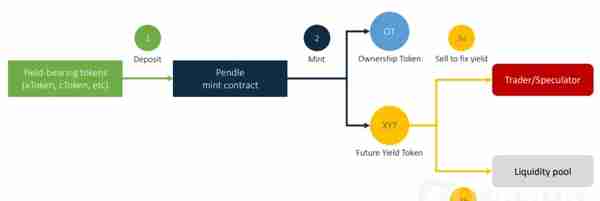

最近因为LSD的未来收益而兴起的项目PendleFinance,最初是为浮动利率和固定利率之间的交易而设计的。。用户可以在Pendle'中锁定Aave和Compound的存款凭证;的智能合约,并同时获得OT和XYT令牌。OT代表担保物到期后的请求权,XYT代表未来收益。。Aave和Compound的储户可以投OT和XYT,通过卖出XYT将未来浮动利率锁定为固定收益。这种做法也有缺点,无论是利率交易员还是流动性提供者都不能使用杠杆。相对于传统金融利率衍生品交易中数千倍的杠杆,并不具有竞争力。

低成本、高杠杆、价格相对稳定的利率工具是DeFi中利率交易的需求。名义金融之前也提出过相对合理的方案,但最近TVL从近10亿美元下降到不到3000万美元。,被IPOR超越。让';让我们看看IPOR';的计划。

IPOR的三个组成部分:IPOR指数、IPORAMM和资产管理智能合约

thenameipor(inter-agreementsuperblockrate)comesfromLondonInterbankOfferedRateandSOFR(guaranteedovernightfinancingrate).离SOFR更近了。LIBOR和SOFR都是金融市场使用的基准利率,两者的主要区别在于计算方法和信用风险。LIBOR是根据伦敦银行间市场的报价计算的。,SOFR是根据市场实际交易数据计算的;LIBOR'美国的贷款没有担保,SOFR是有担保的。因此,SOFR不太容易被操纵,几乎没有信任风险,近年来正逐渐取代LIBOR。IPOR指数

IPOR的主要产品之一是针对SOFR的DeFi基准利率。像SOFR,利率的来源是担保贷款。目前,已经推出了、戴三种稳定货币的指数,ETH的指数正在编制中。。在上海升级后,ETHLSDFi正在快速发展,需要一个基准利率。

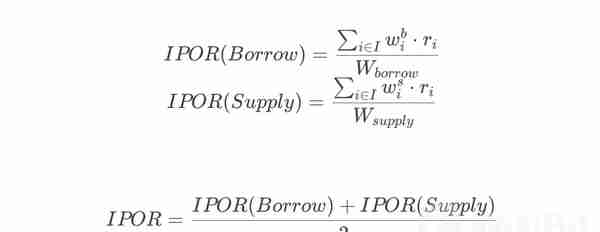

具体来说,目前IPOR分别按照复利和Aave的存贷款利率加权平均计算存款利率和贷款利率。,然后取平均值,如下图所示。IPOR指数的计算是模块化的,可以更新。当市场发生变化时,可以通过DAO治理过程进行改变。IPOR指数的数据由Oracle收集和监控,然后发送到IPOR指数计算智能合约,结果发送到Oracle。。如果有黑客攻击,预测机的管理员可以立即启动紧急退市并产生结果。

IPORAMM

交易利率时,IPORamm根据IPOR指数报价,存在一定的差价。影响价差的因素包括移动平均线、交易规模、流动性池的风险暴露、当前波动性和均值回归。例如,目前的IPORUSDC指数是2.653%。当USDC的固定利率作为浮动利率交易时,支付的固定利率较高。,收到与ipousdc指数对应的浮动利率。同样,当浮动利率转换为固定利率时,支付IPORUSDC对应的浮动利率,收到相对较低的固定利率。。如果用户在当前情况下将固定利率转换为浮动利率,虽然当前获得的浮动利率小于支出固定利率,但如果未来利率上升,IPORUSDC指数上升,也可以获利。交易利率时,交易者使用相应的稳定货币作为保证金。 最大杠杆可以达到500倍。

最大杠杆可以达到500倍。

在IPORAMM,LP直接以相应的稳定货币提供流动性,可以获得的收益包括:交易者开立衍生头寸时收取的费用、提取流动性时收取的费用、作为交易者交易的损益、通过资产管理人获得的收益。

资产管理器

由于DeFi的可组合性,IPOR的资产管理器将把AMM闲置的稳定币存储成Aave并复合。许多DeFi项目将使用相同的机制来增加收入。我赢了';这里就不赘述了。

IPOR代币和流动性开采

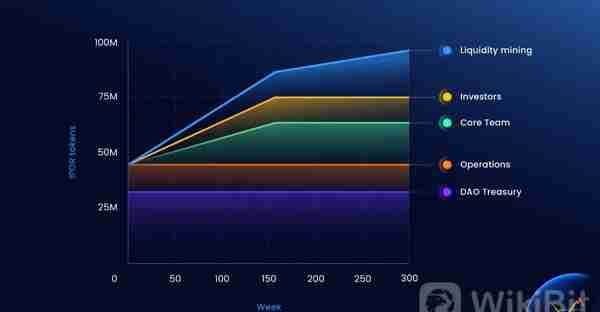

IPOR原币为$IPOR,共计1亿枚,分发给参与项目的各方。具体分布如下。

30%拨给道国库。

25%作为流动性挖掘奖励,每个区块分配1.5$IPOR。[XY002][XY001]12.76%用于操作,由道使用。

20%分配给核心团队,3年线性释放。

11.85%分给投资人,3年线性释放。

0.39%空投作为追溯奖励。

$IPOR还有一种质押代币形式,叫做stuckipor或PowerIPOR($pwIPOR),而$pwIPOR是不可转让的。IPOR和pwIPOR可以1:1交换。质押$IPOR可以获得$pwIPOR,只有$pwIPOR对应道的治理权,持有$pwIPOR还可以增加的流动性挖矿奖励。$pwIPOR兑换成$IPOR需要14天。如果选择直接赎回,需要支付50%的费用。

流动性对IPOR非常重要。当LP在IPOR提供流动性时,它需要作为交易者承担风险';s交易对手,而流动性也影响着交易中可以开仓的杠杆头寸上限和价差。所以IPOR从一开始就进行了流动性挖掘,奖励以$pwIPOR的形式发放,可以实时领取。

LP在存款合同中存入、戴三种稳定货币中的任意一种。,就会得到相应的ipTokens(ipUSDC,ipUSDT,ipDAI)。如下图所示,ipUSDC自去年8月上线以来,剔除流动性挖矿激励,对USDC的转换比例从1提高到1.0484。

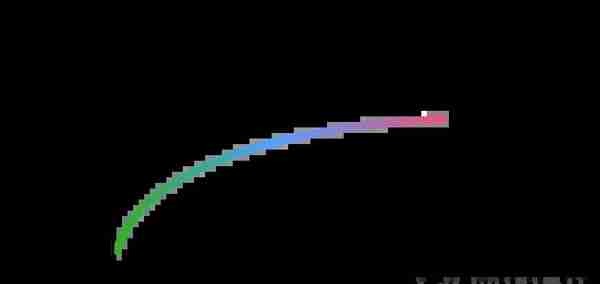

质押ipTokens到奖励合约开始流动性挖掘。持有$pwIPOR可以增加流动性挖掘的报酬,报酬契约是利用提供的流动性与持有的$pwIPOR之间的比率来计算的。如下图所示起初,通过增加$pwIPOR来增加奖励更有效。随着$pwIPOR数量的增加,当超过某个临界值时,增加流动性更有效。这是为了使$IPOR的分配更加分散,并鼓励对代币的需求更加平衡。

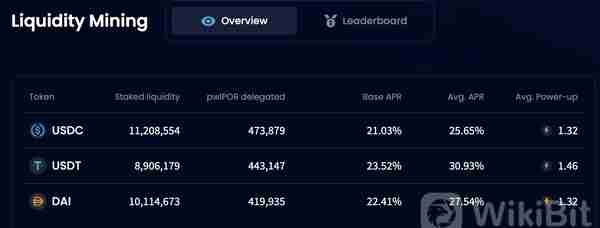

截至4月18日,和戴的移动矿业收益率均在21%以上。

截至4月18日,和戴的移动矿业收益率均在21%以上。

IPOR团队

IPOR指数和IPOR衍生品背后的开发团队是位于瑞士楚格的开发公司IPOR实验室,由加密OG、传统金融市场、专业开发人员和加密界资深人士组成。

DarrenCamas是IPOR实验室的联合创始人兼首席执行官,拥有12年的加密货币经验,是Cardano的早期顾问,2011年成为加密货币交易所领域的先驱。

DimitarDinev是IPOR实验室的联合创始人兼首席安全官。他自2016年以来一直从事加密货币领域的工作,具有投资银行、风险投资和亚洲现货及衍生品交易所的业务背景。同时也是几个DeFi项目的顾问。

MauHernandez博士是IPOR实验室的首席科学家,曾经在日本证券巨头的加密货币子公司SBIBits建立了一个交易平台。是一名统计学家、计算机和数据科学家。

IPOR协议的核心是由具有15年企业软件开发经验的软件工程师构建的,他们之前构建了银行、支付和保险的核心基础设施。

产品团队由Wookash领导,他是三家创业公司的首席技术官,专注于设计商业和经济逻辑之间的解决方案和具体实现。该社区由VladDramaliev领导。自2013年以来,他一直在建立一个加密社区,另一个IPOR实习生Twitter账户在社交平台上发表了高层观点。

摘要

IPOR协议由三个核心组成:IPOR指数、IPORAMM和资产管理智能合约,它创建了一个高杠杆和低成本的方法来交易DeFi利率。IPOR指数是SOFR的基准利率。在ipoamm中,浮动利率和固定利率可以进行高达500倍的杠杆交易。

$IPOR代币也有$pwIPOR的质押形式。持有$pwIPOR可以获得更高的挖矿奖励。增加的$pwIPOR以对数形式增加了流动性挖掘的报酬,从而刺激了$IPOR的需求和分散分配。