以下主体不能参与原油期货实物交割(下列不得从事期货交易)

10月8日夜盘,在外盘原油还在低迷喘息之际,内盘原油SC飙涨。为何同是原油品种,价格却“内外有别”?

10月8日夜盘,在外盘原油还在低迷喘息之际,内盘原油SC飙涨。SC1911合约夜盘临收盘冲到469.3元/桶,10月9日早盘开盘回落到448元/桶(金凯迅屏幕报价折62.66美元/桶)。惊诧之余,议论纷纷。

一早上微信中就传:“一位不愿透露姓名的知情人士告诉财经通讯社中国可能停止从伊朗进口原油,国内原油不理外盘应声暴涨6.7%。伊朗是中国进口石油最大来源国之一,从伊朗进口的石油占中国全部进口石油总额的10%左右。预计今日开盘国内石化股票以及化工系期货有望迎来一轮反弹。”

该传言真实性有待商榷。第一,除美国退出伊朗核协议之外,欧洲等国家依然遵守协议,怎么突然会宣布停止从伊朗进口原油?第二,进口伊朗原油的通道越来越窄和操作越来越困难的情况也不是今天才有,为何油价突然受刺激呢?

既然这个传闻未必真实,而且伊朗原油也不是交割油种,那为何外盘微跌之下,内盘还突然发飙。这是否又给那些“上海原油期货被操纵”、“上海原油期货推高中国进油成本”的观点提供了依据?

显然,我认为“被操纵论”和“抬高油价论”不是恶意就是不解。上海原油期货上市以来,流动性不断提高,合约从非连续换月走向连续换月,对全球石油供需基本面和中国进口原油的基本面的反映和反馈能力日渐提升。昨晚上海原油期货发脾气,我认为是对市场基本面的一次合理反映,同时也在自身不完善之处的综合反映。

第一,为什么是上海原油期货价格高于境外三大原油期货的价格。首先,上海原油期货的交割油种是中东阿曼、迪拜、巴士拉轻、上扎库姆等6个中东现货交易油种。价格是中国交割库的库提价格,即盘面价格应该是一个包含装港费用、海运费用、接卸费、检验等费用的价格。6大交割油种中,实货交易门槛最低的,是阿曼原油,因为阿曼原油有期货,可交割实物。所以,我们测算的时候,用阿曼原油为测算首选。目前阿曼原油期货首行合约(1912合约)的价格已经高于Brent原油期货首行合约(1912合约)的价格,Brent原油期货价格也高于WTI原油期货价格。所以,就仅仅考虑上中东到中国的海运费用,就应该是上海原油期货合约的价格最高。这完全是基本面,和推高油价没有关系。

第二,为什么外盘跌我们涨?近期,中东地区的现货价格很强。在欧佩克持续减产的情况下,9月14日沙特石油设施突然遭遇无人机袭击,导致570万桶/日产能临时中断。目前沙特方面宣布产量已经恢复。但是,我们注意到,沙特轻原油的出口还是受到了影响,一些客户的沙特轻质原油调节为沙特重、中原油。而交割油种就是相对贴近沙特轻质原油的油种。

因此,沙特事件加剧了近期中东标杆油种现货市场的紧张程度。阿曼原油期货的首行和次行合约价差达到1.5美元/桶,油价自沙特事件冲高后,月差就没走弱过,显示出中东地区现货的强势。昨夜收盘SC1911与1912合约的价差就达到了10元/桶,就是对阿曼原油月差市场的跟随,强而有理。

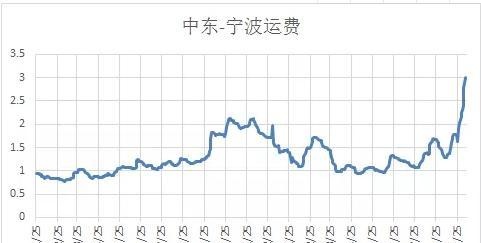

其次,中国某运输公司旗下VLCC油轮经营受阻,国际油轮运输市场暴涨。中东到舟山宁波的运费已经翻倍。目前算从阿曼到宁波的运费已经达到3美元/桶,而8月份也就在1.5美元/桶附近。

第三,全球贸易不确定性引依然存在,市场的担忧情绪也仍在蔓延。

三个因素的共振下,内盘以一种逆动来反映基本面,也情理之中。

第四,是不是有逼仓的问题?这个问题和主力合约为首行合约有关。

由于目前市场交易上海原油期货的时候,也贴着外盘,主力即首行,交易量最大的合约在邻近自然人限仓日(一般是每月的20日)之前,现在是首行合约。而上海原油期货目前的首行合约是1911合约,为11月份1-5日完成实物交割的合约。问题就在于,你现在去买中东阿曼原油,可交易的合约是1912合约,12月份提油,到中国还有15-20天时间,12月初提油的货可以作为2020年1月的交割现货。因此,我们说,如果多头发力,空头在1911合约上是很难交割的。

因此,在上海原油期货上市的时候,很多分析师都提出了主力合约后置的建议和判断,然国内市场的交易者还是选择了首行即主力的外盘方式。那么这需要交易所做出调整么?不需要。由于我们坚持的是实物交割,以确保上海原油期货能够有实物的“锚”,同时中国以进口原油为主,上海原油期货就是抓住这个核心而设计,以进口反映国内整体原油市场供需平衡。那么,显然交易者、做市商可以进行改变和调整。

主力合约后置,前面的合约就变成专业的现货市场。首行对应仓单现货,次行对应在途船货,三行提油月(主力合约),四行(完全自由套利,主力合约备选)。存在即是合理,如果交易主力不愿意改变目前的状态,那后面就让更多的实体来参与期现交易。

最后,我关注到,昨天的夜盘在临收盘突然直线上扬,估计是止损单,这种止损单是程序操作,无从评论其合理性。次日早盘回落也算重归大逻辑。而且,不仅是1911合约涨,其他有交易量的月份合约也同步跟涨,显然也不是恶意逼仓,毕竟自然人限仓后,专业客户反套吃结构很舒服,甚至不排除动用在途交割油种申请交割!一切还是理性为首!

整体而言,上海原油期货的价格运行有其自在的机理,对国际油价的跟踪紧密,也能够对区域的基本面变化和强弱有所反映。在迈向区域基准原油的道路上继续前进。本文来自庖丁解油作者:一德期货公司佘建跃