债权融资 债务融资(债权融资的四种方式)

今年以来,金融机构债收益率整体以震荡波动为主,与去年年底相比,今年金融债的收益率波动较为温和。从两端来看,3年期AAA-商业银行二级资本债3月30日收益率为3.3136%,在季初时收益率为3.3683%,收益率减少5.47bp;从极值来看,3年期AAA-商业银行二级资本债收益率在今年的1月17日、3月20日分别达到峰值和峰底,收益率分别为3.6261%、3.2565%,两者相差36.96bp。

利差方面,3年期AAA-商业银行二级资本债与国债的利差收窄,1月3日、3月30日利差分别为95.87bp、78.78bp。

商业银行二级资本债收益率及利差走势

发行方面,金融机构债在今年3月第四周呈现井喷式发行,在一周内发行了33只债券,发行额为2545亿元。其中,发行额最多的是商业银行二级资本债,发行额为1510亿元,在当周发行总额中占比达到59.33%。

2023年一季度金融机构债发行走势

图片来源:Choice数据

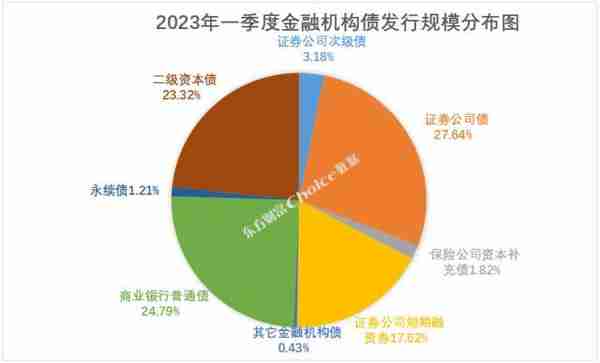

根据Choice东财债券分类(2021)口径统计,2023年一季度金融机构债共发行237只,发行金额为7038亿,其中,证券公司债发行了1945亿,同比增长42.97%。

从发行规模分布图来看,2023年一季度发行的金融机构债中,证券公司债占比最高,占比达到27.64%;商业银行普通债发行规模次之,占比达到24.79%;商业银行二级资本债占比23.32%,位于第三。

2023年一季度金融机构债发行规模分布图

宏观方面,2023年3月7日,国务院关于提请审议国务院机构改革方案的议案得到市场广泛关注。

3月15日,央行超额续作MLF后,市场对降准预期减弱,然而在3月17日,央行却出乎意料的宣布了降准消息。央行决定于2023年3月27日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率约为7.6%。此次降准释放长期流动性,对降低融资成本无疑是一大利好消息。

站在2023年二季度的起点,跟随Choice金融数据的视角,一起盘点2023年一季度金融机构债券在一级市场上交付的优异成绩。

2023年一季度发行排行榜

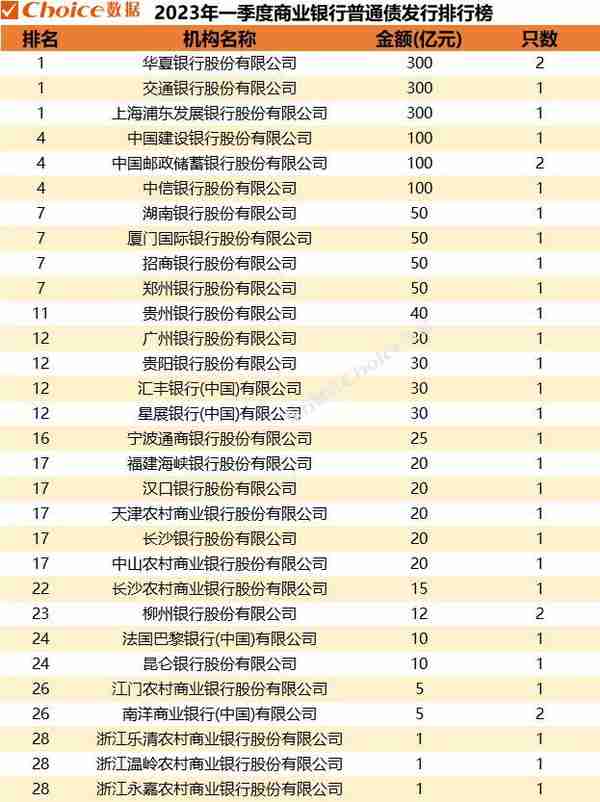

1.2023年一季度商业银行普通债发行排行榜

根据Choice东财债券分类(2021)口径统计,2023年一季度商业银行普通债发行规模居前的机构分别是华夏银行股份有限公司、交通银行股份有限公司、上海浦东发展银行股份有限公司,发行额均是300亿。

2.2023年一季度商业银行二级资本债发行排行榜

根据Choice东财债券分类(2021)口径统计,2023年一季度商业银行二级资本债发行规模居前的机构分别是中国农业银行股份有限公司、中国银行股份有限公司、中国建设银行股份有限公司,发行额分别为700亿、600亿、200亿。

3.2023年一季度商业银行永续债发行排行榜

根据Choice东财债券分类(2021)口径统计,2023年一季度商业银行永续债发行共有四家机构,分别是大连银行股份有限公司、唐山银行股份有限公司、贵州银行股份有限公司、温州银行股份有限公司,发行额分别为50亿、15亿、10亿、10亿。

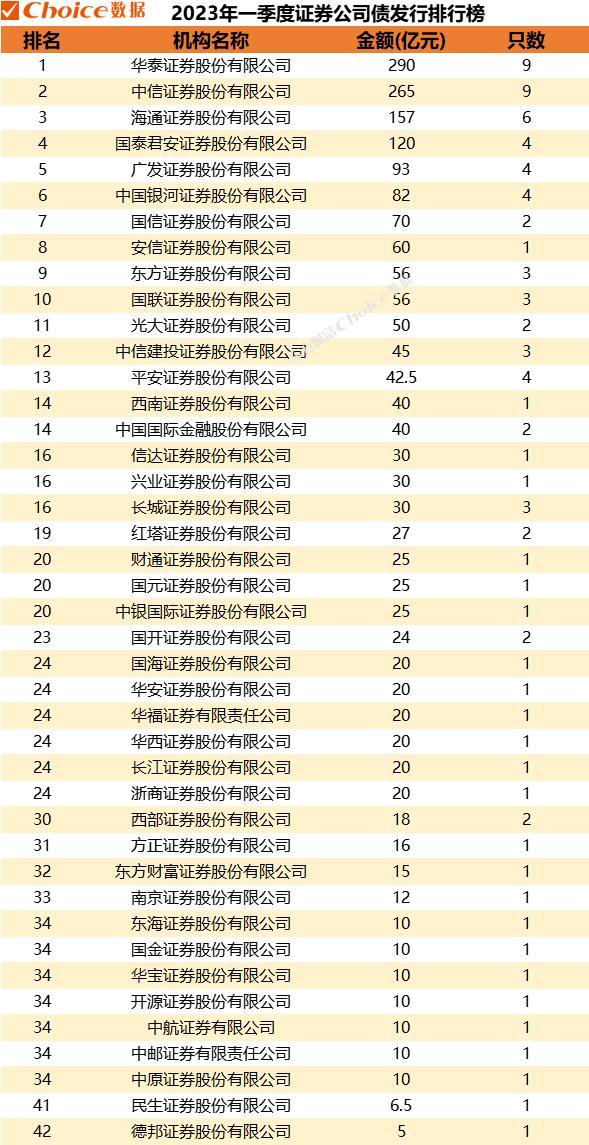

4.2023年一季度证券公司债发行排行榜

根据Choice东财债券分类(2021)口径统计,2023年一季度证券公司债发行居前的机构分别是华泰证券股份有限公司、中信证券股份有限公司、海通证券股份有限公司,发行额分别为290亿、265亿、157亿。

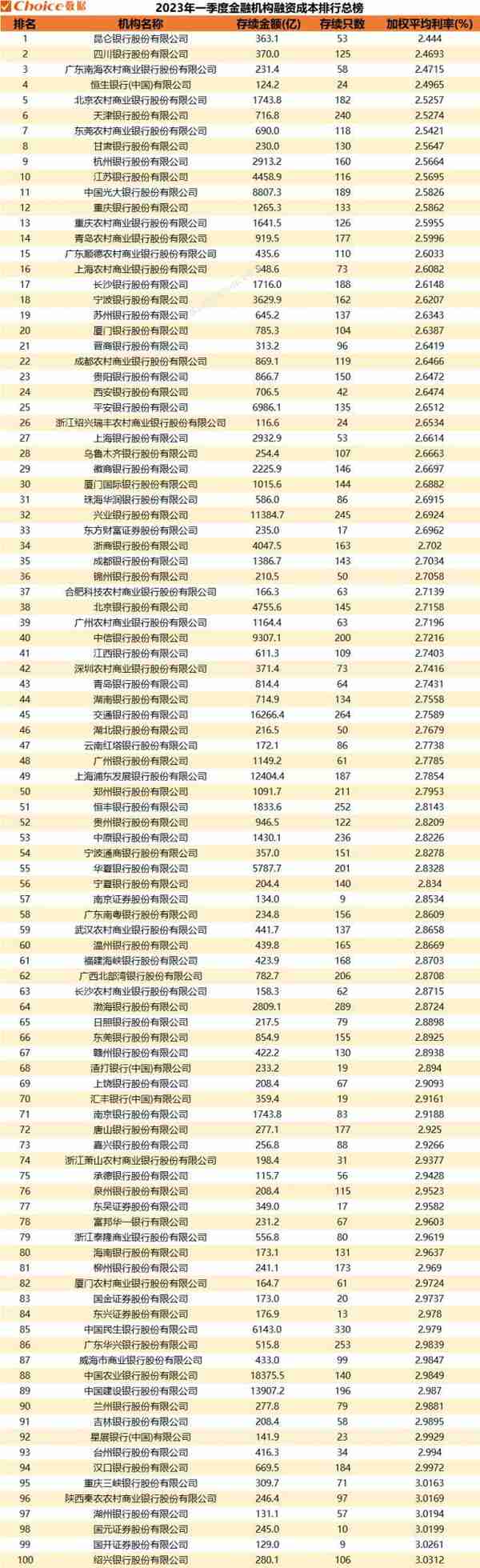

金融机构融资成本排行榜

1.2023年一季度金融机构融资成本排行总榜

Choice金融数据显示,截至2023年3月31日,债务规模大于100亿的所有金融机构融资成本控制最好的前三甲分别是昆仑银行股份有限公司、四川银行股份有限公司、广东南海农村商业银行股份有限公司,融资成本分别是2.4440%、2.4693%、2.4715%,存续债规模分别是363.10亿、370.00亿、231.4亿。

注:存续债融资成本计算范围不包含可转债、可交换债、可分离交易可转债、资产支持证券。

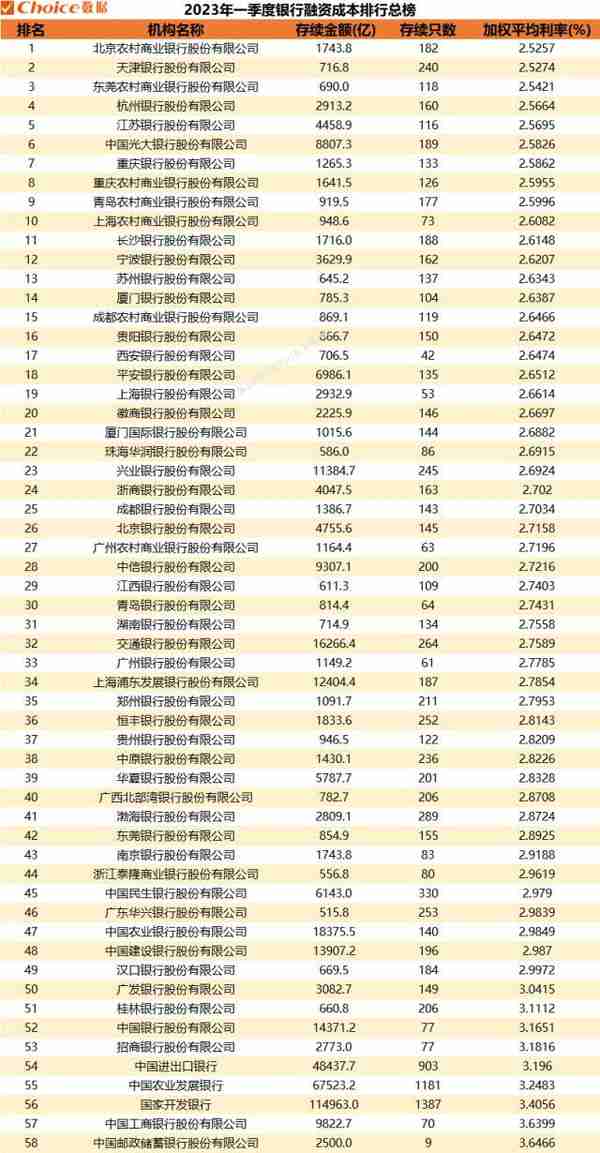

2.2023年一季度银行融资成本排行总榜

Choice金融数据显示,截至2023年3月31日,债务规模大于500亿的所有银行融资成本控制最好的前三甲分别是北京农村商业银行股份有限公司、天津银行股份有限公司、东莞农村商业银行股份有限公司,融资成本分别是2.5257%、2.5274%、2.5421%,存续债规模分别是1743.80亿、716.80亿、690.00亿。

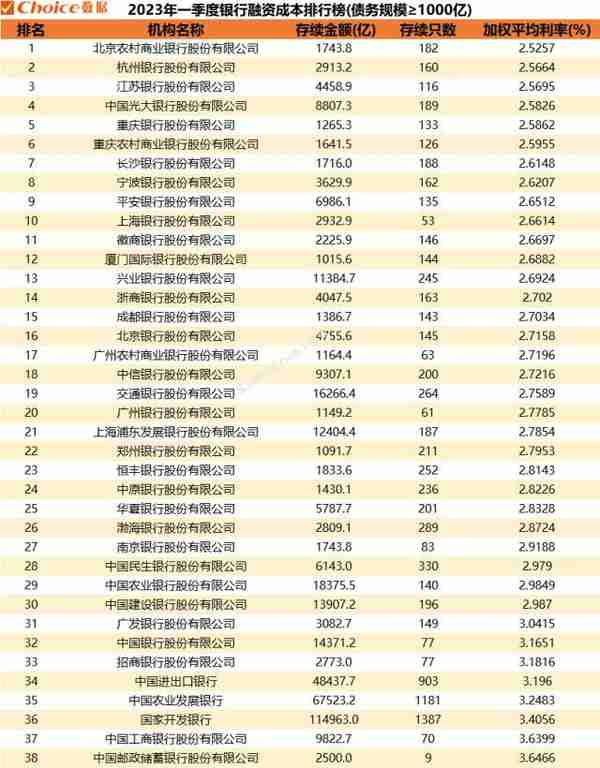

3.2023年一季度银行融资成本排行榜(债务规模≥1000亿)

截至2023年3月31日,在债务规模大于等于1000亿的银行中,存续债券融资成本最低前三甲分别是北京农村商业银行股份有限公司、杭州银行股份有限公司、江苏银行股份有限公司,融资成本分别是2.5257%、2.5664%、2.5695%。

4.2022年一季度银行融资成本排行榜(500亿<;;债务规模<;;1000亿)

截至2023年3月31日,在债务总规模大于500亿且小于1000亿的银行中,存续债券融资成本最低前三甲分别是天津银行股份有限公司、东莞农村商业银行股份有限公司、青岛农村商业银行股份有限公司,融资成本分别是2.5274%、2.5421%、2.5996%。

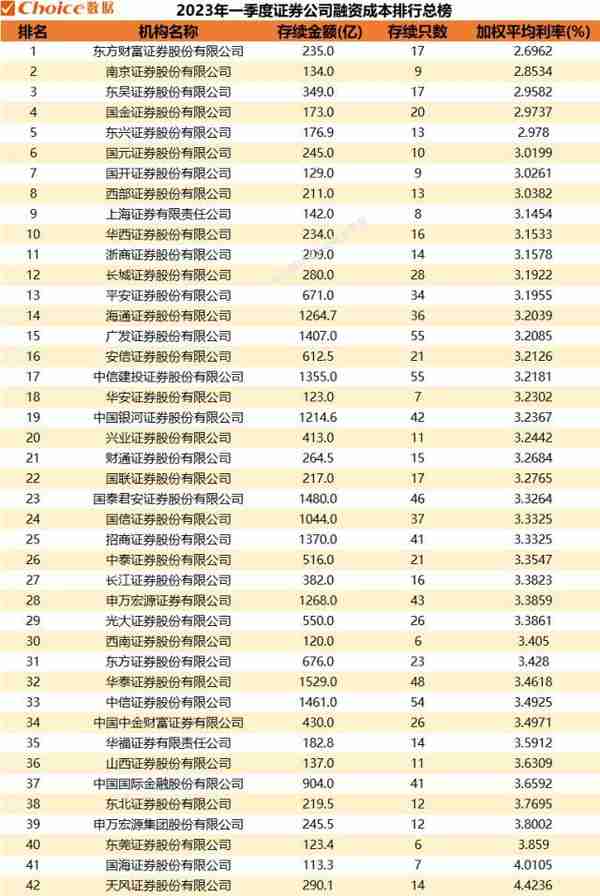

5.2023年一季度证券公司融资成本排行总榜

Choice金融数据显示,截至2023年3月31日,债务规模大于100亿的所有证券公司融资成本控制最好的前三甲分别是东方财富证券股份有限公司、南京证券股份有限公司、东吴证券股份有限公司,融资成本分别是2.6962%、2.8534%、2.9582%,存续债规模分别是235.00亿、134.00亿、349.00亿。

6.2023年一季度证券公司融资成本排行榜(债务规模≥500亿)

截至2023年3月31日,在债务总规模大于等于500亿的券商中,存续债券融资成本最低前三甲分别是平安证券股份有限公司、海通证券股份有限公司、广发证券股份有限公司,融资成本分别是3.1955%、3.2039%、3.2085%。

7.2022年一季度证券公司融资成本排行榜(100亿<债务规模<500亿)

截至2023年3月31日,在债务总规模大于100亿且小于500亿的券商中,存续债券融资成本最低前三甲分别是东方财富证券股份有限公司、南京证券股份有限公司、东吴证券股份有限公司,融资成本分别是2.6962%、2.8534%、2.9582%。

本文源自东方财富Choice数据