银行产品同时性

受人之托,必当忠人之事。作为私募基金托管银行,更应该切实履行好自身的职责。但是近日,上海银行南京分行作为托管银行陷入了一起私募基金暴雷案,投资者直指其“托而不管”,逃避监督责任,要求其承担侵权责任赔偿款174.2万元及相应资金占用费。

目前,该案正南京市中级人民法院二审审理中。

1

银行卷入“阴阳合同”罗生门

事情回溯到2018年6月,浙江绍兴的曹女士斥资200万购买了《崇融资产特殊机会肆号私募投资基金》,并与基金管理人深圳崇融资产管理有限公司(以下简称“崇融资管”,已在2020年10月30日被注销私募基金管理人资质)、托管行上海银行南京分行签订三方合同,该产品期限为18个月。

然而令曹女士没想到的是,崇融资管在支付了第一期10.5万元收益后,就再也没有支付过收益和本金。

期间曹女士曾多次找到崇融资管法定代表人赵某,对方却以种种理由拖延时间,眼看讨要无望,曹女士于2020年12月向法院提起诉讼,崇融资管一审败诉后,不服判决提起上诉,二审维持原判。但法院在执行的时候,发现基金管理人及赵某名下都没有可供执行的财产,曹女士因此没有拿到一分钱。于是,曹女士便回头找到上海银行南京分行讨要说法。

曹女士认为,当初购买此基金,主要还是看中托管人上海银行南京分行盖章确认,目前基金不知所踪,托管人没有尽到监督责任及披露信息义务,导致基金资产流失,应有责任。但银行却坚称是按托管合同办事,不承担投资损失的责任。

2022年3月,曹女士将上海银行南京分行告上法庭,然而开庭审理此案时,银行当庭出具的三方基金合同与其持有的三方合同关键内容竟不一致。

曹女士持有合同中对拟收购的资产是明确的,而银行持有的那份中只划定了投资范围,没有具体的投资标的。也就是说,崇融资产返还给银行的那份三方合同的产品说明书部分被调换了。

在一审判决中,法院认为,曹女士不能证明被告负有信息披露和通知义务。认定托管人陈述的“阴阳”合同产生,由基金管理人替换了合同文本,与托管银行的责任无关。因此判决曹女士败诉。

一审判决书显示,2018年5月和7月,崇融资管与上海微涛资产管理有限公司(以下简称“微涛资管”,现名“上海微涛商务咨询有限公司”)签订了两份《债权转让合同》,分别收购了微涛资管金额为2621万元和2359万元的债权。随后,上海银行南京分行根据管理人崇融资管的划转指令,陆续向微涛资管支付款项合计4980万元。

天眼查显示,崇融资管的法人、执行董事、总经理均为赵某。彼时,获得上述私募基金的划付款项的微涛资管不仅是崇融资管的间接控股公司,同时也是赵某的独资公司。在将上述价值4980万元的不良债权卖给崇融资管之后,2020年8月31日微涛资管发生股权变更,赵某退出,威海泰聚股权投资基金管理有限公司成为微涛资管的独资股东。

对此,2022年3月曹女士曾在南京市玄武区人民法院的一审现场提出质疑:“如此明显的关联交易,银行为什么没有给投资者风险提示?”

除了质疑上海银行南京分行未就上述关联交易对投资者履行提醒义务,在一审法庭上,曹女士还提到,上海银行南京分行默许崇融资管挪用基金款项,并依据“假合同”将基金款项划转至法定代表人同为赵某的崇融资管关联公司套取资金,对其造成侵权,要求银行承担侵权责任赔偿款174.2万元及相应资金占用费。

2

谁默许了套用银行印章?

那么本案的核心在于,托管行对合同被替换是否知情,或者说是否属于能发现而故意“放水”?对于崇融资管的关联交易是否有审核及通知投资人的义务?

对于一审判决,曹女士不服又进行了上诉,2023年3月14日在南京市中院开庭审理。

曹女士表示,一审法院以上海银行南京分行提交的合同来认定本案事实,无法使她信服。“一审判决”只采信了银行持有的基金合同,而不分析造成双方持有的基金合同不同的原因。银行做为专业金融机构,在承揽托管业务时,不但应当谨慎地审查签订的基金合同内容是否合法、完备,而且应当对签订基金合同的过程进行监督,具定法定的“审慎经营原则”责任。

对于信息披露义务,三方基金合同托管人约定义务中第7条即为托管人对托管业务信息有披露义务,相关法规也规定了披露义务尤其是关联交易的披露义务与要求。

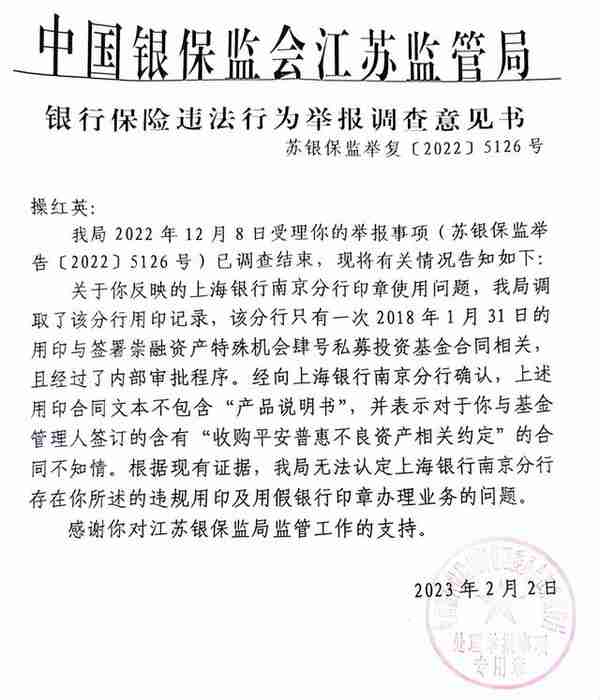

为了搞清楚三方合同银行盖章的真实性,曹女士先后两次向江苏银保监局投诉举报。

2022年9月30日和2023年2月2日,该局给予回应:“我局调取了该分行用印记录,该分行只有一次2018年1月31日的用印与签署崇融资产特殊机会肆号私募投资基金合同相关。经向上海银行南京分行确认,上述用印合同文本不包含《产品说明书》,并表示对于举报人与基金管理人签订的含有收购平安普惠不良资产相关约定的合同不知情。”

也就是说,上海银行根本就没有申请加盖三方合同的用印,这个印章实际上要么是没有经过合法授权,要么就是私刻的“萝卜章”。

在二审庭审中,上海银行方面承认,为了便于基金管理人与批量投资者签订合同,允许管理人扫描银行的印章提供给投资人,然后再返还给托管行。

但是上海银行认为,投资人持有的合同中的《产品说明书》是管理人加入进去的,托管行没有发现持有的合同有替换的情况,因此不用承担责任。

曹女士一方认为,根据《中国银监会办公厅关于银行业金融机构加强印章管理的通知》(银监办发〔2017〕161号)第四条“银行业金融机构应加强印章安全管理,坚决防止印章盗刻盗用。……严禁私自制作、扫描印模。”,第六条“银行业金融机构应严格执行印章审核审批程序……确保用印文件要素与审批内容完全一致”)。

因此,正是由于上海银行没有履行对印章的监管职责,才导致了管理人有机可乘,签订了“阴阳合同”。且上海银行与崇融资管签订的两方合同都加盖了骑缝章,可见上海银行做为专业金融机构对合同可能被偷换的风险是知晓的,并且知晓实际操作中如何来避免该种风险。

3

托管行权责惹争议

事实上,此前“阜兴系”私募基金暴雷,就曾让上海银行等托管银行陷入舆论漩涡,投资者直指他们“托而不管”,逃避监督责任。

还是在2018年,上海阜兴集团实控人朱一栋失联,旗下4家存续规模270多亿元私募基金跑路,这不仅在私募圈炸响一颗巨雷,而且进一步波及到托管行。

据了解,涉事的4家私募机构均为“阜兴系”,旗下的产品共计159只,其中上海银行是其中73只私募基金产品的托管银行。除了上海银行,平安银行、招商银行、恒丰银行、光大银行等多家银行也是“阜兴系”旗下产品的托管银行。如意隆财富上海银行托管了其中14只产品,恒丰银行托管了5只,光大银行托管了2只。

2018年6月底私募“爆雷”后,投资者试图报警立案,但警方认为意隆财富等机构有私募基金资质,无法立案。7月13日,中基协就上海意隆等四家私募基金管理人风险事件发布公告,并附上托管银行联系方式。投资者“顺藤摸瓜”前往托管银行维权,希望了解投资基金的资金流向等信息。

但托管银行方面态度十分坚决。上海银行相关负责人向表示,投资者提出托管银行应履行“召开持有人大会”、“开展资产保全”等超出托管银行法定职责范围的诉求。

在私募实际管理人失联以后,作为资金托管的银行是否需要承担相应责任成为市场关注的焦点。对此,中基协和中银协持相反观点。

中基协认为,在私募基金管理人无法正常履行职责的情况下,托管银行要按照《基金法》和基金合同的约定,切实履行共同受托职责。

但是中国银行业协会首席法律顾问卜祥瑞则认为,各银行在《托管合同》中有关当事人承诺与声明、权利与义务中,均明确银行对托管资产的托管,并非对私募基金管理人设立的合伙企业本金或收益的保证或承诺,银行不承担合伙企业投资风险。

对于中银协和中基协的各持己见,亦可看出基金管理人与托管人的责任边界有待进一步厘清。尤其站在资管大变革、打破刚兑的历史节点,当私募基金发生异常且无法履行管理职能时,谁来保护投资人的合法权益显得尤为重要。

那么对于这起案件,法院将会如何认定责任,我们也将静待法院的公正判决。

来源 | 财通社综合今日城商行、江苏金融圈、中科财经