国外量化投资发展(国外量化巨头)

为什么金肯特纳交易系统在诞生之初就吸引了众多交易员的关注?

它又有什么核心技术,让它能从众多交易系统中脱颖而出?

如果要论交易系统的影响力,金肯特纳交易系统一定榜上有名!

肯纳特交易策略在上世纪诞生之初就提出了均线的应用,在之后很长一段时间在各路交易员手中发挥了巨大作用,成为盈利的代名词!此后也成为众多通道趋势类的指标/交易系统模仿的对象!

应粉丝要求,想知道肯纳特和ATR交易策略哪个效果更好?

我们今天就聊聊金肯特纳交易系统,看看它究竟有哪些独特之处,在A股上使用效果如何?文章干货较多,值得慢慢细看!

先了解下金肯特纳指标的设计!

金肯特纳策略主要是根据最高价、最低价和收盘价的平均值以及真实波动幅度TR来确定通道的上下轨与交易触发条件,具体计算流程如下:

1.先计算最高价、最低价和收盘价三线的均价,然后取n日的平均值,记为MA。

2.再计算真实波动TR指标,取n日的平均值。

3.计算上轨buyline,指标MA+波幅TR。

4.计算下轨sellline,指标MA-波幅TR。

看过我那篇ATR交易策略文章的朋友,看到这里是不是感觉很眼熟?

ATR和肯特纳交易策略确实有相似之处,都是用波幅TR来确定通道上下沿的!

区别只是基数不同,ATR一般是用N日均线作为基数,而肯特纳是用三个价格的平均价作为基数。

那肯特纳交易策略效果如何?我们用python量化工具来回测一下!

交易回测条件设置

回测时间为2016-2022年,时间周期为日线级别,回测标的为沪深300指数。

Tr指标周期设置为10,均线周期设置为30,与上期的ATR交易策略一样。

原版的买卖信号设置为:

1.如果当日的MA大于前一日的MA,并且收盘价向上突破了上轨,则做多。

2.当持有多头的时候,收盘价跌破MA时,则平仓。

因为A股只能看多的原因,所以只交易看涨信号,看空信号忽略不交易。

回测结果如下:

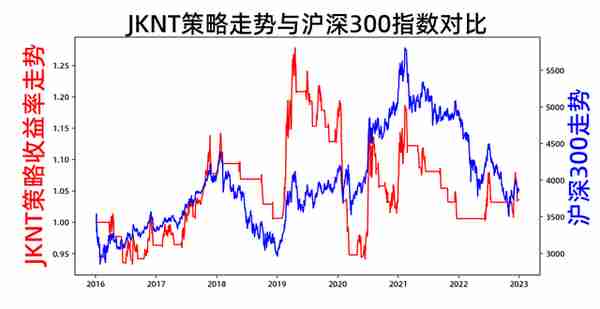

金肯纳特交易策略收益走势与指数走势对比

收益率怎么说呢有点一言难尽,你说能赚钱吧,指数冲刺的时候确实也能赚到钱,但是最后的结果却不怎么样,最终收益率也才5%附近!年化1%都不到!挺拉胯不及格!!!

看来这个策略公开后,这么多年下来效果确实差了很多!相比较上一期的ATR交易策略差远了!!!所以同样的参数和交易标的下,ATR交易策略更胜一筹!

ATR策略可以点击链接阅读:

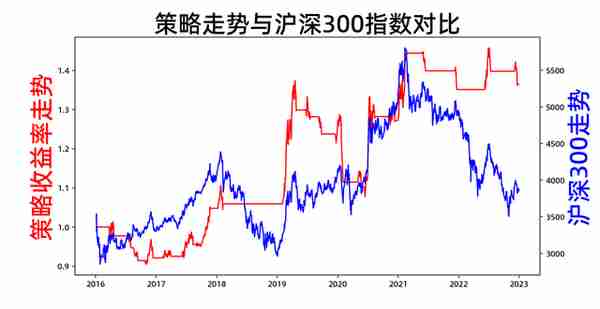

ATR交易策略收益走势,能跟上趋势,回撤也小!

篇幅有限,更多投资策略留意后期更新!感谢各位的点赞、关注、收藏!

特别告知:

基于历史数据回测的结果不等于未来一定发生!以上内容不作为投资建议!不得据此投资交易!请知悉!

投资有风险,入市需谨慎!