DFI挑战传统金融有多少胜算?

CeFi暴雷、DeFi盗币、金融世界、风险丛生。 随着全球局势的动荡,加密市场参与者也越来越多,如何让组织和用户管理自己的资产成为一个挑战。

今天白话区块链给大家带来编译文章介绍CeFi和DeFi的现在现状和未来。

以下为编译正文。

01 DeFi VS. CeFi,哪个更好?

Osmosis DEX的Sunny Aggarwal说:“像Celsius这样的银行的破产证明了集中化的不透明金融有多么严重的问题! ”。

由于风险控制不充分,中心化金融平台的信誉受到了沉重的打击,但去了中心化金融协议也没能幸免!

2021年11月,对冲基金三箭资本(3AC )联合创始人兼首席投资官朱苏成为CeFi行业大咖。 比时朱苏与朋友Davies合作,使用该基金资产购买了4亿多美元的ETH,成为全球最大的加密货币持有者之一。

随着加密行业牛市的发展很多正要分一碗汤的人慕名而来。 也就是说,此时,大量资金流入了总部设在新加坡的3AC。 毕竟,所有的投资者都希望自己的工作能进行转账汇款,在“专家”手中获得丰厚的利润,安心生活,对吧?

但是,仅仅8个月后,朱苏和Davies就躲了起来! 由于英属维尔京群岛的一家法院下令清算3AC,资产负债表上估计有28亿美元的漏洞。 该公司的破产沉重地打击了CeFi行业的发展,就这样数千亿美元的市值凭空消失了。 在

中,DeFi还是CeFi在当前动荡时期更强大呢? 还是在未来可能会发生两者的某种混合 ?

?

[ xy 002 ] [ xy001 ] defi vs.cefi竞争[ xy 002 ] [ xy001 ]事实是,随着5月份内圈熊市的加剧,3AC在进行一系列高杠杆方向押注时会出现可怕的错误。 3AC从所有大型CeFi贷方——Voyager、BlockFi和小型Celsius——那里获得高额贷款,面临着风险。 根据

加密管理公司Voyager Digital为了交易目的向3AC提供了6亿6500万美元。 因为用3AC发出违约通知也无济于事,所以不得已申请破产。 Genesis也发表了,在向三箭资本提供24亿美元贷款后,将裁减五分之一的员工,更换首席执行官。 BlockFi清算3AC后损失较大; Finblox关闭提款; Derebit提交清算申请Blockchain.com遭受了2.7亿美元的损失,解雇了25%的员工。

Celsius只向基金提供了7,500万美元的未偿还贷款,还好没有受到3AC的直接影响。 但是,以前Terra崩溃的影响继续蔓延,由于加密货币价格下跌和银行挤兑,净资产跌至- 28.5亿美元,被迫无限期停止从150多万客户提款。 目前正试图通过各种交易促进资产流动,以摆脱破产风险。

[ xy001 ] 02德夫怎么样?在连带性方面,去中心化金融或(DeFi )要好得多,整体上是向上的。 在今年的密码货币崩溃之前充满了活力比如点对点的借用、向中心化交易平台的交换、流动性保证等,让很多加密货币爱好者相信世界正处于新一轮中心化金融革命的大门。

确实,两年间,DeFi项目的TVL (总锁定价值)从零增加到超过3000亿美元。 即使是国际清算银行等对区块链持怀疑态度的传统金融机构(TradFi ),也称赞DeFi带来了技术革新。

但是投资者的信心因Terra的崩溃而受到沉重打击,并被持续的黑客攻击进一步破坏。 因为2022年第二季度黑客攻击损失了6.78亿美元。 朝鲜支持的Lazarus Group等恶意行为者用巧妙的新方法侵入智能合约,窃取用户资金,引起了严重的破坏。 Axie Infinity是一款很受欢迎的NFT怪物战斗游戏,那座Ronin交叉链桥在今年年初的Lazarus攻击中损失了6亿1200万美元。

投资者资金不透明、风险管理不善和问责缺失无疑会严重损害CeFi的声誉。 但DeFi跌得如此之快,让许多最初不支持托管基金的加密货币投资者感到震惊。

由于加密货币的熊市,一些DeFi Token的价值几个月内下跌了90%以上,一些完全消失了。 借用有信用的“蓝筹”项目,如Aave、Uniswap、Uniswap、稳定货币流动性平台Curve,并不能保护Token免遭血洗。 60 %下跌70 %还可以。

错误、不完整的代码未开发和安全漏洞造成的资金损失极大地伤害了对新兴行业的信任。 最近对Tornado Cash的制裁也再次引起了对以太体中心化的担忧。 那么加密爱好者对未来的愿景有多大可能恢复?

首先要保证资金安全

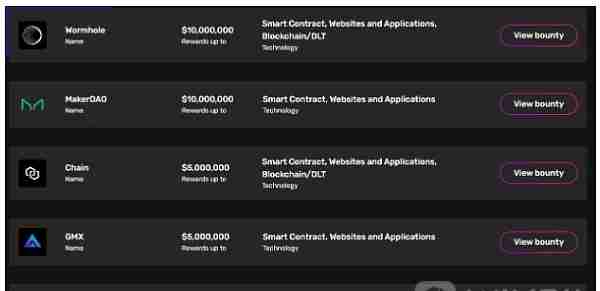

幸运的是,聪明的开发商和精明的项目负责人已经解决了DeFi的缺点,这些缺点是从熊那里学到的。 Immunefi是一个脆弱的奖金和安全服务平台,向白帽黑客支付了4000多万美元的奖金。 目前,我们为300多个DeFi和加密项目提供漏洞发现奖金,这些项目估计有000亿美元的用户资金。

Immunefi首席执行官Mitchell Amador表示,DeFi领域严重缺乏安全专业知识中选择所需的族。 由于缺乏这种更深入的知识,许多开发人员只需复制和粘贴其他项目的代码就能开始业务。

因此,如果一个项目存在漏洞,其他项目也存在漏洞。 这不是两家集中式web公司特有的漏洞,而是加密。 另外,“Web3行业不太一样。 因为智能合约的漏洞可能意味着资金的永久损失。 ”。

Immunefi的奖金列表。 来源: Immunefi

数十亿美元的用户资金被智能合约锁定,黑黑客可以查看这些合同并发现漏洞然后,利用它们透明、开源的性质进行攻击盗窃。 此外,一些国家支持的黑客组织,例如来自朝鲜的Lazarus Group,也将大量资源用于协定掠夺。

问题特别集中在跨链桥梁上中选择所需的族。 与通常的中心化APP应用相比,经常有更多的可动部件,充满了复杂性,没有标准化。 大量资金的锁定状态也成为黑客“理想”的目标。

Immunefi和协议颁发的奖金将促使白帽黑客“合法”发现协议漏洞并解决漏洞问题。 六月以太桥和扩展解决方案Aurora通过Immunefi向道德安全黑客pwning.eth支付了600万美元的奖金。 如果恶意攻击者决定利用此漏洞,该合同可能损失2亿美元。

不是所有的链桥都一样脆弱。 Osmosis DEX的联合创始人Sunny Aggarwal表示,这种黑客攻击主要发生在连接到以太网虚拟机(EVM )的网桥上不是在Cosmos下运行的块链间通信协议(IBC )。

“主要桥梁黑客事件提醒受害者,实际上桥梁太脆弱,无法在其生命周期的此阶段承载大量资金。 近50个区块链使用IBC每天在资产超过10亿美元的生态系统中进行1000万次以上的IBC交易。 “

“这是一个完全不需要信任的系统”,Aggarwal评论说。 “我认为DeFi的未来从未如此光明。 Terra Luna等协议二元成功; 由于具有极高风险的双Token转换设计,要么失败,要么大获成功。 但最终Terra的崩溃证明了IBC按照约定工作,对整个Osmosis进行了有益的压力测试。 ”

2021年里斯本Cosmoverse会议。 来源:对于Cosmos

Aggarwal来说,该行业的全部意义在于允许这样的实验使该领域的建设者和研究者能够不断迭代,将有效的合并,将无效的列入黑名单。 “这样,随着时间的推移,这项技术最终会在繁荣和萧条的周期中得到改善。 ”

03为什么鱼和熊掌不能兼得? [ xy 002 ] [ xy 001 ]由于DeFi和DeFi基本上不并行,所以将来两者很可能结合发展。

SEBA银行是第一家经瑞士金融市场管理局(FINMA )许可加密的托管银行。 SEBA银行数字企业金融和资产Token化负责人Matthew Alexander告诉相关杂志,如果贷款利率等于或高于TradFi,更多传统金融机构愿意参与去中心化金融它将吸引更多的流动性生态系统。

Algorand的DeFi负责人Daniel Oon也认为,将DeFi和TradFi的概念结合起来有很大的潜力,但需要侧重于中心化。 “我认为这个行业在未来一年左右将见证新的增长。 目前,借用等服务被超额抵押。 转向以去中心化信托为抵押的贷款可能对未来产生重大影响。 ”

Algorand区块链的TVL也在熊市中增加。 来源: DefiLlama

理论上,将借入的部分抵押存款的概念中心化,而不是完全抵押可以得到DeFi固有的透明度的帮助。 与CeFi产品不同,DeFi合同通常实时更新适用的利润、损失、锁定的总价值、Token排放量和项目存量。

“这种透明度与我们在CeFi中看到的不透明度相反,是市场低迷期间许多CeFi产品经历的崩溃、麻烦和丑闻的主要促进因素,”SEBA的亚历山大说。

由于严格的政策规定,机构投资者通常被禁止访问DeFi的某些金融产品。 但是,SEBA银行等托管机构正在帮助填补这一空缺。 SBA持有的密码货币可以24/7全天候与法定货币交易同时获得DeFi的收益。 更重要的是,瑞士存款保障计划还为客户用于交易的账户法定资金提供了安全保障。

04一起DeFi吧

但是,对于真正的去中心化信徒来说没有什么能比得上纯粹的DeFi。 [ xy 002 ] [ xy001 ] genius yield (在card ano区块链上运行的DeFi协议)合伙人兼首席科学官Marvin Bertin表示去中心化的金融体系更具包容性。 Bertin表示,DeFi合同产生的利润通常流向用户自身。

“以传统银行为例。 客户将法定货币存入获得0 %1 %利息的账户。 然后呢同一家银行以10倍以上的价格出借顾客资金。 很多人之所以使用这些机构,是因为他们别无选择。 DFI可以允许客户将自己的积蓄借给其他客户,本质上是自己获利,而不是交给大型CeFi机构。 ”

当然,具有讽刺意味的是,这是思科创始人兼首席执行官亚历克斯机器斯基(Alex Mashinsky )经常为了解释这份合同如何将如此高的收益回馈给储户。 2021年1月,他在接受采访时表示:“DeFi,CeFi,不管你怎么称呼它。 每个人都在追求收益。 因为中央银行和商业银行没有为你的钱支付任何费用。 ”

“我们所做的基本上就是使用华尔街制定的最佳方式获利或从资本中获取价值,”他补充说。

希望透明和真正去中心化的平台可以避免冒险、中心化和与现在破产的Celsius相似的命运。 [ xy 002 ] [ xy001 ] [ xy 002 ] [ xy001 ]杂志在《富有创造力的阿历克斯机器滑雪历险记》中介绍了创业者,

[ xy 002 ] [ xy001 ] [ xy 002 ] [ xy001 ]杂志在《富有创造力的阿历克斯机器滑雪历险记》中介绍了创业者,

Bertin是DeFi的另一个强大之处,因为很多人没有足够的净资产,所以被排除在传统创投圈之外的人可以进入。 他说,这是许多发达国家政府规定的,为有钱人提供了特权。 但是在DeFi中(至少在理论上) ) ) ) ) ) ) ) ) ) ) ) ) ) )。任何连接互联网的人都可以访问金融服务,从而打破传统规则的障碍。

DeFi提供了新的创新融资方式,一些协议试图寻找避免投资风险的方法。 位于突厥的Genius Yield试图通过Cardano上基于社区的初始股票池发行(1SPO )筹集自己的种子资金。

正在1SPO中需要资金的新项目首先打开公共资本池。 然后,Cardano用户委托他们ADA Token获得4 %5 %的年收益率(APY ),以换取原生项目Token。

与传统的筹款机制不同,委托人没有风险。 那是因为只有委托没有资金交换。 在其他条件相同的情况下,最大损失是项目破产时ADA质押获得的4 %5 %的机会成本。

Genius Yield ISPO仪表板。 资料来源: Genius Yield

但是,风险是相对的概念。 如何权衡中心化服务崩溃的可能性和智能合约被利用的风险? SEBA Bank的Alexander指出,DeFi比CeFi更有可能成为破坏性黑客攻击的受害者,但也提供了其他切实的好处。 “这实际上取决于用户最重视的因素例如,开放性、透明度、无需许可证、安全性、风险、合规性等,”他说。 Genius Yield的Bertin认为DeFi胜过CeFi的中心原因是自我管理。 加密货币可以存储在只有用户有私人支出密钥的个人钱包中。

“完全可以控制你的资金——期间。 你的资金不能被其他任何人没收或花费,”他说。 与xy 002 xy001相比、银行和中心化交易平台等CeFi机构可以随时冻结、扣押和限制对资金的访问。 自我管理还可以保护用户免受中心化实体破产的风险。 今年,celsius和Voyager破产的时候,在这些平台上拥有数百万美元加密货币的客户的资金被冻结。

“这些客户可能会失去所有的资金。 这不是他们自己的决定或错误,而是经营这些CeFi公司的人的决定,”他说。 另一方面,DeFi没有逆转交易或追回被盗资金的渠道。 如果你丢失了助记符,这意味着你将永远失去资金。 因此,有人信任中心化机构,也有人信任自己。

05总结

因此,虽然CeFi和DeFi有一席之地,但Genius Yield共同创始人兼协会主席Laurent Bellandi更看好DeFi的未来。 他说:“尽管有很多未知的因素但因素表明,这一领域可能成为金融界的主要力量。 “

随着更多人意识到恢复市场、制定法律、恢复信任,以及德夫产品和服务的潜力,场景只会吸引更多资金。 ”

统计数据似乎证实了这一点。 截至2022年7月,加密货币领域资本投资达到313亿美元,超过2021年全年总额。 截至8月25日,每个DefiLlama锁定在DeFi协议上的总价值为615.5亿美元。 实际上,这是2021年8月TVL数量的一半,但比2020年8月高出几个数量级。 尽管在此期间遭遇了挫折,DeFi的轨迹似乎在非常向上的发展。

*注释:

白帽黑客像盾牌一样,了解黑客技术,选择用技术保护网络安全。 发现漏洞后,通过将所有成果提供给相关公司,帮助完善产品。

与白帽黑客相反黑帽黑客是人们常说的“黑客”或“黑客”。 他们往往利用自己的技术,在网上窃取他人资源,破解付费软件,从中获利。

交叉链通信协议IBC是一种可靠、安全的模块间通信(互操作性)协议,可以实现数据在交叉链上的可靠传输、验证和排序。