实施投资组合策略能够(投资组合的投资策略)

要一生投资成功,只需要两个因素——有一个正确合理的思考框架让你能够做出正确的投资决策;有一种能力让你控制住自己的情绪以避免情绪破坏这个思考框架。

今天继续分享《聪明的投资者》。

01 投资与投机

投资对应的是投机。

格雷厄姆说:“投资操作是以深入分析为基础,确保本金的安全,并获得适当的回报;不满足这些要求的操作就是投机。”

投资是做正确的事,耐心等待结果的到来,挣钱是极大大概率的事。

而投机者喜欢买涨幅很好的股票,抛弃已经陷入深坑的股票。

比如:

在市场特别差的时候,公众普遍认为所有的股票投资均具有高度投机性和巨大风险时,股票价格其实相当有吸引力,而且,很快就会出现有史以来的最大涨幅。

股票价格已被推升到危险的高度时,买进股票反而被称为投资,所有购入股票的大众反而被称之为“投资者”了。

公众的认知在于看着目前的盘面,认为自己进入市场之后,能够延续之前的辉煌,大把的金钱能够迅速进入到自己的口袋中。

这种线性思维实际上是一种投机思维。

就算碰上了盈利,后期也会吐回去。

格雷厄姆着重提出以下几种情况:

1.自以为在投资,实则投机。

2.在缺乏足够的知识和技能的情况下,把投机当成一种严肃的事情,而不是当成一种消遣。

3.投机投入的资金过多,超出了自己承担亏损的能力。

投机有点像赌博,会让人肾上腺素飙升,兴奋不已,感受到股市中的刺激,但是投机有个最大的坏处,就是对于未来是否盈利的把握并不大,或者说,压根不能确定未来是否能够赚钱,一切都要归结到运气层面。

运气好了,就能够赚钱,运气差,就亏钱啊。

还有一个巨大的隐患在于,投机目标的买入仓位,如果仓位过高,一次失败就深陷谷底无法自拔。

特别是投机性的杠杆,就不仅仅是深陷谷底,还有可能爆仓,不但没了之后博弈的资本,还背上了负债。

雪球上的案例比比皆是,一时的成功固然风光艳丽,但是一旦踩错市场节奏,留下的只有悔恨的泪水。

财富,要慢慢积累。慢即是快。

02 稳健型投资者的预期

稳健型投资者对应的是积极型投资者。今天主要说稳健型投资者。

如果你关心资金安全,同时又没有太多的时间和精力或者不愿意花太多的时间和精力在投资上,那么你就是稳健型投资者。

稳健者的投资预期目标应该是获得市场的平均收益。

一份耕耘一份收获。

想要获得更高的收益就需要乐于并且能够付出很大的智慧与技能,去博取超越平均收益的额外收益。

既想图省事又想注重资本安全性,还想获得高收益,本身就是不可能的,如果实现了,市场上那些有经验的投资者及没有经验的投机者也会盯上这部分超额收益,不断涌入的资金会把这部分超额收益抹平。

因此,做一名稳健型投资者,首先,端正心态,不可能暴富,长期来看,投资结果会是市场的平均收益率。

03 稳健型投资者的仓位

稳健型投资者整体的风险承受能力较弱,分散风险最好的方法就是选择好产品,控制好仓位,做好资产配置。

格雷厄姆建议稳健型投资者将资金投入高等级债券和蓝筹股。债券仓位比例不低于25%,不高于75%;同样的,股票的仓位比例也是在25%~75%之间浮动。

两类资产的分配取决于市场情况。

市场遍地都是便宜货,悲观情绪无限蔓延,任何利好都是利空,感觉股价下跌到与日俱增的时候,将持股仓位提升到最大限度75%的比例。

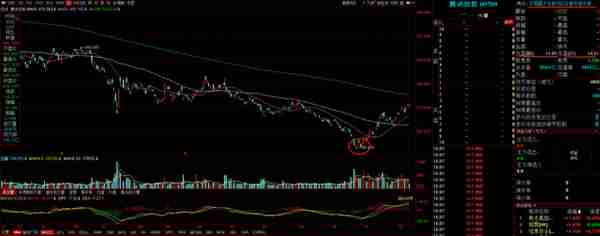

(这里的情绪体验和股票价格可以参考去年3月份、11月的股市,更惨的可以看看香港股市,体会当时的恐惧与其带来的机会,大蓝筹腾讯最低都跌到了200块,市盈率跌到了8倍左右,意味着腾讯只要维持现有的盈利水平,8年就能把挣回整个腾讯,可见当时恐慌的程度,在同花顺中,右上角标明腾讯是中国最大的互联网综合服务提供商,大蓝筹的机会就这么明明白白的摆在眼前。)

到处都能听到某某某赚钱,市场乐观到任何利空都是利好,股价会一直永远都涨上去,账户一天一个样,市场流动性特别特别充足,傻子都能挣到钱,将持股仓位下降到最大限度25%的比例。

(在刚进入股市,我们都有一个逃顶梦,想方设法怎样能在股市的最顶端全仓逃离,让自己的利润最大化。然而,梦想美好,现实骨感,逃顶很难,全仓逃顶更是难上加难,顶只是一两个点,但是我们每一天都在关注市场,市场的起伏波动时刻牵动着我们的心,我们没有预测市场的能力,就算逃顶也是运气。很多人想着退而求次,我在市场高位全仓卖掉就好,这种想法靠谱一些,但是执行层面有一个大问题,就是卖完所有的仓位,股票市场出现更大的投机浪潮,这时候全仓位买入债券的人可能会后悔,转头卖出债券,追高买入股票,所以,为市场的不可预测留一定的仓位,为人性的疯狂留一定的仓位,为人性的眼红收益留一定的仓位。)

股票仓位的高低需要逆向投资思维,就像足球段子说的那样:

买球反着买,别墅靠大海;

买球买冷门,豪车开进门;

买球买强队,天台去排队;

买球买豪强,土豪去流浪。

投资市场不喜欢从众的人,以前学校里教的向大家看齐的精神是股市中的绊脚石,投资需要那么一些有理智的反骨。

如果不会判断市场,就执行最简单的策略,股债比例维持50%对50%,每年进行再平衡。

真正的稳健型投资者,会对自己一半的资金在牛市中的收益感到知足,而在深陷熊市时,对比哪些冒险型投资者的处境,他们会从自己相对较好的境况中获得安慰。

04 稳健型投资者投资的产品

1.债券

债券配置需要考虑安全性、流动性、收益率。

在我国,可以配置债券基金、二级债或者具有防守策略的可转债。也可以用货币基金或者存款来代替。

- 债券基金

债券基金,选择成立时限长、基金经理经历过牛熊、规模大、3年/5年/10年收益率排行业收益前1/3或者1/2的优秀产品。

债券市场最害怕的就是流动性出现危机。

去年的富荣中短债债券就是因为踩踏出现了流动性危机,单日债券下跌12%,造成投资者的巨额亏损。

08年危机全球的美国次贷危机中,百年公司雷曼兄弟公司破产,不是公司本身资不抵债 ,而是公司出现了流动性危机,公司本身的资产不能快速变现来应对巨额的赎回。

- 二级债

二级债是指资金除了债券,还配置了一部分的股票,仓位一般不超过20%,长期平均收益比纯债基金高一些,回撤小一些。同样的,二级债选择规模大、长期业绩好的基金。

对于单支债券,全仓买入,风险太高,比如全仓P2P、恒大债券,现在只能跑在维权的路上。

- 可转债

可转债全名叫可转债债券,在之前的分享中,写过一个可转债简单的介绍,对可转债一点都不了解的,可以点蓝色链接进入看看。

可转债投资中有一个很有名的策略,叫做固收+。

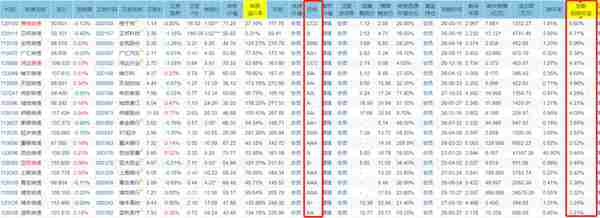

固收+策略的核心就是根据到期年化收益或者回售年化收益率从高到低买入一沓可转债,比如买入年化收益率高于3%的可转债(用集思录或者宁稳网查询),到期收益率越高,仓位越重,当可转债涨幅超过一定程度(比如10%)之后,分阶段减仓或者清仓。

买入一沓可转债的原因是分散风险,虽然过往没有暴雷还不上钱的历史,但是不排除未来就没有暴雷还不上债的风险,分散投资可以降低风险。如果害怕到期还不上钱,可以缩小买入范围,选择评级为A等级的可转债买入。

2.股票

投资者参与股票投资可以使用以下三种方法:

- 自己挑选股票组合

格雷厄姆给出稳健型投资者挑选股票可遵循的规则:

1.适当分散单不要过分分散化,持股数最少10只,最多30只。

2.挑选的公司应该是大型的、知名的、在财务上是稳健的。

3.每家公司具有长期连续支付股息的历史。

4.买入股票的价格限制在一定的市盈率范围,每股收益取过去7年的平均数,市盈率控制25倍以内,每股收益取过去12个月的利率,市盈率控制在20以内。

这种投资方法能够保证投资者选择的是稳健型的股票,并且能在大概率盈利的时候买入股票。

- 选择投资顾问咨询

至少每年一次,将自己的组合拿去给专业投资顾问寻求改进组合的建议。

- 美元成本平均法(定投法)

投资者每个月投入相同数额的资金买进一只和多只股票。

格雷厄姆写这本书的时候还没有基金,如果稳健型投资者觉得选股票困难,我们可以用基金来代替。

最简单的基金组合就是沪深300+中证500,代表全市场市值最大的800家公司,按照定投的方法进行投资。当然投资也不是盲目的,我们要对照指数估值来进行,在高估的时候停止投入,不去人多的地方凑热闹,在低估的时候可以适当提高定投金额,此时人少,适合多囤优秀的便宜货。

关注我,一起共读优秀投资书籍,从碎片化时间中获取深度知识,日积跬步练好投资基本功。