广镓光电股份有限公司(广镓光电股份有限公司官网)

导读:26.81%,不是一个简单的数字,也不仅关乎技术攻关和国家荣誉,其背后的逻辑复杂而深刻,甚至可能影响整个世界的能源供需格局。

【采访/观察者网 周远方】

11月19日,中国光伏巨头隆基绿能宣布,其自主研发的硅异质结(HJT)电池转换效率达到26.81%,这是继2017年日本公司创造单结晶硅电池效率纪录26.7%以来,时隔五年诞生的最新世界纪录。

“世界太阳能之父”、新南威尔士大学教授马丁·格林表示,26.81%的电池效率是目前全球硅基太阳能电池效率的最高纪录,不分技术路线。

资深业内人士,深圳创维光伏科技有限公司总经理金鑫博士对观察者网谈到以下几点:

首先,在气候政治、俄乌冲突等背景下,全球许多国家已经把光伏视为本国能源安全战略的重要组成部分,装机需求量急剧扩张;

其次,中国自本世纪初进入光伏行业以来,从“两头在外”做起,目前不但已经实现全产业链技术上的自主可控,而且从上游的硅料到下游的组件,基本垄断了全球整个行业体系中85%以上的产能;

第三,在中国产业政策和龙头企业的共同努力下,光伏发电成本一降再降,一卷再卷,除了中国龙头企业,基本已无别国企业有能力在技术和规模两方面跟上节奏,但中国企业本身的总产能已经远大于需求,面临“囚徒困境”;

第四,在硅异质结(HJT)电池提升效率的过程中,我们能够提升板式PECVD技术,这与芯片制造中的相关技术非常类似,如果能够在未来的3-5年突破HJT的生产工艺,会对整个中国半导体行业发展有所帮助;

第五,世界第三大单体光伏电站,800MW卡塔尔地面电站日前全容量并网,该站由隆基供应全部组件的,中国的光伏企业已经开始向很多其他国家输出电站等“公共产品”,如果电网基础设施作为配套一起向亚非拉国家“走出去”,效果可能会更好;

最后,中国光伏产业本身仍然存在一些问题,相关产业政策应当继续发力。

位于Kharsaa地区的卡塔尔首座光伏电站(图源:隆基官方网站)

以下是采访实录:

观察者网:您怎么看隆基这次在HJT路线创效率纪录?

金鑫:首先,是很好的成绩,对降本意义也很大。

业内普遍认为,在20%的基础上,电池转换效率每提高一个百分点,可为下游电站节约5%以上的成本。但效率提升本身是困难的,从2017年到现在,目前主流的P型单晶PERC电池转换效率也只是从20.5%左右上升到现在的23.5%左右。PERC的世界纪录为隆基绿能创造的24.05%,当前的量产效率已经十分接近ISFH测得的24.5%的实验室效率极限,因此,行业巨头们都在投入下一代的HJT技术和TOPCon技术的研发和应用。

说回HJT本身,它是一个成熟技术,由德国学者在上世纪70年代发明,日本三洋公司在1997年开始产业化,一度垄断市场。2015年,三洋HJT专利保护于到期后,国内外光伏电池企业开始大力推动HJT量产。

目前来看,HJT是一个很特殊的技术,跟所有其他晶硅技术路线都存在博弈,它能实现的效率理论上要比另一条升级路线,TOPCon,要高1个百分点左右。但一方面,这次隆基宣布的HJT已经目前是最高的效率,但它只是在实验室实现的,还不是量产效率,它的量产工艺要比TOPCon难很多,要面临量产的均匀性、良率等问题,这些都需要实践去验证。

另一方面,目前更主流的晶硅升级路线是传统单晶硅-PERC-TOPCon,传统单晶向PERC转化的时候,只需要在生产线上加两台设备;从PERC的TOPCon变化会稍微大一点,但也只是再增加两台设备,再对前道工艺进行一些更新,不需要对整个产线进行一个革命性的变化。但HJT就比较颠覆,要把前道的设备几乎全换掉,这对传统产能来说,是一个非常大的挑战。

再加上HJT从硅片制成电池的过程中,均匀性和良率问题目前没有根本上的改善。所以,虽然前几年梅耶博格(Meyer Burger Technology)和股神巴菲特的推动下,HJT技术非常火热,有很多资本介入,但是仍然没有成为一个主流技术,业内普遍认为HJT可能还需要3年-5年的时间才能逐渐成熟。

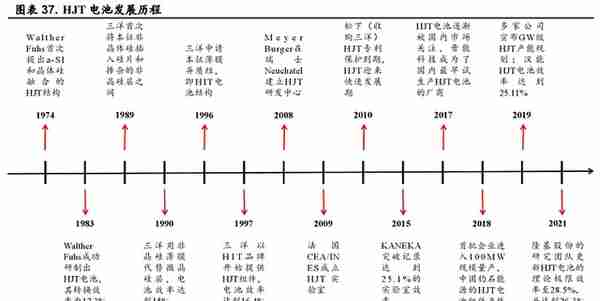

资料:HJT电池技术发展情况

HJT电池的发展历程可以分为技术雏形期、专利垄断期、工业化期和产业化期四个阶段。

1)1974-1996年:HJT技术成功研发并专利化。1974年德国马尔堡大学的WaltherFuhs在论文中首次提出HJT(Hetero junction with Intrinsic Thin-Layer,即异质结)结构,并于1983年成功研制出HJT电池,其转换效率为12.3%,90年代日本三洋通过技术改进实现效率突破15%并申请了HJT结构专利;

2)1997-2010年:三洋开启HJT技术垄断期。1997年开始三洋开始向市场提供HJT系统,其电池片和组件效率分别达到16.4%和14.4%,2003年其实验室效率达到了21.3%。此后HJT技术一直被三洋垄断,期间各国也在积极开展对HJT技术的研究;

3)2010-2015年:多厂商步入HJT工业化进程。2010年松下(收购三洋)的HJT专利到期后,国内外诸多厂商纷纷开启了HJT的工业化进程,期间松下于2011年达到23.7%的效率,于2014年转换效率最高已达24.7%,KANEKA于2015年突破记录达到25.1%的实验室效率;

4)2017-2022年:国内厂商加快HJT产业化步伐。2017年晋能科技成为了国内最早试生产HJT电池的厂商,此后越来越多的企业开始进入中试生产阶段,到2019年已有多家国内厂商宣布GW级HJT产能规划。2021年隆基绿能的研究团队更新HJT电池的理论极限效率至28.5%,并刷新纪录达到26.3%的实验室效率。

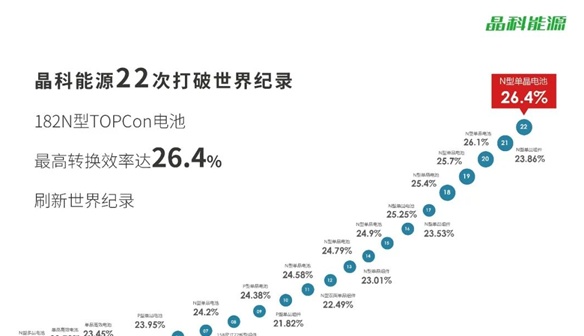

观察者网:近期,另一家中国光伏巨头晶科能源也宣布,其全面积TOPCon电池转化效率达到26.4%,在过去2年里,连续第7次打破N型TOPCon电池的世界记录。您怎么看晶科在TOPCon路线创效率纪录?

金鑫:刚才已经提到,TOPCon相对来说对原有产线改造较小,效率提升比较明确,工艺的控制也相对比较简单。所以像晶科、晶澳这些公司都早早押注TOPCon路线,最激进的可能是晶科,在今年年底到明年年中,他们可能就会几乎所有产线都调成TOPCon,晶澳紧随其后。

值得一提的是,隆基也有一大批产能在转向TOPCon,行业主流判断是,在明年末,TOPCon可能就会替代PERC,成为主流技术。

另外我认为值得注意的一点是,与TOPCon相比,HJT路线与芯片行业有更强的技术相关性。

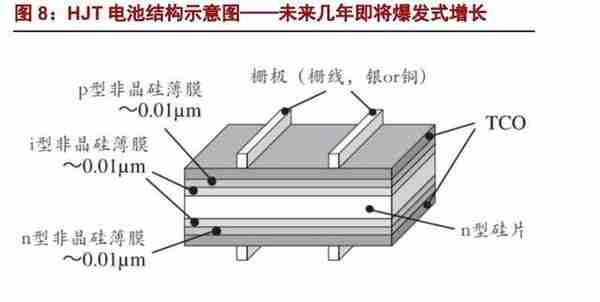

HJT技术的本质是在晶体硅上镀一层非晶硅薄膜,使它能够综合晶体硅电池与薄膜电池的优势,具备转换效率高、工艺温度低、稳定性高、衰减率低、双面发电等优点。这种镀膜用到的板式PECVD(Plasma Enhanced CVD,电浆辅助化学气相沉积)工艺,与芯片制造过程中的镀膜工艺有相关性。

这种工艺的难度比较高,在2008年以前,我所在的光电研究所是国内较早开展这方面研究的国家队,当时想找一个尺寸比较大的真空腔室,做一个相关工艺的中试线,但在国内找不到这种高精的加工设备。最后只能到台湾省去加工,加工成本高得离谱,比原材料加价10倍。

当时我们的中试线花了相当大的代价才建起来,但是在过去这两三年,我看到国内在大面积、高精度的真空腔室加工方面,出现了明显的技术进步,基本上已经没有太多技术门槛,剩下的可能就是工艺稳定性以及设备的一致性方面还有待提升。硬件上,国内设备在加工精度上已经堪用,只是高精度加工的成本偏高,产出的腔室在精度一致性上还偏低;软件上,复杂设备的工艺调试还需要一个过程,这也有点像光刻机,并不是哪一个部件到我们完全无法触及的难度,但所有部件整合起来,就对调试和匹配提出了系统性的考验。

无论在芯片行业,还是光伏HJT技术路线上,板式PECVD技术都面临着问题。其实三星、梅耶博格这些公司都有相关的技术研发能力,但是光伏并不像芯片是一个暴利行业,以至于他们认为相关研发和工艺生产成本过高,因而没有足够的动力去投入突破。台积电也存在同样的情况,他们曾经有一个团队在做HJT,包括铜铟镓硒、砷化镓等光伏电池的工艺研究,但是投了一点钱之后就不愿意投了,因为这个行业的利润已经不允许他们继续投入了。

观察者网:这是否导致国内相关技术与国外技术的差距正在缩小?

金鑫:正在非常明显地缩小,高精真空腔室、功率控制器、射频电源等等这些细节技术,国内在资本的助推下这几年发展速度比较快,虽然肯定会有一些资本打水漂,有一些企业“先驱变先烈”,但是从社会整体层面上来讲,还是积累了大量的经验和技术。

尤其是HJT的板式PECVD技术与芯片制造中的相关技术高度相似,而且这方面中国在设备和工艺上短板比较明显,因此我认为,即使HJT路线与TOPCon路线、以及可能成为下一代IBC技术竞争下,最后被证明在光伏行业不是那么经济(这是个概率问题,我认为还是有一定赢面),但中国如果能够在未来的3-5年突破HJT的生产工艺,一定会对整个中国半导体行业发展有所帮助。

观察者网:好的,下一个问题是,无论HJT还是TOPCon,目前似乎都是中国企业在引领技术创新,其背后的动力都是行业降本,提高光伏发电的经济性,能否给我们大致科普一下光伏行业的降本过程?

金鑫:从上世纪90年代末到2019年,光伏行业的整体成本降低了95%,如果要谈降本,我们分几点来讨论。

首先在设备上,本世纪初,欧美开始补贴光伏,推动了市场的繁荣,国内企业开始纷纷进入这个行业,当时也是“两头在外”,市场在外面,硅料等原材料也在外面,生产加工设备同样几乎全部依赖进口。

到2016年左右,从产业链上游的晶体硅(即硅料)、硅片、电池、组件这一系列产品的国产化率都已经超过90%,最近两年,更是达到100%,产业链上几乎没有东西是我们不能生产的。国产化导致设备折旧在整个系统中的成本占比不断下降,大概在2003年左右,设备折旧成本在光伏组件的生产成本中占到20%-30%高峰期的时候,全面国产化叠加产能扩张之后,设备折旧占比已经低于5%,如果不考虑硅料、硅片环节,单独看组件环节,设备折旧成本甚至甚至低于1%,这是一个巨大的降幅。

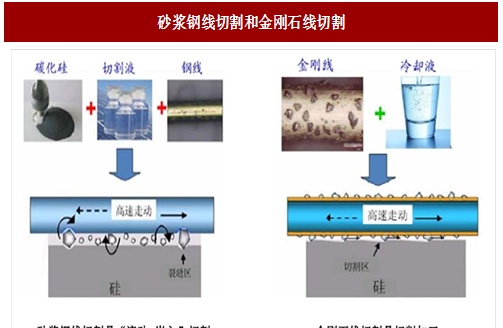

第二点是原材料用量,核心就是硅用量方面的技术革新。以前是通过砂轮把硅料切割成硅片的,带来的问题是切不薄,容易碎,而且切出来硅片不平滑,还要重新打磨。

实际上硅片本身,真正用来发电的部分,厚度只有几微米,但我们现在行业常见的硅片,去年是180微米,为什么那么厚?只是因为切片切不薄而已。现在大家都知道硅料价格很高,所以硅片的薄片化是一个趋势,今年主流的硅片厚度已经逐渐降到160-140微米,明年甚至可能会降到120微米。

在2016年前后,以隆基为代表的龙头企业,突破了金刚线切片技术,把每公斤硅料能切出的硅片从砂轮时代的40片,一路提高到现在的65-70片,今年年底可能会超过75片,这样带来硅料用量急剧下降,会很大程度的改变成本结构。

值得一提的是,隆基同时带动了单晶硅替代多晶硅的行业趋势,此前,多晶硅生产成本相对较低,但单晶硅由于晶体结构单一,在切片的过程中容易切薄,不容易切碎,在薄片化趋势下更具经济性。目前单晶硅片的市占率已经超过95%。

因为多晶硅晶体结构比较无序,在切的过程中不容易切薄,而切的过薄以后容易切碎,导致多晶硅在切片端无法跟单晶竞争,实际上单晶的生产成本是高于多晶,但是它切片这块影响更大,所以导致单晶替代多晶在16年前后,单晶替代多晶的趋势非常明显,现在单晶超过了95%以上的市占率,就是因为这个原因几乎是完全一个逆转的过程。

第三点是前面谈到的电池转化效率。同样一块60片的电池组件,多晶硅可能发电500瓦,单晶硅可能发电600瓦,从普通单晶硅到PERC,效率提高了1个百分点,目前量产效率大概在23%-23.5%的水平上,TOPCon和HJT在这个基础上会进一步提高效率。

但需要注意的是,近年来,通过提升转化效率降本已经逐渐逼近极限,同时,由于近两年的政治和经济大环境,值得投资的赛道极其有限,前期进入的资本热钱没有退出,资本评估,只有通过规模优势才能压垮对手,于是资本继续大规模涌入,导致硅料、硅片、电池、组件等各环节疯狂扩产。

观察者网:需求侧的情况怎么样?

金鑫:需求也很强。如今我们面对的不单是气候变化,俄乌战争导致大家担忧未来全世界政治格局的不稳定性,政治格局不稳定可能同时意味着能源格局的不稳定。

所以,许多国家近年来对光伏、风电这样的清洁能源极其重视,它已经不再是一个环保问题,而是上升到了能源安全的战略高度。因为光伏和风电每发一度电,就意味着减少一分对石油、天然气或煤炭的依赖,提高国家的能源安全水平,所以,所有人都判断光伏的装机容量会继续上升。

实际情况确实如此,过去几年,全球的光伏装机以每年20%-30%的速度迅速增长,甚至有些年份的增速高达50%,以至于光伏行业的所有环节都在疯狂扩产。

2020年末时,业内预测2021年的全球装机容量在170GW(gigawatt,1GW即1000兆瓦)左右,到2021年末,实际当年全球光伏装机超过175GW,同比增长20.7%,装机前10国家为:中国(54.9GW,同比+40%)、美国(26.9GW,同比+40%)、印度(13GW,同比+195.5%)、日本(6.5GW,同比-21%)、巴西(5.5GW,同比+77.4%)、德国(5.3GW,同比+8.2%)、西班牙(4.9GW,同比+75%)、澳大利亚(4.6GW,同比+12.2%)、韩国(4.2GW,同比+2.4%)、法国(3.3GW,同比+266.7%)。

到2021年末,业内预计2022年全球装机容量在240-260GW,后来因为俄乌战争,年内又有一次修正,预计装机容量在270GW左右,较2021年猛增54%。

但吊诡的是,即使如此的需求增长速度,仍远远落后于产能增长速度。

在2020年底以前,全行业的产能扩张遵循着一种“倒金字塔”结构,上游的硅料产能略小于硅片产能,硅片产能略小于电池产能,电池产能略小于组件产能,但是,这两年来,各家龙头都追求垂直一体化整合,以至于各环节都在疯狂扩产,用规模化降本和压死对手。这导致了一个“囚徒困境”,我估计,此时此刻,全国的硅片产能可能已经超过500GW,电池和组件产能可能超过600GW。

观察者网:这些产能都与中国企业有关吗?

金鑫:我估计至少85%-90%是中国企业的产能,因为全球范围内,除了中国企业,已经没人敢跟这一波豪赌了。过去几年还有一些别国企业,比如韩华、Sunpower参与竞争,但这几年他们的扩产规模远远跟不上国内企业。

这波豪赌的后果可能非常惨烈,现在业内乐观的研究机构判断,到2026年,全球装机容量可能达到500GW,但是光2023年中国企业的产能,就要超过全球2026年最乐观的需求预期。

观察者网:如果是这样的局面,显然对需求方非常有利,比如这次举办世界杯的卡塔尔,投资建设了世界第三大单体光伏电站,其800MW地面电站在世界杯前夕全容量并网,由隆基供应全部组件。对这些国家来说,是不是能用很低的成本得到新能源基础设施?

金鑫:是的,光伏电站的系统造价在除中国之外的全球范围内,已经达到很低的LCOE(平准化发电成本),在包括中东国家的绝大多数国家,光伏发电都低于当地燃煤或天然气的发电成本。因此,在全球范围内,中国光伏已经可以说在输出公共产品了。

我可以介绍一下我们公司在做的海外市场的情况。

随着能源危机的发生,欧美澳这样的第一世界是非常火爆的市场。由于这些国家目前的光伏和风能渗透率已经非常高,电网稳定性受到了影响,这导致国内的储能设备在欧洲卖得非常好。在第一世界,只需要关注欧美的政治风险就可以了。

在广大的亚非拉第三世界,应该说有非常大的潜力,但是这些国家的电网基础设施普遍比较落后,导致光伏和风电无法在公共电网范围内输送和消纳,所以在东南亚和非洲,光伏普遍是离网就地消纳。在中国和欧美,光伏电力是是一种大众使用的公共品,但是在非洲,光伏发电是一个当地富人在别墅里享用的奢侈品,我亲眼目睹,有中国人把国内3元人民币1瓦的光伏装机系统在非洲卖到3美元1瓦,获取暴利。这不是一种健康的市场,首先,市场的规模很小,整个国家的市场可能相当于中国的一个县,大企业不可能去开拓这么小的市场;第二,这种光伏电不能上网,实际上没有社会效益,无法作为一种公共产品拉动当地经济,惠及民生。

晶科能源出席中阿峰会 签约4GW N型组件协议(图源:晶科能源官网)

个人认为,中国的特高压技术相当先进,应该像高铁一样打造成中国名片,中国的电网应该趁势走出去,如果这些发展中国家的电网能力变强,对新能源的接纳能力逐渐变强,那么变成全国、甚至区域范围内的公共品,低成本的光伏、风能装机容量就很容易上规模。

西方国家对待这些发展中国家的战略是掠夺性的,而中国的“一带一路”和“命运共同体”是建设性的,是与所在国一起做大增量蛋糕的过程,就像国内发展要先建设基础设施一样,把发展中国家的电力基础设施建设好了,当地的经济水平和消费能力就会得到提升,中国的产能得到释放,当地的比较优势产品供应得到激发,长期看,这有助于实现这些国家与我国的经济贸易循环。

当然,在中国国内,是另一个情况。国内电价在全球主要国家中已经是最低的,同时,“绿水青山就是金山银山”国内东部地区土地资源极其紧张,西部地区又面临电力消纳能力不足,不得不通过特高压输送,增加额外成本。

这些因素反而使国内光伏仍然面临较大的降本压力,中国已经连续两年用电量低于预期,如果光伏没有更好地降本措施,恐怕会影响中国未来的装机容量。

观察者网:我们接着谈一谈中国,过去一年中,行业经历了一轮硅料价格大涨,为什么在需求相对不足,总体供大于求的情况下,会出现这种现象?

金鑫:这与产业周期有关,上游的硅料生产属于大化工行业,从0到投产的周期至少需要15个月,一般需要18-20个月;而下游硅片和电池的扩产周期快的话在4-6个月,慢的话也只需9-12个月;更下游的组件扩产周期更短,只需要6-9个月就能完成从0到投产。

这个时间上的错配,导致硅料相对于下游产能来说,似乎是不足的。

这个情况再叠加刚才我们谈到上下游的“倒金字塔结构”,由于各大巨头都试图用规模压死对方,硅料产能相对于下游的疯狂扩张的电池产能和组件产能,显得更加不足,所以就出现了硅料一路上涨的状态。硅料成本大约在60元/公斤,售价一度涨破300元/公斤(目前回落到270元/公斤左右),极端情况下,我们甚至看到某硅料厂将自身产能按周拍卖,价格1个月内连涨4次的现象(正常情况下价格按季度变化)。

2019年以来的这种硅料价格大涨,导致行业整个系统成本不断上升,因而过去两年国内光伏市场需求看上去仍然增长很快,实际上有一部分需求被抑制。在2019年以前,业内一般追求9%以上的IRR(Internal Rate of Return纯投资内部收益率),央国企地面光伏电站的IRR普遍要求在8%以上,而目前地面电站的纯投资内部收益率已经降到6%左右,甚至连央国企都受不了了。

观察者网:过去十几年中,中国的产业政策对光伏发展影响很大,面对目前这种情况,能否请您谈谈对政策面的看法?

金鑫:过去几年,政府层面在产业政策的调整上确实高瞻远瞩,对光伏行业的作用主要是积极、正面的。

本世纪初,中国光伏产业从“两头在外”起步,2008年经济危机,以及2012年-2013年欧美对中国光伏产品实施“双反”,整个行业当时面临着灭顶之灾,2013年,国家果断出台补贴政策稳住阵脚。当然一开始补贴光伏初装电站,引起了一波“骗补”乱象,但2014年起,国家逐渐转向度电补贴,同时,政府相关机构与行业一同研究判断行业降本趋势,通过补贴退坡来逼迫行业快速降本,通过鼓励扩大产能来促进技术革新,起到非常正面的作用。

2015年起,中国企业开始成为行业领跑者,但是市场上出现了低质量产能的无序扩张,盲目追求规模而非技术革新,政府非常敏锐地捕捉到这一苗头,推出“领跑者”计划。这是国家能源局从2015年开始,之后每年都实行的光伏扶持专项计划,在“领跑者”计划中所采用技术和使用的组件都是行业技术绝对领先的技术和产品,国家协调供应大面积土地,供企业建设拥有先进技术的光伏发电示范基地、新技术应用示范工程,促使企业继续进行技术革新。

到了2018年,国家判断光伏行业的商业化已经比较成熟,补贴逐步退出直到2021年底完全停止,这个过程整体上是健康的。我个人建议,针对目前中国光伏企业产能过度扩张的情况,可以考虑产能核准制政策,良性的扩张国家认可,但无序过度扩张应当叫停,此前,国家对玻璃、建材、钢铁都曾有过类似政策,统计全国的有效产能,把新批项目变成一个核准行为,当然,核准制可能产生一些道德风险,但是我觉得目前至少光伏组件环节上的产能过于夸张,应该予以限制。

另外,中国的电网基础设施,尤其是农村电网,仍有提升空间。过去几年中,户用分布式光伏市场发展迅速,今年装机容量可能达到30GW,3年获得10倍增量,但是目前,农村户用光伏市场遇到了瓶颈,除了从硅料传导到组件的价格上涨之外,农村电网的脆弱也是原因之一。

打个比方,一个村子有200户人家,但户用光伏只能装到20户的屋顶,因为超过20户之后,发出的电本村消纳不了,只能通过电网输送到镇里或县里,但许多农村电网太脆弱,不堪承担这样的输送任务。国家一边花费巨量成本搞西电东送,另一方面,农村屋顶却无法高效利用,我们是否能够投入资源对农村电网进行升级改造,把中东部农村从一个自发自用的小市场变成整个大电网的一部分,应当说,这也是推进城乡一体化建设,激活县域经济的题中之义。

受访者信息:

金鑫博士,本、硕就读于南开大学,光伏新能源材料方向;博士就读于世界顶级光伏材料研究所-德拜研究所-荷兰乌特勒支大学。

2013年4月-2016年4月历任湖南共创光伏科技有限公司技术部副部长、研发中心副主任、总工程师、营销总监;2016年5月-2019年12月历任任北控清洁能源电力有限公司供应链主任工程师、开发总监、副总经理, 2018年12月-2019年11月兼任杭州淘顶网络科技有限公司常务副总经理。

2020年1月起任深圳创维光伏科技有限公司总经理。

本文系观察者网独家稿件,文章内容纯属作者个人观点,不代表平台观点,未经授权,不得转载,否则将追究法律责任。关注观察者网微信guanchacn,每日阅读趣味文章。