影响国债期货价格的因素(影响国债价格的因素有很多,包括)

来源:申银万国期货宏观金融研究

摘要

节后,债券市场走势偏强,主要受节后资金面转松,机构加大配置力度和国债期货基差收窄修复等因素影响。不过,随着经济恢复逐步兑现,市场风险偏好提升,本周国债期货价格已经显著调整,10年期国债收益率回升至2.9%上方。

展望后市,一是疫情进入低流行水平后,居民生产消费持续恢复是大概率事件,春节期间已经有所体现,从PMI指数上看,1月经济景气水平也明显回升;二是官方持续出台的稳经济和地产相关政策,使得房地产市场存在由量变到质变的可能,有望逐步企稳回升,重点关注商品房销售情况;三是持续宽松的资金面,在宽信用效果不断显现的情况下,也存在收敛的可能;四是财政政策将继续发力,加力提效下赤字率和专项债规模有望增加,关注两会情况。此外,海外市场经济韧性仍强,美国非农就业数据超预期,美联储最终加息幅度可能超出市场定价水平,美债收益率回升。总体上在央行货币政策保持稳定,经济逐步恢复和市场风险偏好提升的情况下,预计国债期货价格将继续调整,操作上建议做空为主。

正文

01 节后期债价格走势偏强,本周开始调整

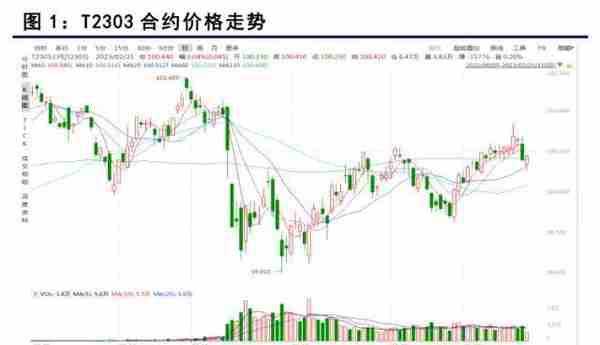

春节后,债券市场走势偏强,10年期国债收益率从2.93%下行4bp至2.89%。10年期国债期货合约T2303合约自99.7元附近上涨至100.5元,涨幅超过0.8%,接近1月初的高点,是自11月份下跌以来的显著反弹。

一方面,春节后,央行继续加大公开市场操作,呵护市场资金面,市场资金利率有所转松,机构加大配置力度,支撑债券价格走强。另一方面,由于节前市场对经济复苏预期较强,国债期货2303合约贴水幅度较大,进入2月份之后,2303合约临近交割,国债期货期现基差有所修复,T2303合约最便宜可交割券基差自0.5730元收窄至0.2560元,导致国债期货价格走势明显强于现货。

不过,随着经济恢复逐步兑现,市场风险偏好提升,本周国债期货价格已经显著调整,10年期国债收益率回升至2.9%上方。

02 后市国债期货价格的主要影响因素

(1)疫情已进入低流行水平,消费生产逐步恢复

2022年11月份以来,随着新冠病毒变异和全球疫情变化,国务院陆续出台二十条、新十条措施,推动我国疫情防控进入新阶段。根据1月25日中国疾控中心发布的数据,从新冠感染人数、门诊就诊人数、在院感染者人数和死亡病例等多项指标来看,本轮新冠感染已经在春运开始前(1月7日)度过高峰期,在春节长假开始前(1月21日)较峰值大幅下降,居民生活消费逐步恢复正常。1月30日,国务院联防联控机制表示目前全国整体疫情已进入低流行水平,各地疫情保持稳步下降态势。2月6日零时起,也全面恢复内地与港澳人员往来。

随着疫情防控转入新阶段,居民生产生活秩序逐步恢复,春节消费显著恢复。国家税务总局发布的数据显示,全国消费相关行业销售收入与上年春节假期相比增长12.2%,比2019年春节假期年均增长12.4%;猫眼专业版数据显示,2023年春节档期总票房67.24亿,位列中国影史春节档票房榜第二位。

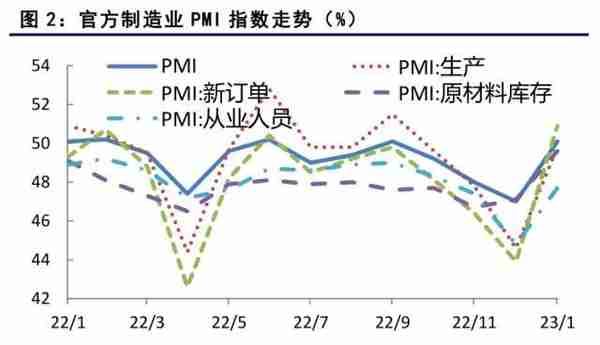

1月份制造业PMI升至50.1%,重返扩张区间,高于上月3.1个百分点,四个月后重回荣枯线以上,调查的21个行业中有18个高于上月,制造业景气水平较快回升。财新中国制造业采购经理指数(PMI)为49.2%,较去年12月小幅回升0.2个百分点,企业对未来一年前景的信心持续增加。

国务院常务会议也要求持续抓实当前经济社会发展工作,乘势推动消费加快恢复成为经济主拉动力,推动经济运行在年初稳步回升。随着全国整体疫情已进入低流行水平和促消费政策的实施,消费将持续恢复,支撑经济走强。

(2)房地产市场尚未企稳,关注商品房销售回升情况

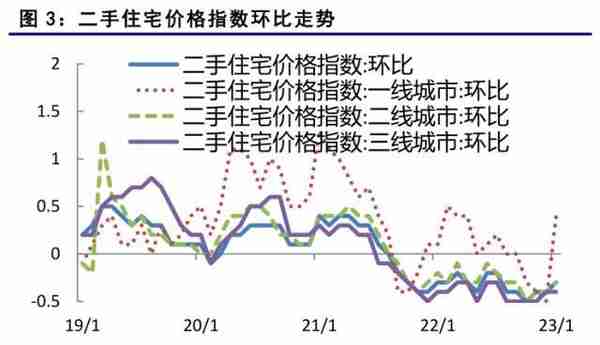

当前,房地产市场尚未企稳,自2021年以来,房地产投资、房地产开发资金来源和商品房销售面积持续回落,拖累经济增长。2022年末,全国房地产开发投资132895亿元,比上年下降10.0%;商品房销售面积135837万平方米,比上年下降24.3%;商品房销售额133308亿元,下降26.7%;房地产开发企业到位资金148979亿元,比上年下降25.9%。此外,二手住宅价格指数持续回落,自2021年9月份以来,除一线城市住宅价格偏强外,其他二三线城市二手住宅价格指数环比持续为负。从金融数据上看,居民户宽信用仍受阻,2022年新增贷款仅40872亿元,比2021年同期79200亿元少近4万亿元,其中居民中长期贷款即住房贷款减少超过3万亿元。

2022年以来,央行、银保监会及各地不断出台房地产支持政策。最新首套房平均房贷利率已经自2021年11月的高点5.57%快速回落至4.17%,降幅达到137bp。央行、银保监会还建立了首套住房贷款利率政策动态调整机制,部分城市首套房贷款利率最低降至3.7%,处于历史低位。首套房贷利率显著超过了2020年的下降幅度,也低于2016年的最低水平。此外,2022年11月份以来,央行、银保监会出台十六条措施支持房地产市场平稳健康发展,房地产企业融资得到明显改善,企业中长期贷款大幅增加。

当前,30大中城市商品房成交面积日均仍处于低位,不过较去年底已经有所回升。预计在央行和各地放松限购,大幅降低贷款利率,商品房销售有望改善,关注商品房销售回升情况。

(3)央行货币政策趋于稳健

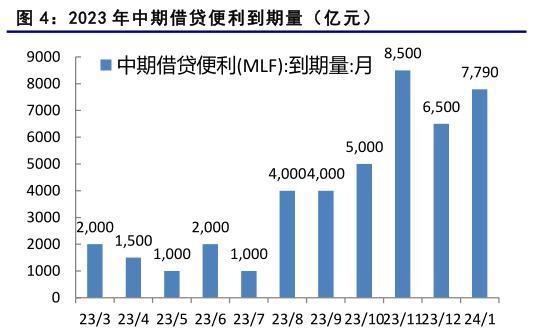

2月15日,央行开展4990亿元1年期MLF,操作规模略高于当日到期的3000亿元,对冲到期资金后可以净投放1990亿元,一方面将有效补充银行体系的中长期流动性,加大银行贷款投放能力;另一方面,近期受缴税等因素影响,市场利率波动加大,超额续作到期MLF有助于稳定市场预期,保持资金面合理充裕。

不过,从操作利率上看,此次操作利率保持不变,是央行连续7个月保持操作利率不变。2022年,央行曾于1月和8月两次下调MLF利率10bp,并带动中长期贷款利率下调35bp,有效降低企业融资和居民购房压力,支持实体经济发展。当前,疫情进入低流行水平后,居民生产消费持续恢复,春节期间已经有所体现,1月经济景气水平也明显回升,经济逐步企稳回升是大概率事件,继续下调政策利率的必要性降低,本次操作利率保持不变符合市场预期。

展望后市,当前企业端融资已经显著恢复,居民户宽信用仍受阻,不过居民购房利率已经大幅降低,处于历史低位。疫情进入低流行水平后,在央行和各地放松限购,大幅降低贷款利率的情况下,商品房销售或有望改善,短期央行将进入观察期,继续降息的概率较低。且今年7月份之前每月MLF到期规模均不超过2000亿元,央行通过降准来置换到期MLF的必要性不大。综合来看,在经济逐步恢复的情况下,短期央行货币政策将保持稳健,继续降息降准的概率均较低。

(4)财政政策加力提效

2022年底中央经济工作会议强调积极的财政政策要加力提效,与2018年提法一致。2019年两会制定的财政赤字率由2.6%提升至2.8%,新增专项债规模由1.35万亿提升至2.15万亿。预计今年的赤字率将会高于2022年的2.8%,达到3%左右,专项债规模也将在连续两年3.65万亿的基础上相应提升。

今年以来,31个省市预算报告中披露的提前批专项债、一般债额度合计分别为21900亿、4320亿,相比去年分别增长50%、32%。二者均为2022年新增专项债、新增一般债额度的60%,意味着监管部门按照全国人大常委会授权上限下达了提前批额度。1月份,地方政府债券新增4986亿元,已经开始发力。2-3月份,国债和政策性银行债券融资也将逐步恢复,带动债券融资处于高位,对资金面有一定的影响。

国务院常务会议也要求持续抓实当前经济社会发展工作,推动经济运行在年初稳步回升,推动财政、金融工具支持的重大项目建设、设备更新改造形成更多实物工作量。财政部部长刘昆在《求是》撰文指出,今年要适度加大财政政策扩张力度,适度扩大财政支出规模,并在专项债投资拉动上加力。两会前市场对财政政策也有相关期待,建议积极关注。政府债券投资撬动作用比较明显,将推动经济企稳向好、保持运行在合理区间,积极关注两会情况。

(5)海外经济韧性仍强,美联储加息或超预期

从海外经济数据上看,韧性仍强,衰退预期弱化。美国1月非农新增就业人数51.7万人,远超预期,同时失业率下降,维持在近50年来的低位3.4%,平均时薪同比增长4.4%,略高于预期4.3%,凸显出美国劳动力市场的韧性。美国1月份CPI同比涨幅6.4%,虽然连续7个月涨幅下降,创2021年10月以来最低,但仍高于市场预期,利率期货数据显示,目前市场预期美联储在3月加息25个基点的概率超过90%,且认为最终加息幅度可能超出市场定价水平。

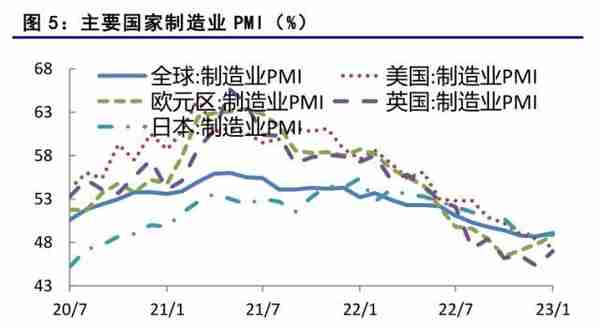

1月份欧元区和英国制造业PMI也有所回升,欧元区私营部门经济在2023年初意外恢复增长,提振了市场对于欧元区经济“软着陆”的希望。IMF发布的《全球经济展望报告》上调了今年的全球经济增长预测,是一年以来的首次,预计今年全球整体GDP将增长2.9%,比10月份的预测提高了0.2个百分点。整体上看,当前海外市场经济增长韧性仍强,衰退预期弱化,海外央行未来演进及影响仍需要高度关注。

03 国债期货价格走势展望

1月份,受各地疫情高峰过去,居民消费和工业生产逐步恢复,央行、银保监会不断出台信贷支持政策,MLF利率下调预期落空等因素影响,国债期货价格以下跌为主。春节后在央行加大公开市场操作,资金面宽松、机构加大配置力度和期现基差修复的情况下,对期债价格有所支撑,但力度有限。本周国债期货价格已经显著调整,10年期国债收益率回升至2.9%上方。

本文源自行业资讯