招商银行表格(招商银行制单怎么做)

评论区有个专家朋友提出拨备余额以及计入了净资产,我特意查了一下,拨备余额在财报里面算作递延所得税资产,被计入总资产里面了,由于拨备余额用来做风险抵偿的用途,所以并没有计入净资产,这个算作是修订版的内容之一。

修订版的内容之二主要是在文末重新把兴业银行和招商银行总股本上的差异导致的估值差也重新计算,并且拨备余额多出来的部分用20%所得税扣除后计算出一个结果,如果以前看过本文的读者可以直接拖到末尾看修订内容。

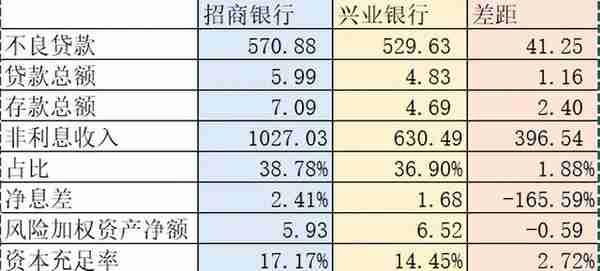

股份行里面最优秀的两个选手招商银行和兴业银行,也是雪球银粉里面争论最多的两家银行,我们今天也从数据上对比一下,看看招商银行比兴业银行优秀的那些地方,有没有目前估值差距的那么大?以下表格数据采集自最新的2022年业绩快报。

股息率1是用去年的分红跟当前最新的股价计算所得;

股息率2是假设今年招行按照惯例33%的分红比例,兴业银行也是跟随惯例28%的分红比例并跟最新股价计算所得;

从数据对比能看出来,招商银行全部碾压了兴业银行,尤其是拨备覆盖率,超出兴业银行快一倍了。

所以动态市盈率和市净率也远高于兴业银行,享受到了市场的估值溢价。

以下业绩快报里面没有披露的数据采集自2022年三季报:

我打算把招行的拨备覆盖率用兴业银行相同计算,多出来的利润计入每股净资产,为了简化计算,不考虑扣税的情况。

以招商银行2022年三季报的不良贷款总额570.88亿来计算拨备总额为2573.47亿;

如果按照兴业银行236.44%的拨备覆盖率,招商银行多出来的部分为:

2573.47亿-570.88*236.44%=2573.47亿-1349.79=1223.68亿

用1223.68除以普通股总股本252.20粗略计算出每股能多出多少钱1223.68/252.20=5元;(如果考虑20%的上缴国家的税,实际留存的只有4元)

招商银行每股净资产32.72+5=37.77,实际市净率为0.91;

用兴业银行最新市净率为0.53来计算,目前兴业银行的市净率只有招商银行的58%;

这个比值已经考虑了拨备覆盖率,并且在拨备覆盖率相同的前提下计算而出的数据。

我重新增加了一列,差距用相减和相除的两种方式来对比招商银行和兴业银行各方面数据的情况:

其中增加了每股净资产2和市净率2,就是二者用相同的拨备覆盖率也就是236.44%计算出来的版本,每股净资产1和市净率1还是业绩快报里面的数据。

我们从各项数据对比来看兴业银行也没有传说中的那么便宜,而招商银行也没有传说中的那么贵。

如果从营收和净利润增速以及对比不良率等指标综合下来看,招商银行也就比兴业银行溢价大约8-10%这种水平。

考虑到招商银行是银茅,龙头享受10%的溢价水平,也不算特别夸张。

所以以我目前的认知水平,我觉得招商银行和兴业银行都低估了,因为招行有龙头的溢价,所以兴业银行低估的多了一些。

结论一:如果没有溢价的话,以招商银行目前0.91的市净率水平,兴业银行对标的合理市净率应该在0.6-0.7倍,对应的股价应该是19.07-22.25元。

以下修订版增加内容:

缘故:评论区一位朋友提出招商银行的总股本多,我的算法可能对兴业银行不利,说我是招商银行的托,因此把招商银行和兴业银行总股本上的差异也算进来,并且拨备余额多出的部分按20%所得税扣除后,我们大家来看看结果是多少?

招行的市值是8665亿,兴业银行按照60%-70%的招商银行市值来计算,兴业银行的市值范围应该是8665亿*60%=5199亿,8665亿*70%=6065亿,再除以207亿股本,股价区间应该是25.12-29.30元;

拨备余额都出来的5元如果按20%所得税扣除后还剩4元,用上面算出来的股价区间再减去拨备多出来的部分,结果是21.12-25.30元;

结论二:如果按照招商银行总市值的60%-70%来计算兴业银行合理的估值对应的股价应该是21.12-25.30元;

可能有细心的读者又会发现,结论一是兴业银行的市净率对标的招商银行的0.91的市净率,而结论二兴业银行对标的是百分之百的招商银行的市值,这样兴业银行还是吃亏了。

哈哈,还真是的,会差一点,就当是给招商银行的溢价吧!有心的读者可以自己动手算一算,评论区告诉我答案,谢谢!

我做这些数据整理和对比分析纯属业余爱好,目的也是为了自己学习和提高的用途,欢迎各位专家在评论区留言讨论。