中信信托主要财务指标(中信信托经营状况)

作者:资管小生

来源:资管观察

原标题:【信托启示录】2020年信托公司财务报告分析:经营发展分化,创新转型深入

营业收入增速由正转负

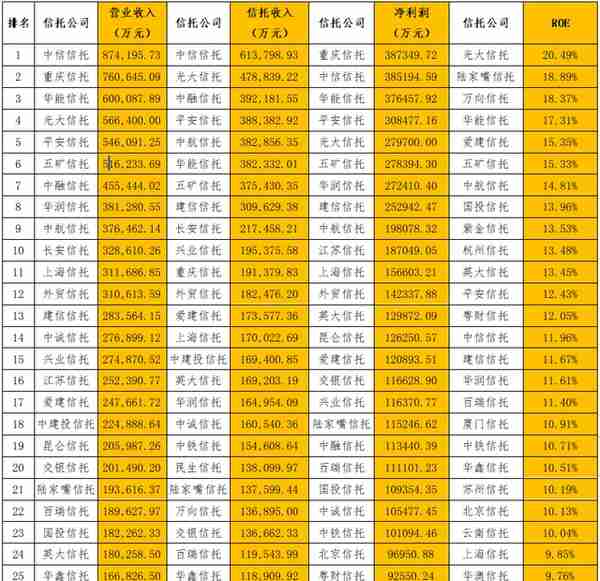

(一)营业收入增速下滑

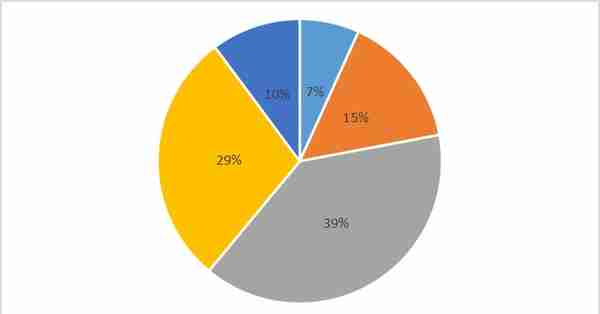

2020年,59家披露年报的信托公司实现营业收入1158.33亿元,按照可比口径,同比增速为-3.48%,2019年下滑8.7个百分点,增速由正转负。营业收入收缩的主要原因有以下几点:一是2020年资本市场波动加大,呈现结构性牛市,固有资金投资难度增大,固有业务收入增速放缓;二是严监管,压缩通道业务、具有影子银行性质的融资类业务以及对房地产信托实行余额管控,直接影响信托业务收入增长;三是政策倒逼信托行业标准化转型,标准化业务尚处于培育发展期,难以成为支撑信托公司稳健发展的新动能。

图1 信托公司营业收入趋势图

数据来源:WIND和信托公司年报,下同

具体来看,在营业收入规模方面,中信信托、重庆信托、华能信托、光大信托和平安信托行业排名前5位,分别为87.42亿元、76.06亿元、60.01亿元、56.64亿元、54.61亿元,合计占行业营业收入总额的28.9%。光大信托以35.32%的营业收入增速位列头部信托公司前列,近三年来,光大信托营业收入增长近4倍,复合增速超过70%,保持较快增速。

(二)信托业务收入增长保持平稳

信托业务仍是信托公司主业和营业收入最主要来源,已披露年报的59家信托公司共实现信托业务收入801.71亿元,同比增速为11.95%,占营业收入的68.6%。信托公司主动管理能力增强以及信托报酬率提升对于信托收入增长具有较大贡献。中信信托、光大信托、中融信托、平安信托和中航信托信托业务收入规模排名前5位,分别为61.38亿元、47.88亿元、39.22亿元、38.84亿元、38.29亿元,合计占行业信托业务收入总额的28.14%。

图2 信托公司信托业务收入情况

根据用益信托网统计数据,2020年集合资金信托发行规模排名前5位的信托公司分别为光大信托、五矿信托、民生信托、外贸信托和中航信托。2020年,信托公司加快信托业务结构调整和创新转型,一方面,信托公司提升投研能力,加大证券投资信托产品发行力度,积极布局TOF、固收+、打新、量化投资等产品,顺应监管导向,紧抓资本市场的投资机遇,满足投资者资产配置需求。另一方面,信托公司继续在资产证券化、家族信托、慈善信托、年金等领域寻求特色化发展,在养老信托、绿色信托、REITs、遗嘱信托等领域实现新的突破,扩大信托制度应用领域。诸如,中信信托在年金领域加快了布局,平安信托发布了三大类绝对收益策略TOF产品,光大信托在证券投资信托、家族信托领域实现了行业引领。

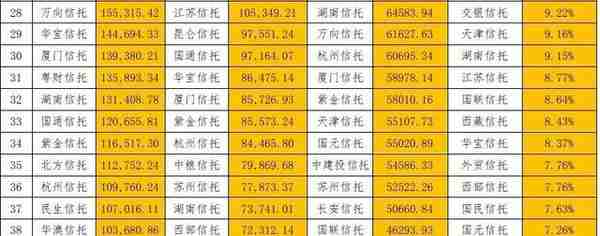

盈利能力弱化

2020年,已披露年报的59家信托公司实现净利润539.41亿元,同比增速为-1.31%,盈利整体规模基本与2019年持平,净利润增速连续两年为负,主要是新冠肺炎疫情冲击、风险拨备计提水平增大、监管压降融资类业务规模及标品信托转型的阵痛。

从净利润规模看,重庆信托、中信信托、华能信托、平安信托和光大信托位居行业排名前5位,分别为38.73亿元、38.52亿元、37.65亿元、30.85亿元、27.97亿元,重庆信托、平安信托和光大信托排名分别较2019年上升3位、1位和3位。这其中光大信托净利润增速为34.62%,位居头部信托公司之首。从全行业看,湖南信托、中粮信托、金谷信托、陆家嘴信托、中泰信托净利润增速排名前5位,分别为163.07%、160.99%、127.62%、79.02%、70.99%

图3 信托公司净利润情况

从ROE方面看,2020年,已披露年报的59家信托公司的平均年化ROE为7.05%,较去年同期下降2.77个百分点,盈利能力进一步弱化。这与信托公司持续增资、盈利水平下滑有很大关系。从排名看,光大信托、陆家嘴信托、万向信托、华能信托、爱建信托位列前五位,分别为20.49%、18.89%、18.37%、17.31%、15.35%。光大信托成为唯一一家近三年ROE持续超过20%的信托公司,体现了较强的资本回报和价值创造能力。

图4 信托公司ROE分布情况

成本控制压力增大

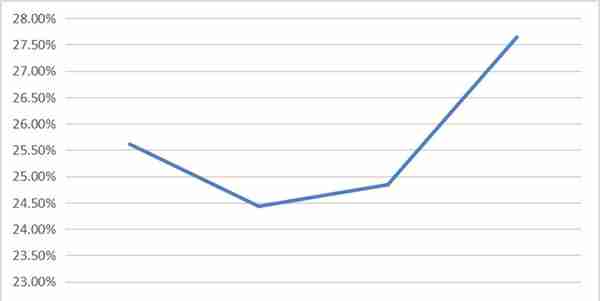

近年,信托公司营业支出增长加快,快于信托收入增速,成本控制压力增大。

从业务管理费总额分析,2020年已披露年报的59家信托公司的业务管理费总额为322.90亿元,同比增速为27.8%,较2019年上升近25个百分点,与信托公司加大财富网点布局、金融科技投入等因素有很大关系。从费用收入比分析,以费用收入比来衡量各家信托的成本控制效率,2020年信托公司费用收入比为27.64%,较去年同期上升4.5个百分点,连续第二年上升。

从拨备情况看,2020年受新冠肺炎疫情冲击,宏观经济下行压力增大,叠加政策严监管及个别信托公司业务风险暴露的加快,信托公司提高拨备压力,增强风险抵御能力。2020年,已披露年报的59家信托公司中49家信托公司计提了拨备,整体计提拨备总额达到了147.26亿元,占营业收入的12.60%,较去年同期上升了5.63个百分点,该指标创近年来新高。华信信托、中信信托、重庆信托、雪松信托、中建投信托、外贸信托、中航信托、兴业信托、光大信托、中诚信托10家信托公司计提拨备超过5亿元,合计计提拨备98.61亿元,占行业计提拨备总额的66.96%,进一步增强风险抵御能力。

图5 信托公司费用收入比走势情况

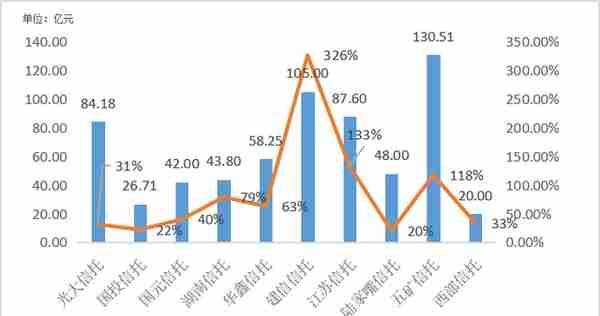

增资潮持续

2020年,59家信托公司的注册资本合计为2821.41亿元,同比增速11.56%,增速高于2019年,市场增资步伐加快。其中,涉及注册资本增加的信托公司共10家,上半年增资信托公司1家,为国投信托增资4.8亿元;下半年受2020年5月《信托公司资金信托管理暂行办法(征求意见稿)》发布影响,增资步伐加快,包括光大信托、建信信托、五矿信托和江苏信托等9家信托公司,其中增资幅度第一为建信信托,增资幅度80.33亿元,同比增长325.64%,其注册增资后资本排名从之前的第35名升至第7名。除此之外,陕国投信托、华信信托和云南信托等公司已宣布对外增资,中粮信托已于2021年1月完成增资,预计2021年信托公司将继续保持现有增资步伐。

图6 2020年信托公司增资情况

2020年末,59家已披露数据的信托公司净资产为6296.73亿元,同比增长9.84%;净资产均值为106.72亿元,中位数为82.21亿元。信托公司资本实力持续提升,有利于强化市场竞争力。从现有净资产规模数据来看,行业排名前5位的信托公司依序是重庆信托、中信信托、平安信托、华润信托和华能信托,分别为429.13亿元、335.78亿元、263.37亿元、248.42亿元和230.23亿元。

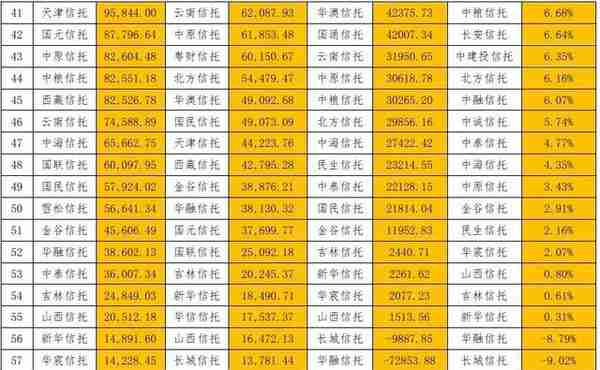

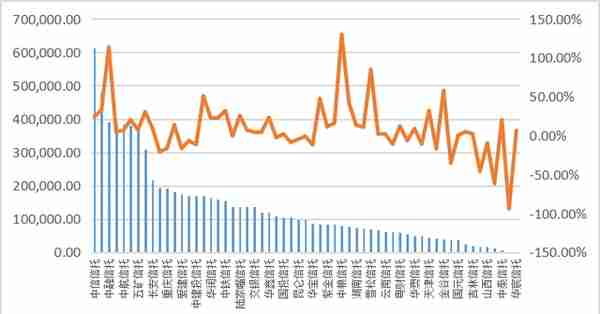

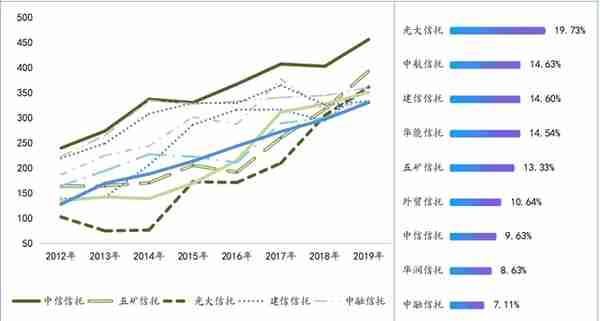

信托公司头部效应显著

近年来,监管以及宏观环境不确定性增大,信托公司对于不确定环境的适应能力差异性导致经营分化情况显著。2020年,信托行业集中度进一步增强,营业收入TOP10信托公司实现540.55亿元收入,占行业营业收入总额的比例为46.7%,较2019年上升4.1个百分点;净利润TOP10实现净利润292.6亿元,占行业净利润总额比例为54.2%,较2019年上升4.8个百分点。

从增速看,TOP10信托公司营业收入平均增速为20.3%,远高于行业平均增速23.8个百分点;TOP10信托公司净利润平均增速为10.6%,高于行业平均增速11.9百分点。头部信托公司不仅贡献了较高比例的经营业绩,而且实现了更优的增速。

自资管新规颁布以来,监管政策变化较大,信托公司进入关键的转型期,行业集中度进一步上升。从核心经营指标排名看,光大信托是唯一全部进入TOP5的信托公司,中信信托持续在营业收入、净利润排名中处于行业领先地位,华能信托、五矿信托、中航信托核心经营指标排名均进入TOP10。根据普益标准发布的信托公司竞争指数排名看,中信信托、五矿信托、光大信托和建信信托(并列第三位)位居行业前三位。行业龙头公司可凭借自身先发优势,率先突围,将进一步强化自身核心竞争力,行业分化趋势将在一定时期内继续延续。

图7 2020年信托公司竞争力指数及增速情况

展望2021年,监管政策将继续保持严格水平,信托公司转型发展步伐加快,将在证券投资信托、服务信托、财富管理等领域实现更大突破;外部形势仍然存在较大的不确定性,风险管理压力仍较高,信托公司将继续强化风险防控能力;信托行业经营业绩整体仍会维持低速增长态势,头部信托公司的市场掌控能力有望继续提升,分化趋势保持不变。

附表:信托公司核心经营指标排名情况