人民币期货合约 跨期(期货跨期交易)

我是张最懒,因为懒得盯盘,懒得熬夜盘,所以我选择套利

股市像个大赌场,玩法简单,所以玩的人多。内幕交易就是庄闲勾结出老千,更可恨的是上市公司控股股东减持,就相当于庄家直接明抢,最可怕的是遇到熊市就全场通杀!

期货像个小赌场,玩法比较复杂,虽然玩的人少,好歹没有内幕消息。消息知道的晚怪不得别人,被假消息忽悠怪自己学艺不精。也没有货主会亏本卖货,真的有的话咱大不了买回家堆着看。期货唯一的缺点就是狗大户喜欢仗着钱多欺负人,所以我选择躲进套利的世界里,避开尘世纷争,只寻找藏在供需库基润里的真理!

——套利张最懒

螺纹钢跨期套利应该怎么做?这一篇干货就够了!

一看 价差

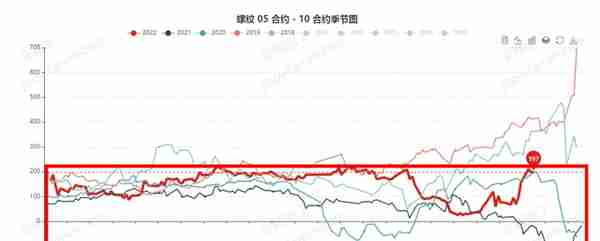

做套利自然首先看价差,螺纹最近五年1、5、10三个主力合约之间的价差基本都是在-200到+200之间。

所以让你发现价差在两个极端附近就可以考虑进场做回归了。因为从统计学角度看这个价差大概率会往反方向去。大部分新手都是从这一步统计套利开始套利生涯的。而盈利的最大目标就是从进场点到-200或者+200。简而言之,假如你在-200进场做正套(正套=买近月,卖远月。反套相反),那么理论上来讲你设定的最大盈利目标就是价差一路走高到+200,总共盈利400个标准价差。当然这样的极值机会是很少的,所以就要放低进场点要求,降低盈利目标要求,机会就多起来了,同时风险也变高了,胜率也会随之降低,因此高手绝对不会只是简单的做统计回归。不明白可以私聊找我要基础课程。

二看 基差

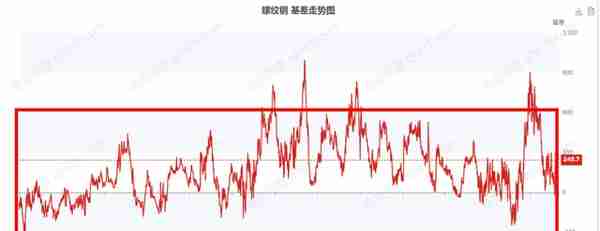

基差=现货价格-期货价格。基差是因,价差是果。这个事情大家必须参悟透了,基差和价差之间的因果关系参悟不透是做不好套利的。(这个比较难,悟性不够就得拜师学艺了)一般来说在你脱离了最初级的统计套利之后,看跨期套利利润的来源基本就是用基差的角度出发了。

螺纹最近10年的基差都是在-300到+600之间运行的。

基差公式中期货的价格=跨期组合中近月合约的价格。为什么是取近月基差而不是远月基差?内在原因是从理论上来说,期货越接近最后交割日价格就越接近现货,反之就会有人进场套利薅羊毛,一直薅到没羊毛可薅为止。也就是我们常说的“基差回归”。所以假如基差为负,说明期货比现货贵,因此我们买入近月,卖出远月,做正套。(注:由于基差=现货-期货,所以基差的正负和我们需要考虑的期货价格是相反的,这个有点绕脑子。自己慢慢绕!)反之,假如基差为正数,那么我们就卖出近月,买入远月,做反套。这是归纳总结后的经验结论,想要搞明白里面的内在道理可以看我的深度教程。

特别注意,第二步的结论需与第一步结论一致的话胜率更高。

三看 库存

库存是供应与需求相互对冲修正之后的最终结果。库存既包含了供应,也包含了需求。到底是供不应求,还是供过于求,都反应在了库存里。假如库存低了,就说明供不应求,我们就买近卖远,做正套。而库存高了,就说明供过于求,我们就卖近买远,做反套。做套利起初思考起来确实有点绕,一个字一个字慢慢的读,然后静静的想总能想明白的,假如确实想不明白,就拿支笔在纸上画出来。

库存里这个库存高低与供不应求、供过于求之间的因果关系还是比较好理解的,而这与正套、反套之间的推演关系推演起来,你们自己多动动脑筋应该也不算难。

到这个时候假如一、二、三看都结论一致的话就比较NICE了。

四看 需求

需求这个东西就比较抽象了,没法量化,即使有一些量化的统计数据也只是个大概。而且只代表过去,没法预见未来。所以未来的需求只能靠你的小脑袋自己去想!这也是最难得部分!

螺纹钢是一种建筑材料,所以最大的需求主要来自于修路造桥盖房子(别杠!这教程是写给散户看的所以只能抓大放小。)。所以你去想未来三个月咱们国家修路造桥盖房子是比现在多呢?还是比现在少呢?然后再想六个月和9个月以后的情况,假如你脑子好使就把一年后的情况也一块想了。一般想到9个月就够了,因为假如你在1月份做5月主力和10月次主力合约的跨期,那10月距离1月就是9个月。当然你牛,你可以去做51跨或者101跨,那你得考虑1年后。

今年(我写这篇文章是2022年4月27日)螺纹大家就眼巴巴的等着基建的复苏,因为去年基建的投资相对较少,而今年地方债计划发行规模比去年大的多。今年经济形式很糟糕,三驾马车都失速,要保增长只能靠基建拉动,所以螺纹大家都在看多。但是一季度过年,二季度上海疫情,基建都不及预期。因此时间越拖这个预期越强烈。明白这个道理之后,我们就能推演出一个结论,等二季度上海疫情解决,三季度基建大爆发,螺纹钢的需求就会猛增。因此多近空远,做正套。(这里我说的只是一种常规的推论供大家参考用于辅助理解需求推论的思维,实际操作每个人推论的观点各有不同,这里是在教方法,不是辩论对于三季度基建的观点。假如要和我辩论观点,咱们可以专门开一个帖子专门辩论这个问题 。)

这个需求的推演思维大部分是经验和认知。经验我就不多谈了,认知主要来自于对各个品种上下游,实体产业的了解。然后就是对各种信息的采集和归纳总结能力,这种能力并不难,对智商的要求也不高,主要靠勤奋。

如果你和我一样是个懒人,那么你可以关注我每个星期的更新。

五看 利润

螺纹盘面利润=价格-成本(成本=铁矿石*2.4+焦炭*0.68+250)这个属于小学数学,假如你懒得算,我每个星期都会算好,更新给大家参考。

通常来说,资本家投资开厂生产工业品是为了获取利润,也就是赚钱。因此假如生产这个产品不赚钱,甚至还亏钱,那么资本家就会把机器关了,不生产了。随着关停的机器越来越多,产品供应随之减少,导致供不应求,价格就上升了。资本家看到价格涨了有利润了,就开机器生产,供应就起来了,假如需求不变,接着就又供过于求了。然后就无限循环,这就是微观的周期。能看到这的基本都是聪明人(你还不点个赞吗?),大家各自脑补吧,我就不赘述了。想听赘述的可以私聊关注我看进阶教程。所以,假如现在利润高,我们就需要做空远月,因为预期供应会越来越多,假如现在利润低,我们就做多远月,因为预期供应会越来越少。

这里面有个特别的点,就是假如现在主力合约离现在的时间点也不近,那么这个“远月”到底是对应我们这个跨期组合里的里的近月还是远月呢?这就需要特别分析考量了!你牛不牛就看这个问题是不是整得明白了!假如整不明白的话,我们这里有一些技术处理的手段,可以联系我学习进阶课程。

六看 开工率和供应

开工率主要是用来验证我们前面几点所形成的观点。假如利润高,开工率就应该高。开工率高,同时库存还低,那供不应求基本就证实了。这些都是代表现在的,所以多近月,正套走起。

假如利润高,开工率却低,那就是有妖。比如去年的拉闸限电。

利润高,开工率高,库存高,则说明要由供不应求向供过于求转变了,这个时候就要警惕了。

这个排列组合有好多种推演,我就不一一详述了,大家根据自己遇到的实际情况逐一推演,分析就行了。繁琐一点,但并不复杂。如果懒得话,可以订阅关注我,我每周会推演好了,更新给大家。这个推演最难的部分是开工率、利润、库存的变化趋势,前面讲的推演是静态的,而真正的现实是几个因子都在动态变化,所以还需要根据几个因子不同的变化趋势来进一步深入分析未来整体的发展方向!要看赘述的,去学进阶课程。

假如这个开工率推演能把前面的12345都给理顺了,整体结论一致,那就可以考虑开仓进场了。

七看 其他

高手还要看其他很多要点,比如期现结构、交割记录、仓单情况、移仓换月、季节性规律、宏观政策、上下游利润及供需库等等。最后再结合技术分析,这些的话我就在进阶课程里再教大家了。

基本上,假如123456全部指向同一个结论,那么这个套利的胜率就不错了,假如其中有一些相反的结论,则还需要推敲研究,再增加其他的因子来验证,总之因子越多,结论一致性越高,则胜率越高。

祝大家早日悟道,脱离贫穷的苦海。

我是套利张最懒,国家规定证券从业人员禁止炒股,所以我是一个做期货套利的证券投资顾问。你看完不点赞,评论一下,我以后就不写了!

关注套利张最懒