q版债权融资(债权融资计划百度百科)

融资租赁是储能项目的主要融资方式之一(除了融资租赁,还有银行贷款、股权融资和收益权融资等,本文暂不详细展开),它是隶属于项目债权融资的一种融资方式。与银行贷款相比,融资租赁一般批复更快,放款更灵活,并且可以规避部分政策的影响,但一般利息要比银行贷款高。

2022年以来,随着储能技术更加成熟、成本逐步下降,以及电价激励政策的不断出台,中小型用户侧储能项目越来越多,市场对用户侧储能项目的融资需求也大大提升,但对具体如何操作却知之甚少。因此,本文将重点谈谈用户侧储能项目的融资方案要点。

1.关于融资模式:

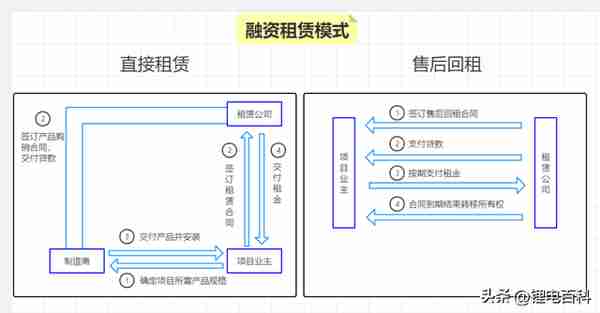

融资租赁是指由三方(出租人、承租人和供货人)参与,两个合同(融资租赁合同和产品购买合同)组成,集融资与融物于一体的综合交易行为。

用户侧储能的融资租赁主要包括直租、回租两种模式。一般情况下,新建项目适用直接租赁模式融资,收购项目适用售后回租模式融资。在直租模式中,承租人支付的利息一般可以享受13%增值税抵扣的税收政策红利。

2.关于融资额度:

通常情况下,用户侧储能的融资额度在总投资的70%-80%,在这个比例下,项目现金流能较好地覆盖租金。

3.关于融资期限:

用户侧储能的融资期限一般不高于6年,不能超过EMC(合同能源管理)合同约定的节能收益的分享期,不能超过该项目充放电策略下的电池循环次数所能满足的使用年限。

4.关于利率:

据储能盒子了解,目前用户侧储能的融资利率在0.65左右,根据项目情况和投资人资信情况可以上下浮动。如果加光伏的话可以做到0.55。

5.关于增信措施:

目前,租赁公司对用户侧储能项目融资采取的增信措施还是严格多样的,主要包括成立项目公司、股权质押、收费权质押、收费账户监管、实控人及配偶连带责任保证等等,不过一般不需要以土地厂房等资产做抵押。

6.关于放款:

进入放款流程,租赁公司是直接放款给EPC或者集成商。建设期放款比例一般不超过融资额的80%,用于支付主要设备采购款,剩余融资额20%的尾款需要在设备到货且安装完毕,系统能稳定运行且系统的综合效率不低于预期的条件下,才能下放。

7.关于资料收集

用户侧储能项目融资需要项目资料,总体可以分为以下3大类:

一、

合规性手续类,主要包括:

站所在场地的租赁协议及不动产权证- EMC合同(合同能源管理合同)

- 发改委备案/立项文件

- 电力接入方式

二、

收益测算类,主要包括:

1.用电企业的基本介绍,用来判断企业经营是否稳定,主要包括主营业务及产品、经营规模、经营年限、涉案涉诉及被执行信息等;

2.用电企业的用电负荷,主要包括厂区的供电方式,含变压器容量、台数以及电力接线图;典型工作日/节假日的负荷曲线;

3.用电企业的电费结算单

4.储能系统设计方案,主要包括储能系统的功率及容量方案、充放电策略等;

5.储能系统技术参数,主要包括充放电效率参数、自耗电参数、年衰减曲线、电池循环次数、消防安全解决方案、质保条款等。

三、

投资方持有方资信类,主要包括:

1.实控人:征信、流水、房产等资产实力证明;

2.实控人关联企业:公司简介、财务报表、征信、流水

8.关于金融机构

2022年以来,针对中小工商业储能用户的融资租赁产品服务越来越多,那么目前有哪些融资租赁公司在布局这方面业务呢?储能盒子简单盘点如下(不完全,待补充):

中电投融和融资租赁有限公司,隶属于国家电投集团,主营新能源领域的融资租赁,可以为用户侧储能提供融资租赁、经营性租赁等服务,适用于用户侧储能削峰填谷、配网增容、光储充微网、数据中心备电等全领域场景。

中国康富国际租赁股份有限公司,首家在新三板挂牌的大型央企控股融资租赁企业。在用户侧已成功落地了沈阳市26所学校的电储能供暖项目。

天津国银新源国际租赁有限公司,协合新能源集团有限公司旗下从事融资租赁业务的全资子公司。专注分散式风电、工商业分布式光伏、储能等细分行业,提供直接租赁和售后回租等金融服务。

除以上公司外,中科投能源、平安租赁、海通租赁、中广核租赁等也均有布局。

作为典型的资金密集型行业,储能项目占用资金大,且回本周期长,如果投资人或者业主只用自身的钱做投资,往往不能完全覆盖,即使覆盖了一个项目,那么接下来再遇到好项目也很难有多余的钱去做投资。因此,找到适合的项目融资方式,了解融资的流程和要求,是每一位储能投资人的必修课!