银行定价模型(银行产品定价系统)

中国基金报记者 李树超

见习记者 周倬睿

在各路资金的追捧下,今年公募REITs产品突破20只,认购规模迭创新高。除了券商、公募、保险资管、信托计划、私募、期货资管计划争相线下询价外,多家银行理财机构也积极投资公募REITs,且有多只基础设施理财产品陆续成立。

多位业内人士对此表示,公募REITs产品底层资产成熟优质、运营稳定,且具有现金流稳定、波动性适中、较高分红比例等特点,与银行理财产品稳健运作、分散风险配置的投资需求相契合,并有望成银行理财的标配资产。

银行理财积极“试水”公募REITs契合银行理财投资需求

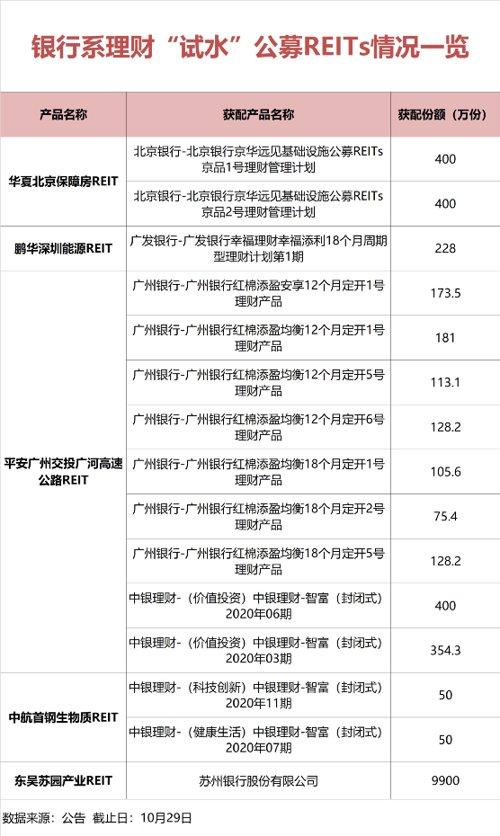

据记者统计,目前共有5家银行或其理财子公司参与了公募REITs产品,累计获配1.27亿份,其中包括了北京银行、广发银行、广州银行、苏州银行、中国银行理财子公司——中银理财,并涉及多个银行理财产品。

谈及银行理财积极布局公募REITs的现象,光大理财相关人士表示,一是公募REITs产品和理财资金投资需求相匹配,公募REITs兼具固定收益和权益属性,是攻守兼备的投资工具;第二,理财子本身就是基础设施领域的主要投资人之一,长期以来,国有大型商业银行贷款主要集中于铁路、公路和基础设施建设领域,银行对这类资产具有一定投资管理经验优势,对各类基础设施发行人主体也比较熟悉;第三,银行理财作为管理规模最大的资管机构之一,是公募REITs最主要投资人和参与者,有很多机会进行业务协同,因此越来越多银行及理财子公司将REITs作为重要战略布局方向。

据悉,公募REITs也是光大理财重点布局的赛道之一。自成立至今,光大理财已全面参与了全市场20单公募REITs项目,战投14单,成为公募REITs市场的活跃投资方之一。

平安基金经理马赛也表示,银行理财产品要求运作稳健,与公募REITs通过高效规范管理为投资者提供长期稳定的回报有诸多契合之处,银行理财资金可通过战略配售、网下配售等方式积极布局REITs产品。而基础设施公募REITs主题理财产品与其他大类资产收益的低相关性,使产品波动更低、收益更为稳定。

据马赛分析,REITs因兼具股债性质,收益率也常常介于股债之间,且与股票相关性不高,具有一定抗通胀能力,使得投资者既有渠道可以分享基础设施建设长期稳定的现金收益和资产增值,同时又满足分散风险进行资产配置的需求。

中航基金也表示,多家银行积极投资公募REITs,这与基础设施REITs的优良特性密不可分:一方面,基础设施天然具有运营稳定、收益相对稳定的特性,这使得基础设施REITs在剧烈股市波动下仍呈现收益相对稳定、抗通胀的特性;另一方面,上市发行的REITs产品经过监管的严格把关,底层资产都是手续齐备、现金流稳定的优质资产,投资者可以给予REITs产品充分的信任,因此公募REITs得以获得银行的青睐。

作为新兴大类资产之一

REITs有望成银行理财标配资产

除了公募REITs本身的优势,公募REITs在银行理财产品大类资产配置中也具有重要作用。

光大理财上述人士表示,银行理财产品的传统配置中以固定收益资产为主,股票等权益类资产为辅,固收投资基于的视角是主体信用,股票投资的视角是基于公司成长性,而公募REITs是真正基于资产价值的投资,能够为理财产品增加另一维度的投资收益驱动因素。

据该人士分析,首先,公募REITs兼具股债性质,在“稳健”同时提供“增值”,为产品的投资收益获取增加弹性;其次,公募REITs和其他大类资产相关性较低,能够在产品配置中起到分散风险的作用;第三,公募REITs整体波动性适中,又具有一定的抗通胀属性,适合理财产品尤其是中长期理财产品配置;最后,国内潜在基础设施资产体量巨大,公募REITs的未来广阔空间也为理财提供了优质的可持续的标的。

“整体上,我们认为公募REITs作为新兴的大类资产之一,能够较好适配‘固收+’产品的投资策略和产品特点。”该人士称。

北京一家大型公募基金公司也认为,从资产配置角度看,公募REITs是分散风险、优化投资组合的配置类资产。在权益市场波动较大、“资产荒”背景下,公募REITs能满足银行理财产品的配置需求。

“随着REITs等资产证券化产品交投活跃度提升,REITs有望成为银行理财资金、大型资管机构的标配类资产。”马赛也称,REITs产品降低了投资基础设施领域的资金门槛,随着REITs产品的不断丰富,基金管理人资产管理能力进一步加强,基础设施REITs有望成为资产配置中的重要类别。

多只基础设施理财产品成立

投资上侧重收益稳定性

除了直接投资公募REITs产品外,部分银行系机构还专门推出公募REITs相关主题理财产品。记者查询到,目前共有招银理财、光大理财和北京银行三家机构发行了7只基础设施相关理财产品。

今年6月13日,招银理财推出“招银理财招睿鑫远基础设施封闭1号增强型固收类理财计划”,募资规模达1.5亿;从净值表现来看,截至10月21日,该产品最新净值为1.0285元,业绩比较基准区间为3.5%-5.5%。去年10月29日,光大理财推出“阳光红基础设施公募REITs优选1号”,该产品最新净值为1.0395元,自成立以来累计收益率9.56%。北京银行也在今年1月至9月期间共计发行过“京华远见基础设施公募REITs京品”1-5号等5个理财管理计划,业绩比较基准区间为4.8%-6.8%。

谈及银行理财在投资公募REITs中的考虑,光大理财上述人士表示,我们投资中对产权类、特许权类都会覆盖,会根据特许权类、产权类资产的收益特征匹配不同类型需求的产品,充分考虑分红稳定性、成长性和波动率等各类因素对产品表现的影响,并通过差异化的资产仓位配置为投资人提供多样化产品选择。

其中,在标的选择上,公司会从行业、资产、主体和产品交易安排四个维度去分析REITs产品,由大及小从行业的特点、政策要求到各项目具体条件和优劣势,结合发行人或运营机构的背景与经验,再到产品交易结构中涉及的具体安排进行综合衡量和判断;而在定价方面,公司会通过建立内部估值模型确定不同资产合理价格中枢和交易区间,将同类资产模型调整为可比口径便于比较并指导交易。同时,会结合模型进行独立审慎判断,并根据产品需求动态调整。

中航基金也表示,银行及银行理财公司等获配机构,一般在公募REITs领域有自身布局,设有专业的研究部门,针对公募REITs搭建了投研体系,配备了相应的投研人员,从而能基于自身风险偏好形成投资策略。“一般公募REITs投资会综合考虑行业、期限、收益情况、风险、资产属性以及投资者自身的风险偏好。”

值得注意的是,已经发行的公募REITs理财产品净值波动相对固收类产品更大,但尚未出现破净的情况。

光大理财上述人士表示,首批公募REITs示范效应受到了市场资金的普遍认可,在各大类资产中涨幅较高,表现亮眼。但总体而言,REITs的收益和波动率介于股债之间,风险相对可控。公司通过前述提到的投资及分析框架,会充分了解每一单项目特点,制定严谨的交易策略和风控措施,及时复盘,能够帮助我们做出正确的投资判断,保障产品收益稳定性和净值的长期较好表现。

据悉,截至目前,光大理财聚焦于公募REITs的主题产品在同类权益类理财产品中收益排名第一,取得了良好的市场口碑,除了主题产品,光大理财“阳光金”系列“固收+”产品也通过配置公募REITs实现了良好的收益表现。

编辑:乔伊