2023Q1加密投融资报告:市场概况、热点趋势及投资机构表现

所以2023年一季度加密投融资市场具体表现如何?当前市场上最热门的趋势有哪些?投资机构的频率和偏好是什么?Rootdata结合平台统计进行综合分析。。本报告由三部分组成:2023Q1加密投融资市场概述、投融资市场趋势分析、投资机构表现。

一、2023Q1加密市场投融资概况

根数据显示,2023年1-3月,加密行业披露项目融资事件309起,总融资金额达23.17亿美元,远低于2022年1-3月的124.8亿美元。,同比下降约81%。相比2022年10-12月的34.63亿美元也大幅下降,环比下降33%。总而言之,本季度融资数量和金额创2021年以来新低。

因此,加密行业进入熊市周期后,一级市场融资节奏断崖式下跌,投资机构相对谨慎,没有积极行动。另一方面,很多项目一二级市场估值倒挂,二级市场比一级市场更受投资者青睐。

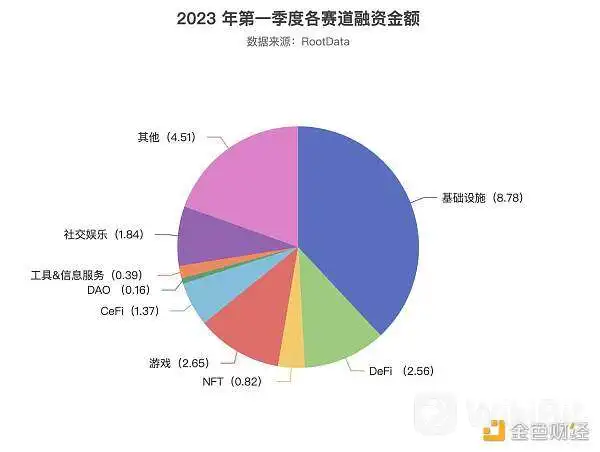

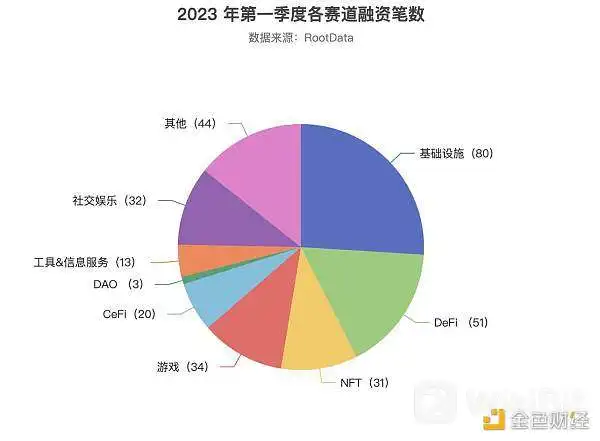

从各赛道融资分布来看,下图为2023年一季度各板块融资交易笔数和融资金额(单位:十亿美元)

其中,基础设施赛道融资数量和金额均为九大赛道之首,平均单笔融资金额超过1000万美元。赛道的热门融资项目有模块化区块链、zk概念;

【xy 001】DeFi circuit融资交易笔数排名第二,融资金额排名第四,该circuit的热门板块为DEX、衍生品等。游戏和社交娱乐赛道属于融资数量第三和第四名。2023年一季度,包括游戏平台、创作者经济在内的细分领域受到资本青睐。

二。2023Q1加密投融资行情走势分析

1)以太坊质押协议及服务

以太坊流动性质押允许用户锁定区块链网络中的ETH获得奖励,同时保持锁定资金的流动性。。根据DefiLlama的数据,到2023年3月底,流动性质押协议中存放的加密资产总价值接近150亿美元。上海以太坊即将升级解锁质押,有望带来更高的质押参与度。也会使流动性质押协议之间的竞争更加激烈。【xy 002】【xy 001】对于用户来说,liquid pledge的吸引力在于这几个方面:一是用户友好,无需32 ETH即可参与并受益于网络验证。,属于比较稳定安全的固定收益类产品;二是质押代币可随时提取,无门槛;三是释放流动性,从而提高资金使用效率;第四是用户不仅可以领取验证福利,还可以参与收益管理。

另外,流动性质押有望进一步增长,因为ETH质押率明显低于其他L1代币。目前,只有14%的ETH被质押,而58%是L1质押的平均值。目前市场的共识是,一旦上海成功升级,流动性风险和锁定期的不确定性消失,更多的资金将流入质押协议。【xy 002】【xy 001】目前市场上的流动性质押协议面临激烈竞争,新诞生的同类产品主要在三个方向发力:一是与其他Dapps合作。为生成的衍生令牌提供更多的应用场景;二是争取在更多的L1连锁上部署,最大化推广TVL;三是着力提高协议的安全级别。

2023Q1期间、乌纳马诺、火箭池、Obol网、Diva、以太。金融机构和其他认捐协议和服务已陆续获得融资。。此外,还有机构加密货币托管和质押解决方案Finoa,以及资产门槛低至1欧元、支持100多种数字资产质押的MoodMiner。【xy 002】【xy 001】可以说,流动性质押协议的未来取决于公链的整体长期发展。它的安全将是重中之重。此外,价值捕捉能力、DeFi在链条上的生态构建等因素对协议也有显著影响。[xy 002][xy 001]2)AI[xy 002][xy 001]在过去的十年里,人工智能已经稳步进入商业领域,并正在逐步改善互联网产品的用户体验,但这并没有引起外人的太大兴趣。ChatGPT改变了这一点。突然大家都在讨论人工智能是如何颠覆工作学习生活的。

【xy001】人工智能将如何变革加密领域,成为今年加密界最受关注的命题之一。许多人认为,人工智能概念的成熟将为Web3世界带来巨大的好处。典型的用例包括DeFi、GameFi、NFT、DAO、智能合约等。在2023Q1期间,基于人工智能和机器学习的区块链平台相继获得大量融资。,如Fetch.ai、去中心化协作平台FedML、专注于身份系统的Aspecta、专注于社交导向的PLai实验室、数字资产研究平台凯拓和AI创作平台Botto。。我们有望看到人工智能和区块链的进一步结合,从而带来更安全、更透明、更高效的系统。

3)DeFi衍生品

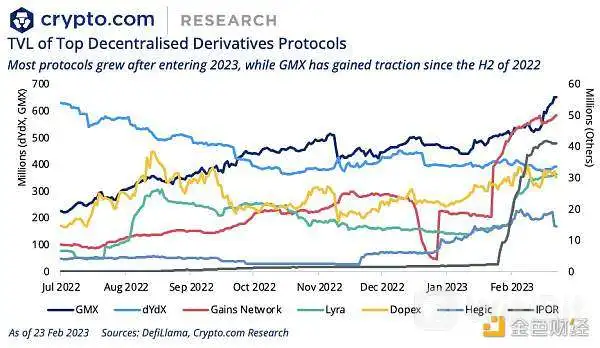

就像传统的金融衍生品市场是由实体行业的对冲需求支撑的。DeFi衍生品也在从单一的交易需求向更加多元化的风险对冲等领域发展。

另一方面,虽然CEX在衍生品交易量上遥遥领先,但由于更高的透明度和创新的制度设计GMX和Gains Network等分散式衍生协议也在2022年的熊市中大幅增长。

【xy 002】【xy 001】目前,以交易者、流动性提供者、代币持有者为核心的新兴去中心化衍生协议层出不穷。从根本上说,它们着重解决以下问题:一是吸引流动性,提高资产利用率;第二,构建可组合性和交叉余量。,如使用各种形式的加密抵押品抵押杠杆头寸;第三,为交易者和流动性提供者提供友好的用户体验。

【xy 002】【xy 001】目前,以交易者、流动性提供者、代币持有者为核心的新兴去中心化衍生协议层出不穷。从根本上说,它们着重解决以下问题:一是吸引流动性,提高资产利用率;第二,构建可组合性和交叉余量。,如使用各种形式的加密抵押品抵押杠杆头寸;第三,为交易者和流动性提供者提供友好的用户体验。

根据Rootdata的统计,最近一个季度,DeFi衍生品获得融资的项目包括通过合成资产实现所有资产类别杠杆交易的永续合约交易平台Narwhal Finance,以及Arbitrum生态分散永续合约交易所VesteExchange。,Optix Protocol,一个支持10倍杠杆的期权交易平台,以及Cega,一个为散户投资者构建奇异期权结构化产品的另类衍生协议。将各种杠杆策略聚集到一个账户中的策略聚集协议等。NFT轨道正在经历重大变革。。这个新兴的资产类别有望建立一套专属的金融生态。

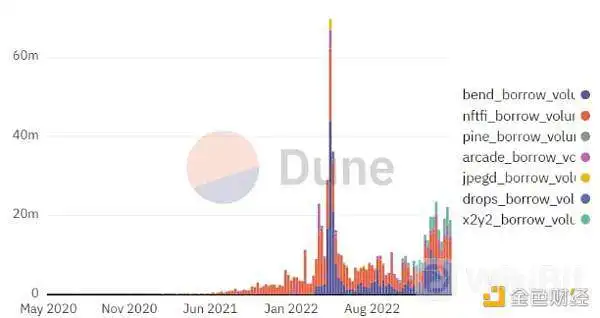

随着NFT的广泛采用,各种DeFi协议和技术有望应用于NFT,也就是NFTFi,就像乐高积木一样。,可以通过插入不同的协议来提高资金效率。[xy 002][xy 001]AAVE和Compound等DeFi平台已经诞生好几年了。现在,NFTFi领域的同类产品,如BendDAO、ParaSpace、JPEG & # 039d和NFTfi,也都出现了。。从Bend,NFTfi,Pine,Arcade,JPEG & # 039d,Drops和x2y2,可以看到这个市场在稳步扩大。

(NFT借贷平台交易规模数据)[xy 002][xy 001]类似于2020年的DeFi之夏,NFTFi之夏也会在某个时间出现。这可能会吸引DeFi球员,即使他们对NFT没有直接的兴趣。,但预计会被潜在回报所吸引。

在过去的两年中,NFT经历了一个没有杠杆的动荡周期,随着NFT衍生品的推出,更多的人将参与更大的交易。。NFTFi的出现有望给整个生态带来更大的流动性和更高的市场效率。

2023Q1期间、基于流动性账面的NFT自动做市商协议Midaswap、insrt finance的NFT创收协议、Uniswap V3支持的NFT借贷协议paprMEME、提供杠杆交易的NFT衍生品交易所NFEX、以社区为中心的NFT交易所EZswap等都获得了融资。。

5)数据分析产品[xy 002][xy 001]web 3中的大多数公司都在尝试做出数据驱动的决策,以促进增长。加密领域需要更多的数据分析产品,为用户提供更加全面、多元化、深入的洞察。另一方面首创的加密数据工具也将有效提高投资者的科学决策,让加密行业的数据流动更加透明。【xy 002】【xy 001】目前如何整合线下、线上、社交媒体数据,如何利用数据推广新用户并保持活跃。如何通过对用户行为的数据分析来引导业务,已经成为很多游戏公司、NFT公司甚至资产管理平台都在关注的重要问题。2023Q1期间

。这类宣布融资消息的产品包括服务于游戏工作室和NFT的数据分析平台Helika,专注于NFT和数字资产的多链洞察bitsCrunch,专注于Web3的数据情报平台EdgeIn,以及提供女巫攻击预防分析的Web3安全基础设施Trusta Labs。。

6)创作者经济

虽然Web3行业的创作者经济还处于起步阶段,受众少,内容制作匮乏,但另一方面,行业内并没有太多强有力的竞争者,这是一片非常蓝海,潜力巨大。

作为创造者中重要的创新工具& # 039;代币激励允许创作者通过使用新的货币化和价值捕捉机制来吸引粉丝,并与后者一起创造新的内容。它的大规模应用有望帮助创作者& # 039;美国的生态变得更强大、更有活力。

[xy 001]2023 Q1期间,创作者的很多细分领域& # 039;的轨道是资助的。音乐方面,Web3互动音乐平台Muverse和音乐收藏平台VAULT;内容方面、Web3内容创作平台RepubliK、Read2N,小说阅读平台;品牌、时尚和艺术家、文化品牌ManesLAB、艺人平台Wild、Web3时尚平台Syky;此外,为YouTube创作者和粉丝建立更好的互利机制的平台GigaStar也获得了融资。7)模块化区块链

模块化区块链是指一种区块链,它将四个组件中的至少一个完全外包出去执行层、结算层、共识层和数据可用性层& quot到一个外链。。由于在单个芯片链上为数百万甚至更多的用户提供服务过于复杂和有限,人们提出了碎片化和Layer2的解决方案,逐渐演变为模块化的区块链。模块化的原始方案是rollups。这个概念后来被进一步扩展成一个模块化的区块链。

当前的模块化区块链有两个主要优势。一是它拥有主权。虽然使用了其他层,但新的模块化区块链可以像L1一样拥有主权。。这允许区块链在没有任何底层许可的情况下响应黑客攻击并推送升级;二是有效提高可扩展性,即通过模块化,可以在不牺牲安全性或去中心化的情况下进行扩展。

2023Q1期间,专注于建立一个高性能、可定制的第二层区块链火山口,一个模块化的结算层dYmension和一个可互操作、可扩展的生态系统Sovereign of rollups,都获得了新一轮融资。

8)zk概念

Zk生态越来越繁荣。Zk-Rollup使用有效性证书对链下的所有交易进行验证和打包。当被验证的交易被提交到主链时,零知识证书被附加以证明交易的有效性。。用StarkWare首席执行官尤里的话说:它提供了没有信任的计算完整性,即使没有监督,您也可以确保计算正确执行。。"听起来很像早期比特币的想法。【xy 002】【xy 001】相比较而言,优Rollup兼容EVM,技术方案成熟,落地早,开发者迁移成本低。,这意味着Arbitrum和Optimality目前在rollup中的市场份额最高。但zk-Rollups与EVM不兼容,技术难度大,开发进度慢。目前还没有能面对智能合约的基于OP的rollup应用广泛。

但是zk-Rollup相比最优Rollup还是有很多优势的,其中之一就是更好的可扩展性。zk-Rollups需要上传到主网络的数据比最优Rollups少。。在实际应用中,zk-Rollup提高性能的能力是Optimal Rollup的十倍左右。第二是交易在短时间内敲定。第三是安全性更高。

[xy 001]维塔利克曾在2021年说过:& quot在很短的时间内,优化汇总将因其EVM兼容性而胜出。但从中长期来看,随着zk-SNARK技术的完善,Zk-rollups将赢得所有用例。"2023Q1期间宣布完成融资的zk概念项目包括:Proven,基于零知识证明的信任层,Scroll,zkEVM在以太坊的原生二层解决方案,zk-rollup协议的Polybase,Web3互操作基础设施的多面体,zk暗池协议的Renegade,zk硬件加速项目的Cysic,Sovereign,rollups的互操作可扩展生态系统,Hyper Oracle,基于ZKP的终极Web3中间件,零知识证明市场=nil。

9)安全解决方案

Web3安全技术发展迅速,但区块链的代码透明性和开放性仍然导致黑客事件频发。自2021年以来,Web3因安全问题已经损失了超过100亿美元。。因此,如何为企业、基础设施提供商和普通用户提供资产保护相关产品,避免黑客或人为失误造成的损失,一直是加密行业的重要主题。

如何分析智能合约防范漏洞?如何监控连锁交易的恶意行为?如何建立一个更好更成熟的数字资产生态系统?以上问题也是轨道公司正在努力解决的。

2023Q1期间,相关项目根据服务客户类型的不同,可以分为两类:一类是针对B端客户。例如,自动检测威胁并帮助团队快速采取预防措施的加密安全服务提供商Ironblocks,使用专有机器学习模型监控在线和离线数据源的加密安全公司Hypernative,以及MetaTrust,借助安全扫描引擎自动生成安全扫描解决方案;二是针对C端用户。例如,加密安全公司Staging Labs全天候主动扫描交易,并能及时转移风险资产,以及加密安全解决方案Coincover,可以识别对可疑交易的未授权访问。

三、加密投资机构业绩

在经历了FTX事件等一系列风波之后,加密投资机构市场也在重新洗牌,很多风险投资机构都在沉默,很多机构还在加快投资频率。

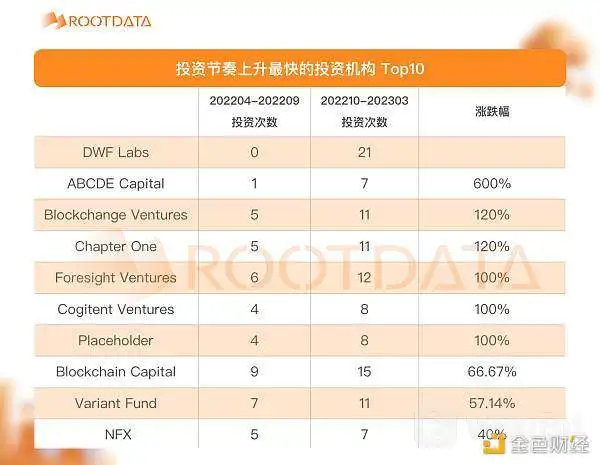

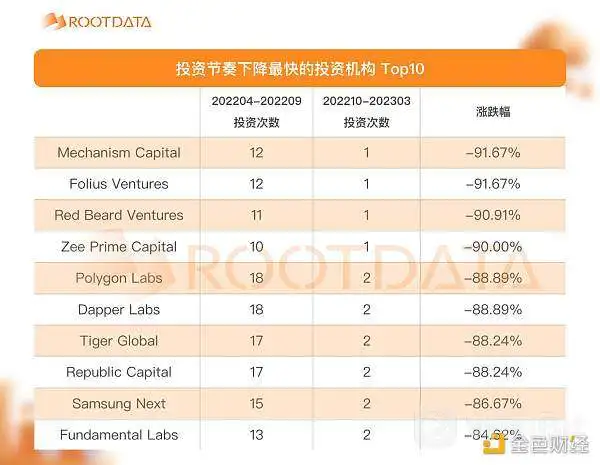

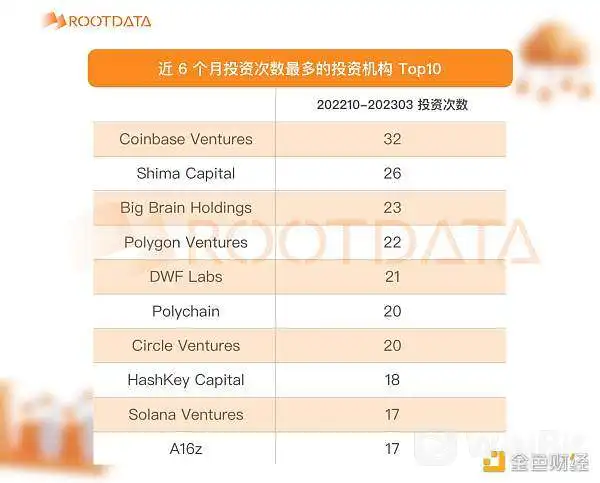

考虑数据区间的代表性(一季度数据不足),Rootdata统计了过去半年(2022年10月-2023年3月)加密投资机构的出手次数,并与之前半年(2022年4月-9月)的数据进行对比。并以最低投资8倍为标准,筛选出10家增速最高、投资次数降幅最大的密码创投机构。

就增长速度而言,DWF实验室是业界知名的黑马。在过去的半年里,公开投资的次数至少有21次,该机构此前从未创下纪录。此外, ABCDE capital, block trading venture capital, Chapter I, foresight venture capital, cognitive venture capital, placeholder and other public offerings have all more than doubled. 。

。

在降幅最大的维度上、机制资本、Folius Ventures、Zee Prime Capital、Polygon Labs、Dapper Labs、Tiger Global、Republic Capital等知名机构的跌幅均超85%公开披露的投资次数不超过2次。

另外,从整体投资次数来看,The top ten investors in the past six months are Bitcoin Base Venture Capital Company, Shima Capital, Brain Holding Company, Polygon Venture Capital Company, DWF Lab, Polychain Venture Capital Company, Circle Venture Capital Company, HashKey Capital Company, Solana Venture Capital Company, a16z. 。

。

作者:Xi香香,谷雨,RootData,