2016信托理财产品排行(2021信托理财产品可靠吗)

欧易okx交易所下载

欧易交易所又称欧易OKX,是世界领先的数字资产交易所,主要面向全球用户提供比特币、莱特币、以太币等数字资产的现货和衍生品交易服务,通过使用区块链技术为全球交易者提供高级金融服务。

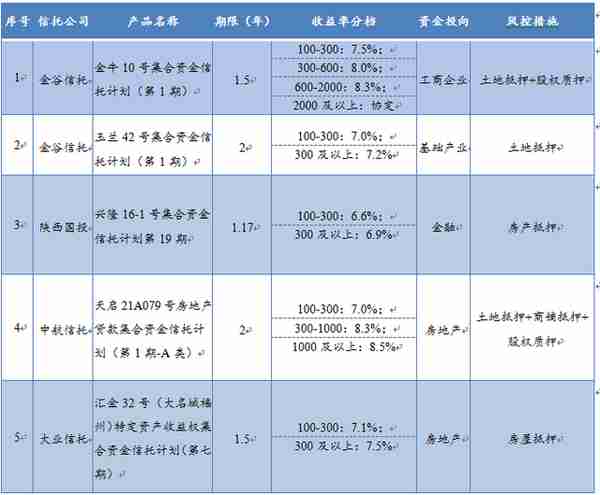

一、本周明星产品

本周推荐以下5只信托产品:

以上第一款产品由金谷信托发行,投资期限至少为1.5年,投向工商企业领域,最高业绩比较基准为8.3%(2000及以上:协定);;第二款产品由金谷信托发行,投资期限为2年,投向基础产业领域,最高业绩比较基准为7.2%;第三款产品由陕西国投发行,投资期限为1.17年,投向金融领域,最高业绩比较基准为6.9%。第四款产品由中航信托发行,投资期限为2年,投向房地产领域,最高业绩比较基准为8.5%;第五款产品由大业信托发行,投资期限为1.5年,投向房地产领域,最高业绩比较基准为7.5%。第1、3、5款产品投资期限相对较短,适合追求较高流动性和较高回报的投资者,第2、4款产品投资期限稍长,适合投资资产充沛且有较长投资计划的投资者。

二、本周热点事件

(一)信托业协会发布内控合规管理建设倡议书:15大要点夯实高质量发展根基

中国信托业协会日前向旗下会员公司发布《内控合规管理建设倡议书》,倡导巩固拓展行业乱象整治成果,加强内控合规管理建设,夯实信托业高质量发展根基。

具体来看,信托业协会发布内控合规管理建设倡议书主要涵盖15方面的内容:

(一)、坚持党建引领,擦亮政治底色。

(二)、回归信托本源,服务实体经济。充分发挥信托制度优势,积极发展服务信托、家族信托、慈善信托等本源业务。加大对实体经济的支持力度,将更多的金融资源投入到健康养老、智能制造等产业。

(三)、健全治理架构,突出顶层合规。压实公司治理主体责任,持续完善“三会一层”履职规范,防范“大股东操纵”,防止“内部人控制”。

(四)、完善制度体系,实行合规前置。要定期开展公司内部制度“立改废”工作,及时、动态地将监管规定转化为内部规章制度,确保覆盖所有业务领域和关键管理环节。

(五)、充实人员配置,专业创造价值。要配备充足的、具备履行职责所需知识、技能和经验的内控合规管理人员,维护内控合规部门及人员的独立性和权威性。

(六)、规范授权体系,强化授权管理。要建立精细化授权体系,明确各部门、岗位和人员的业务权限,形成权责明确、分工合理、衔接有序、运行顺畅、监督有效的内控合规工作机制。

(七)、强化流程治理,助力常态管控。要强化管理制度化、制度流程化、流程信息化的内控理念,切实提升流程治理的智能化、信息化水平。

(八)、聚焦重点风险,破解顽瘴痼疾。要明确重点业务的风险控制点、控制要求和应对措施,坚持即查即改、立查立改、重点问题优先整改,建立“揭示问题-落实整改-警示问责-检验成效-完善管理”的全闭环治理机制。

(九)、突出关键少数,狠抓人员管理。要紧盯重要岗位关键人员,严格任职履职要求,对重大违规和重大风险事件建立倒查机制。要制定岗位名录,实行岗位分离,落实好重要岗位轮换、强制休假及任职回避等监管要求。

(十)、强化执纪问责,完善问责体系。要建立全面系统、科学精准、及时高效的问责体系,严格执行绩效薪酬延期支付和追索扣回规定,综合运用纪律处分、经济处罚、组织处理等问责方式。

(十一)、做实内控评价,落实有效监督。要健全完善覆盖全主体、贯穿全流程的内控评价制度体系,强化内控评价工作全流程质量控制,加强关键控制点检查。

(十二)、坚定转型决心,摆脱路径依赖。坚定不移落实金融同业通道和融资类业务压降任务,加大非标资金池信托清理力度。坚持房地产信托规模管控,规范开展政信合作。

(十三)、创新科技手段,助力合规发展。要积极利用大数据、云计算、人工智能等技术,提升内控合规管理的数字化和智能化水平,强化业务系统关键节点的刚性控制,减少人为操纵因素。

(十四)、维护客户权益,履行社会责任。要严格履行投资者适当性义务,切实做好销售人员管理,将适当产品销售给适当投资者。要强化投资者信息安全保护,加强案件警示教育,持续推进投资者教育工作,完善投诉处理机制,切实维护消费者合法权益。

(十五)、提升合规意识,厚植信托文化。贯彻落实信托文化建设五年规划,分步骤、多层次、广覆盖开展合规教育活动,努力打造“专业、勤勉、尽职”的良好信托文化。

结合前段时间,银保监会发布《关于开展银行业保险业“内控合规管理建设年”活动的通知》明确,“内控合规管理建设年”活动重在压实银行保险机构主体责任,将常态化的强内控、促合规与阶段性的补短板、除顽疾相结合。进一步表明,银保监会要求各机构深入开展内控合规管理建设的教育宣导,包括强化教育培训、强化行业自律、强化典型示范等。

(二)加速标品信托布局,信托公司上半年参与科创板“打新”约1100次

加大证券市场投入,正成为信托公司加速业务转型的方向。据Wind统计显示,今年上半年,信托公司参与新股网下打新的频次大增。其中,就科创板而言,信托公司参与科创板询价及网下申购超1000家次,同比翻倍。

多位业内人士表示,在“两压一降”背景下,信托公司积极转型,明显加大了证券市场的投入,借此加强标品信托的布局。未来,标品信托将成为信托产品的主要类别。

新股网下申购频现信托身影

面对全市场网下新股申购业务出现的创新机遇,光大信托等公司今年新晋加入了网下申购新股的阵营,多家信托公司推出了相应的集合资金信托计划,聚焦沪深交易所全市场新股申购,并将加大网下新股申购系列产品的开发作为标品业务发展的方向。

今年上半年,科创板“上新”家数增长的同时,信托公司参与科创板新股网下申购家次的数量也较去年同期增长超过一倍。据Wind统计显示,今年上半年,累计有18家信托公司参与了科创板新股网下申购,共计约1100家次。

其中,厦门国际信托以自营账户参与网下申购科创板新股的数量最多,达到90家,几乎参与了全部科创板新股的申购。华鑫信托、紫金信托紧随其后,参与网下申购的科创板新股数量分别为89家、88家。

此外,上半年,累计有16家信托公司参与了创业板的新股网下申购,共计635家次,较去年同期的188家次亦有两倍增长,这一增速超过了创业板“上新”的增速。其中,参与创业板新股申购的公司与参与科创板申购的公司重合度较高。

业内人士表示,信托自营目前是按C类投资者来参与打新,只要沪市持股市值达到6000万元,都有资格参与科创板企业股票网下申购;信托计划网下打新一般通过投资公募基金实现。

数据显示,上周,金融类信托产品的成立规模78.25亿元,环比增加162.75%;标品信托产品成立规模63.86亿元,环比增加166.64%。数据显示,信托公司转型投资类产品的进程在加速。股票债券二级市场投资、股票打新、投资公募REITs等均是标品信托涉猎的领域。

据Wind数据统计,今年上半年证券投资信托募集规模为318亿元,较去年同期的191亿元增长近40%;平均预计收益率6.72%,环比增长0.2%。此类业务的火热,既符合监管层“两压一降”的要求,又能满足信托公司业务转型的主观需要。

加大布局标品信托已成信托公司共识

信托公司今年也加强了对上市公司的调研活动。今年上半年信托公司共计对276家上市公司进行了调研,同比增长20%,显示其加强资本市场布局的脚步正在加快。此举被业内人士解读为信托公司标准化转型的必然选择。

在融资类业务和房地产业务一压再压的情况下,信托公司加大对证券市场的投入是顺应大势。

一方面是对政策导向的积极执行,另一方面也是对证券市场长期看好的现实选择。预计后续较长时间这一情况都会持续。

一家信托公司内部人士表示,监管鼓励信托公司向主动管理型业务转型,信托公司做大标品业务,非标的业务额度也可以水涨船高。

有研报指出,信托业将强化主动管理能力,标品信托是行业转型的普遍共识。金融类信托产品是信托公司转型发力的重心之一,该类产品尤其是证券投资类等标品信托产品是做大资产规模提升非标额度的重要手段。信托业围绕受托服务功能,强化主动管理能力,发展证券投资信托,通过TOF、证券投资、定增、打新、“固收+”等业务重点布局标品信托。

当前不少信托公司在标品业务中的投研能力需要加强。一方面,信托公司可以选择与其他资管机构合作,开展FOF和TOF业务;另一方面,需加强组织架构、投研体系和人才团队的建设,不断优化完善市场化的薪酬和竞争机制,为标品业务吸引足够的人才。

在“两压一降”严监管环境下,信托公司明显加大了标品信托的布局力度。标品信托的快速发展,成为当前信托公司业务转型的重要方向。展望后期,在资管新规环境下,对非标产品的严格限制以及信托产品标准化、净值化的转型要求,意味着标品信托将成为未来信托产品的主要类别。尽管目前标品信托仍处于发展初期,但这个趋势已经到来。

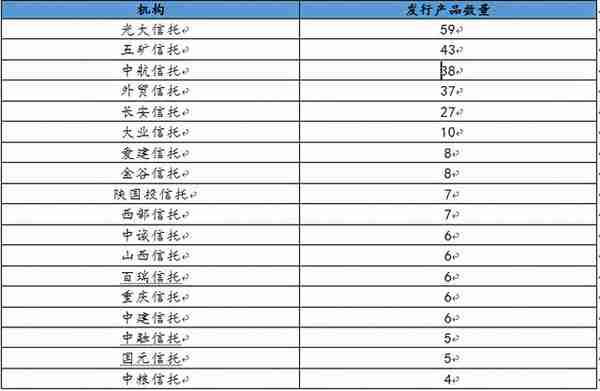

三、发行情况

(一)发行规模

本周共有38家信托公司发行了330款集合信托产品,发行数量环比上升65款,增幅为24.53%。330款发行的产品中,有306款产品公布了募集规模,平均计划募集规模为2.73亿元,与上周相比环比增加0.92亿元,增幅为50.77%。本周发行的信托产品总计划募集规模为835.20亿元,环比增加410.94亿元,增幅为96.86%。

本周募集规模最大的产品是中航信托发行的“天颢21A006号房开基金投资集合资金信托计划(第2期)”,这是一款房地产类产品,募集规模为300.00亿元。

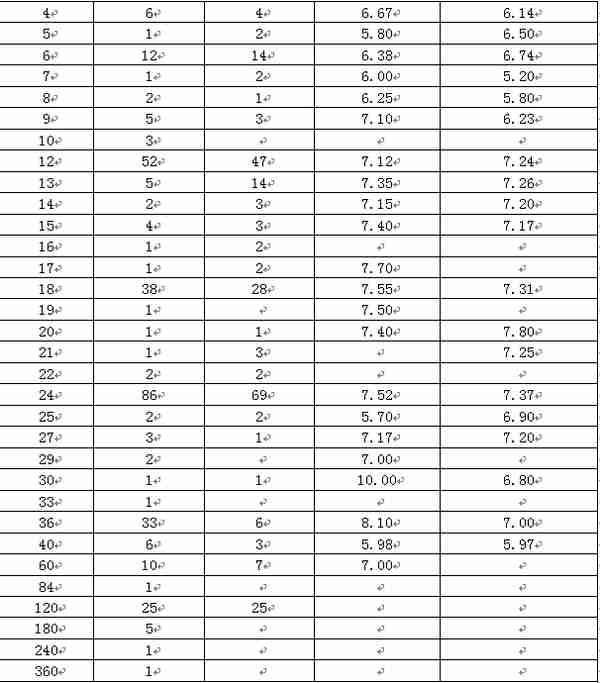

(二)发行期限及收益率

从期限上看,330款新发行的产品中,有320款公布了期限,平均期限为33.56个月,环比增加5.28个月,增幅为18.68%。

从数量上看,期限为24个月的产品数量是最多的,12个月的产品数量位列第二。

与上周发行的产品对比,24个月的产品数量增加17,收益率略有上升;12个月的产品发行数量增加5,收益率略有下降。

图表1:本周新发行信托产品期限及收益率分布

资料来源:普益标准

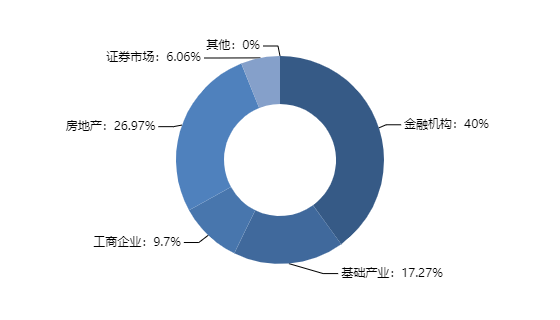

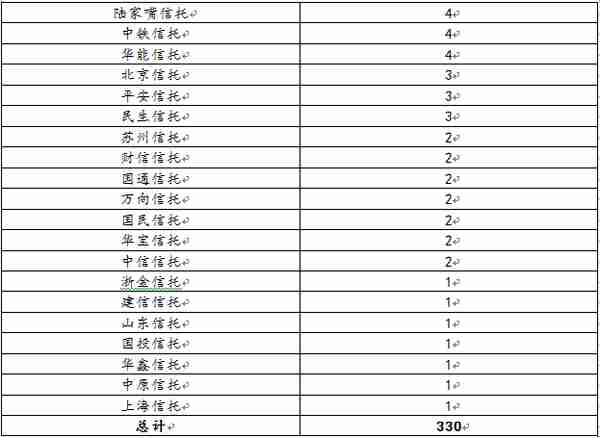

(三)资金投资领域

从资金运用领域来看,房地产领域产品发行了89款,工商企业领域产品发行了32款,基础产业领域产品发行了57款,金融机构领域产品发行了132款,其他领域产品没有发行,证券市场领域产品发行了20款。

与上周的发行市场比,投入到房地产市场中的产品数量增加25只,投入到工商企业市场中的产品数量增加9只,投入到基础产业市场中的产品数量减少8只,投入到金融机构市场中的产品增加42只,投向其他领域的产品数量没有变化,投入到证券市场中的产品数量减少3只。

图表2:本周新发行信托产品资金投向分布

资料来源:普益标准

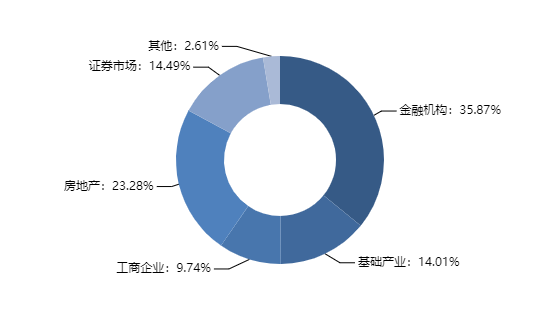

(四)资金运用方式

从资金运用方式上看,贷款运用类产品发行了40款,股权投资类产品发行了63款,权益运用类产品发行了186款,证券投资类产品发行了20款,组合运用类产品发行了21款,债权投资类产品和其他类产品均没有发行。

本周新发行的产品在资金运用方式上,依旧以贷款类和权益投资类为主,贷款类产品数量减少19只,股权投资类产品数量增加25只,权益投资类产品数量增加66只,证券投资类产品数量减少3只,组合投资类产品数量减少4只,债权投资类产品数量没有变化和其他投资类产品数量均没有变化。

图表3:本周新发行信托产品资金运用方式分布

资料来源:普益标准

(五)机构情况

本周共有38家公司发行了330款信托产品,其中光大信托的发行量最大,为59只。

图表4:本周信托机构新发行产品数量

资料来源:普益标准

四、成立情况

(一)成立规模

本周共有40家信托公司成立了421款集合信托产品。421款新成立产品中,有246款公布了成立规模,平均成立规模为2.86亿元,环比增加1.35亿元,增幅为89.54%。本周成立的信托产品总成立规模为704.07亿元(不包含未公布成立规模的产品),环比增加450.22亿元,增幅为177.36%。

本周成立规模最大的是中航信托成立的“天颢21A006号房开基金投资集合资金信托计划(第2期)”,成立规模为300.00亿元,这是一款房地产类产品。

(二)成立期限与收益率

本周共有341款新成立产品公布了期限,平均期限为35.40个月,环比减少7.91个月,降幅为18.27%。

收益率上,共有171款新成立产品公布了预期收益率,平均预期收益率为6.95%,环比上升0.25个百分点,增幅为3.81%。

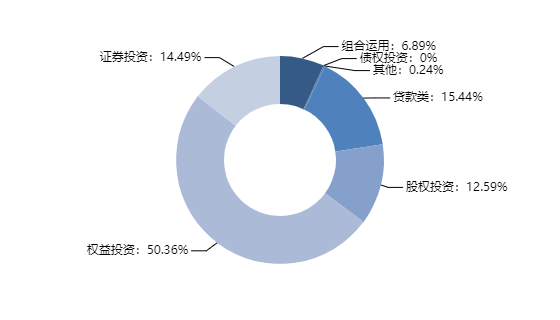

(三)资金投资领域

从资金运用领域来看,房地产领域产品成立了98款,工商企业领域产品成立了41款,基础产业领域产品成立了59款,金融领域产品成立了151款,其他领域产品成立了11款,证券市场领域成立了61款。

图表5:本周新成立信托产品资金运用领域分布

资料来源:普益标准

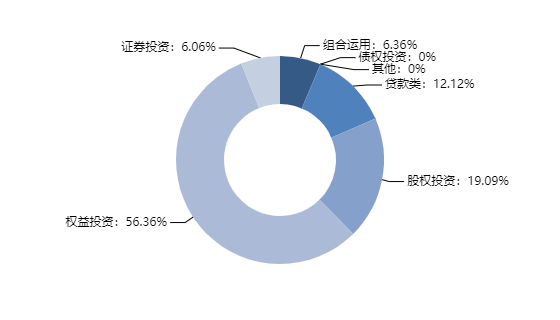

(四)资金运用方式

从资金运用方式来看,贷款类运用类产品成立了65款,股权投资运用类产品成立了53款,其他运用类产品成立了1款,权益投资运用类产品成立了212款,组合运用类产品成立了29款,证券投资运用类产品成立了61款,债权投资运用类产品没有成立。

图表6:本周新成立信托产品资金运用方式分布

资料来源:普益标准