广发银行存钱利息(广发存款利息)

据南都·湾财社记者梳理,已有国有六大行、九家股份行及部分城商行下调存款利率。央行表示,这是银行加强资产负债管理、稳定负债成本的主动行为,显示存款利率市场化改革向前迈进了重要一步。

又一家股份行官宣下调存款利率。

9月21日,南都·湾财社记者从兴业银行官网获悉,该行自公告发布当日起调整储蓄及单位人民币存款利率。

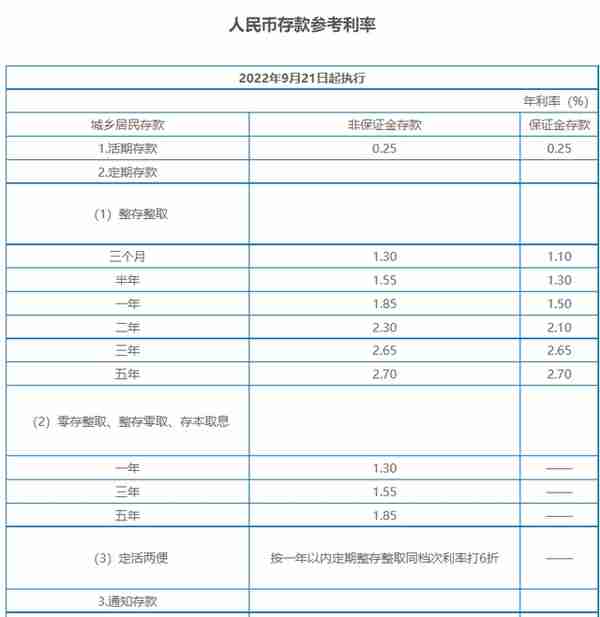

根据官网信息,兴业银行调整后的活期存款利率为0.25%,一年期、三年期和五年期定期存款年利率分别为1.85%、2.65%和2.7%。

兴业银行官网截图

据南都·湾财社记者梳理,当前已有国有六大行、九家股份行及部分城商行下调存款利率。

9月15日,国有六大行率先下调存款利率,不同类型存款下调幅度在5个BP至15个BP。具体来看,活期存款统一由0.3%下调5个BP至0.25%。

整存整取定期存款方面,除邮储银行外,其余五大行一年、三年和五年期定期存款年利率分别下调10BP、15个BP和10个BP,降至1.65%、2.6%和2.65%。邮储银行下调后一年期、三年期、五年期存款利率分别为1.68%、2.6%和2.65%,其中一年期存款利率略高于前述五大行。

股份行方面,中信银行、光大银行、民生银行、平安银行、浦发银行、广发银行、华夏银行等7家股份行调整后存款挂牌利率与兴业银行基本一致。恒丰银行调整后一年期定期存款利率则为1.95%,三年期、五年期定期存款利率均为3.1%,略高于其他股份行。

城农商行方面,9月18日,据悉,南京银行南京分行调整了五年期定期存款利率,由此前的3.75%下调至3.65%,其余存款利率暂未调整。苏州银行、张家港行、江阴银行等则表示正在调研市场利率情况,后续将结合实际决策是否调整个人存款利率。

那么,银行为何纷纷下调存款利率?9月20日,中国人民银行货币政策司在央行网站发表题为《深入推进利率市场化改革》的文章。据南都·湾财社记者梳理归纳,文章内容重点回应三大问题。

问题一

商业银行为何纷纷下调存款利率?

今年4月,央行推动自律机制成员银行参考以10年期国债收益率为代表的债券市场利率和以1年期LPR为代表的贷款市场利率,合理调整存款利率水平。

对于多家银行下调存款利率,文章称,这是银行加强资产负债管理、稳定负债成本的主动行为,显示存款利率市场化改革向前迈进了重要一步。

随着当前1年期、5年期LPR较4月已分别下调5bp、30bp,文章表示,9月中旬,国有商业银行主动下调了存款利率,带动其他银行跟随调整,其中很多银行是自2015年10月以来首次调整了存款挂牌利率,显示出市场利率有效传导至存款利率。

文章指出,在存款方面,人民银行亦遵循市场化、法治化原则,由商业银行自主定价。

随着存款利率由行政管制走向市场化,存款产品也由单一化走向差异化。在传统活期存款和定期存款的基础上,银行根据存款人类型、期限、金额等要素,开发出不同的存款产品,例如大额存单、结构性存款等,满足不同客户需要,不同银行、不同产品、不同期限的存款利率定价有所不同。

在人民银行指导下,利率自律机制密切监测存款利率定价情况,通过行业自律督促银行规范定价行为,防范个别银行因盲目追求规模或为填补流动性缺口而高息揽存等非理性竞争行为,取得了较好效果。

问题二

我国利率水平如何?

文章表示,我国货币政策始终坚持以我为主,以静制动,引导市场利率水平稳中有降,效果较好。目前我国定期存款利率约为1%至2%,贷款利率约为4%至5%,真实利率略低于潜在实际经济增速,处于较为合理水平,是留有空间的最优策略。

文章进一步解释称,若真实利率持续高于潜在增速,会导致社会融资成本高企,企业经营困难,不利于经济发展。而真实利率低于潜在经济增速,则有利于债务可持续,可以给政府一些额外的政策空间。但如果真实利率持续明显低于潜在经济增速,会扭曲金融资源配置,带来诸多问题,难以长期持续。

“当前我国的经济增长、物价水平、就业状况、国际收支平衡等货币政策调控目标均运行在合理区间,从实际效果上也充分验证了我国当前的利率水平总体上处于合理区间”,文章称。

问题三

下一步工作重点是什么?

央行也在文章中透露了下一步工作重点。

文章指出,下一步人民银行将继续深入推进利率市场化改革,持续释放LPR改革效能,加强存款利率监管,充分发挥存款利率市场化调整机制重要作用,推动提升利率市场化程度,健全市场化利率形成和传导机制,优化央行政策利率体系,发挥好利率杠杆的调节作用,促进金融资源优化配置,为经济高质量发展营造良好环境。

事实上,这一信号政策早已释放。

9月5日,人民银行副行长刘国强在国务院政策例行吹风会上表示,下一步要进一步发挥贷款市场报价利率指导性作用和存款利率市场化调整机制的作用,引导金融机构将存款利率下降效果传导到贷款端,降低企业融资和个人信贷的成本。

采写:南都·湾财社见习记者 王文妍