资本|张近东父子突“离场”,苏宁控股质押全部股权,这家公司到底有多缺钱?

张近东及苏宁再次被推上舆论风口。

日前,国家工商信息系统显示,苏宁控股股权被全数质押。张近东父子等的"离场"引发市场关注,"苏宁是否缺钱"成为讨论热点。此外,由于苏宁控股股东张近东也与苏宁易购关系匪浅,上市公司苏宁易购也被"拉下水"。

《商学院》记者就此事向苏宁方面求证,其相关负责人表示,目前,苏宁控股集团持有苏宁易购3.98%的股权,股权质押是正常的商业合作,对苏宁易购战略发展和正常经营无实质影响。

不过,在此次股权质押事件的影响下,苏宁易购(002024.SZ)旗下多只债券大跌、长期卖资产扭亏、业绩滑坡等现象也再次被提及,而苏宁集团此前的"资金链断裂"的传闻也重新回到公众视线。

《商学院》记者进一步就为辟谣"资金链断裂"而立案的案件进展、苏宁易购业绩滑坡、"苏宁系"债务风险等问题分别向苏宁控股、苏宁易购发送采访函,截至发稿,对方均未作出回复。

出售前兆?苏宁控股股权全数质押

近日,国家工商信息系统显示,苏宁控股股东张近东、张康阳(张近东之子)、南京润贤企业管理中心(有限合伙)(下称"南京润贤")已将公司股权出质给淘宝(中国)软件有限公司(下称"淘宝"),股权出质登记日期均为2020年12月4日。

其中,张近东股权出质5.1万股,张康阳股权出质3.9万股,南京润贤股权出质1万股,总出质股数10万股、合计出质股权数额10亿元,与苏宁控股的注册资本金额等同。

(图片来源:国家工商信息系统)

张近东不仅是苏宁控股股东,也是苏宁控股的创始人、法定代表人、董事长,同时也是苏宁易购和苏宁电器的主要股东。那么,张近东父子为何双双质押股权?该情况是否会对关联上市公司苏宁易购产生影响?

对此,苏宁方面回应《商学院》记者表示,目前,苏宁控股集团持有苏宁易购3.98%的股权,股权质押是正常的商业合作,对苏宁易购战略发展和正常经营无实质影响。今年以来,面对疫情挑战,苏宁充分调动智慧零售前瞻性布局的优势,实现了企业的稳健发展。苏宁和阿里长期保持良好合作,双方将进一步深化合作,拓展线下商业场景。

值得一提的是,12月8日,市场有传闻称,苏宁集团资金链断裂,在渤海银行的贷款已经违约,民生和建设银行已抽贷。

不过,苏宁官方微博很快发消息称传闻不属实,并表示该谣言对公司正常经营和品牌声誉造成了恶劣影响,公司已向有关部门报案,查实信息来源,并追究造谣者及传谣者的法律责任。

(图片来源:苏宁官方微博)

资金断裂传闻在前,股权质押在后,目前苏宁控股资金情况到底如何?缘何需要进行股权全数质押?

第三方研究机构透镜公司创始人况玉清告诉《商学院》记者,苏宁的资金链紧张不是报不报案就能够澄清的,因为上市公司苏宁易购的数据摆在面前,其到期的债务压力大是不争的事实。

"一般情况下,因为缺钱融资而进行股东质押股权,是最常见的可能性。而且,质权方的背景非常奇怪,苏宁控股股权质押融资不去质押给金融公司、贷款公司、银行,而是直接质押给淘宝,这也可能是一个股权出售的前兆——先进行质押,质押之后无法赎回,股权就变成了别人的。"况玉清表示。

"苏宁系"多只债券暴跌,"打折回购"也不香了?

苏宁控股不仅陷入股权质押风波,以及资金链断裂传闻,而且关联上市公司苏宁易购在债券市场也遭遇"滑铁卢"。

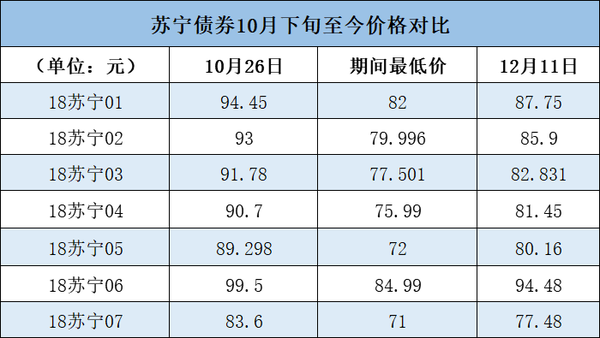

据了解,10月以来,苏宁易购多只债券价格一度大跌,其间多只债券跌破80元,最低跌至71元。截至12月12日,其18苏宁01等7只债券价格均未回到此前10月下跌前水平。

(图片来源:《商学院》记者根据wind数据整理)

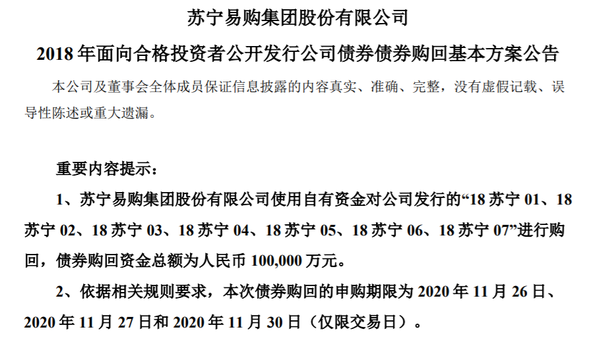

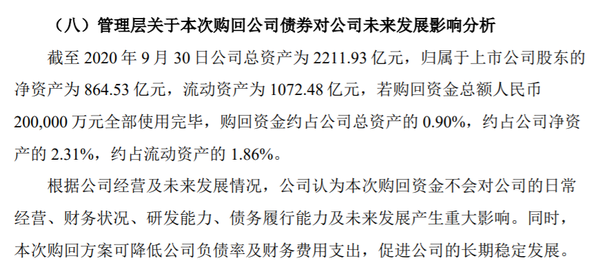

"为增强投资者信心,维护公司债券价格稳定,促进公司的长期稳定发展",苏宁易购分别在11月12日、12月9日发布债券回购公告,拟以共计30亿元自有资金对公司发行的债券进行回购。涉及债券包括18苏宁01、18苏宁02、18苏宁03、18苏宁04、18苏宁05、18苏宁06、18苏宁07。

(图片来源:苏宁易购公告)

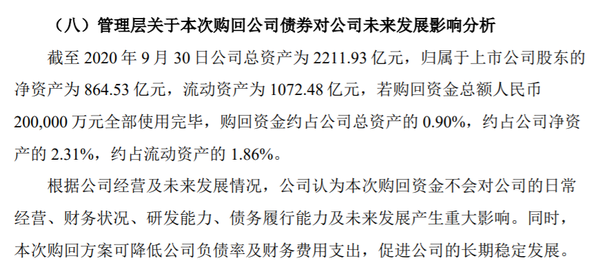

据统计,上述苏宁易购7只债券发行额共计100亿元。值得注意的是,目前苏宁易购此次回购的7只债券价格在连续下跌的情况下,价格均低于100元的发行价。苏宁公告也指出,本次购回方案可降低公司负债率及财务费用支出,促进公司的长期稳定发展。

(图片来源:苏宁易购公告)

那么,面对目前的"债券打折回购"场面,苏宁易购为何没有更多的回购消息呢?百亿债券为何仅出资30亿进行回购?

况玉清认为,在目前的情况下去回购债券,价格是比较低的,从财务成本上来考虑也更划算,即便是从银行去借贷、去借新还旧,也比债券到期还本付息要强很多。但是这种情况下苏宁易购却没有选择将其全部还完,其资金肯定存在比较大的压力,或者是融资能力遭到破坏,已经无法从银行借到钱。

苏宁易购长期卖资产扭亏

作为"苏宁系"的重要板块,上市公司苏宁易购的业绩表现也至关重要。但遗憾的是,苏宁易购不仅长期靠卖资产扭亏,而且在今年第三季度,其净利润大降95.4%。

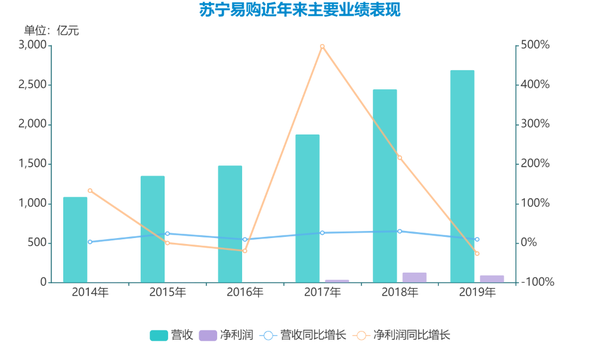

据了解,苏宁易购近年来的营收增速趋缓,其净利润增速更是出现下滑,自2017年之后净利润增速骤降,到2019年该数据已经为—26.15%。

(图片来源:《商学院》根据苏宁易购历年财报数据整理)

值得一提的是,尽管近两年苏宁易购净利润已经在百亿元上下,但其扣除非经常性损益后的净利润一直为负。2014年至2018年,苏宁易购的扣非净利润分别为—12.52亿元、—14.65亿元、—11.08亿元、—0.88亿元、—3.59亿元,到2019年,其扣非净利润甚至达到—57.11亿元。

细究苏宁易购净利润与扣非净利润长期"冰火两重天"的原因,与苏宁易购长期卖门店、卖子公司、卖股权等等卖资产行为脱不了关系。

数据显示,仅处置子公司产生的投资收益,2015年、2016年就分别达到14.48亿元、13.04亿元。2017年、2018年,苏宁易购靠卖阿里巴巴股权又分别获益32.85亿元、110.12亿元。

到2019年,苏宁易购处置苏宁便利超市获益42.62亿元、处置5家易达物流公司获益8.58亿元、出售苏宁金服股权获益98.57亿元,还以4.84亿元转让南京禄昌等3家资产管理公司。

据平安证券研究所报告,2019年,苏宁易购净资产收益率只有10.7%,而这一指标在2020年预计只有1.4%,在2021年只有1.9%。而其下调了对苏宁易购2020年度投资收益的预测,"主因预计公司本年将没有类似近几年转让阿里巴巴、苏宁小店股权等非经常性的巨额收益。"况玉清指出,苏宁2019年的数据不具代表性,主要是剥离苏宁小店业务实现的资产性收益。而从最近几年的整体财务数据来看,苏宁易购整体利润几乎全部来自各种各样的资本性收益,其在主营业务端持续造血能力就要受到质疑。

"而这些账面变动是不带来任何现金流的,通过这种方式去‘制造利润’,只能得到账面的盈利,但肯定不可能因此产生持续盈利能力,关键还是看自己的主营业务的造血能力。"况玉清表示。

到2020年第三季度,苏宁易购业绩也出现滑坡,营收为1808.62亿元,同比下降10.2%,净利润为5.47亿元,同比大降95.4%;扣非净利润依旧为负,为—10.09亿元。

(图片来源:苏宁易购财报)

与此同时,苏宁易购还要面临其债务问题。财报数据显示,截至2020年9月底,苏宁易购负债合计1361.4亿元,其中包括长期借款62.48亿元、一年内到期的非流动负债46亿元、短期借款280.97亿元。

苏宁控股股权全数被质押、张近东父子双双"离场";"苏宁系"多只债券大跌未能复原;苏宁易购长期卖资产扭亏、苏宁易购净利润大降、面临债务压力……苏宁是真的缺钱吗?等待苏宁的又将会是什么?在重重疑云之下,投资者们要如何看到真相?《商学院》也将持续关注。