中原证券2.4亿资管踩雷闽兴医药应收款 董事长亲自报警

在诺亚财富34亿元踩雷承兴国际之后,市场上,中原证券(5.790,-0.29,-4.77%)2.4亿资管踩雷福建闽兴医药的应收账款也在逐渐发酵。

根据网上流传的通报说明,中原证券一查,发现不得了,闽兴医药实际控制人夏薛雯失联了!

中原证券踩雷闽兴医药应收款

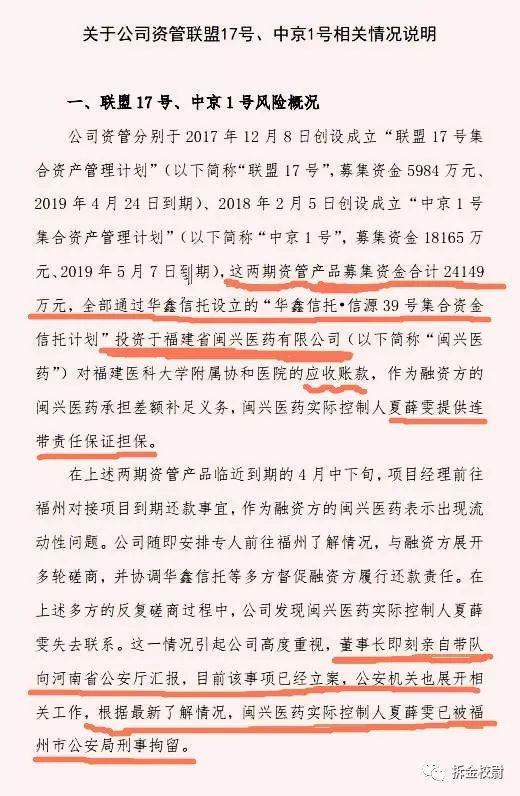

近日,中原证券一份资管产品情况说明在圈内流传。

上面显示,中原证券资管在2017年12月设立了资管产品"联盟17号",在2018年2月设立了"中京1号",两者各自募集了5984万元、18165万元,合计募集资金2.4亿。

另外,这两款产品都是今年到期,一个是4月24日,另一个是5月7日。

这两款产品是做什么的呢?

原来是投资到福建闽兴医药公司对福建医科大学附属协和医院的应收账款,作为融资方的闽兴医药承担差额补足义务,实控人夏薛雯提供连带责任保证担保。

资管产品当然是要挣收益的,到了今年4月份快到期的时候,中原证券的项目经理跑了一趟福州,准备对接项目还款事宜,然而发现情况有点不对,这家闽兴医药出现了流动性危机。

中原证券马上安排专人飞去福州,了解情况之后,与融资方展开多轮磋商,并协调华鑫信托等多方督促融资方履行还款责任。

这一去更加不得了,不单单是钱拿不回来,连闽兴医药的实控人也玩失踪,直接失去联系。

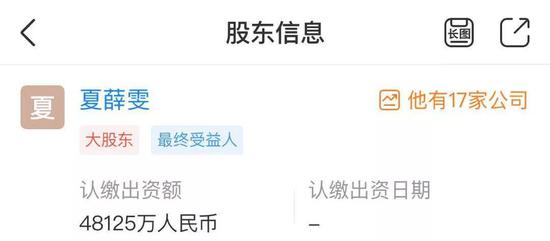

公开资料显示,福建省闽兴医药有限公司于1994年7月30日在福建省工商行政管理局登记成立。法定代表人夏薛雯,公司经营范围包括中药、西药、医疗用品及器材、化工产品(不含危险化学品及易制毒化学品)等。

其中夏薛雯持股超90%。

中原证券董事长亲自报案

白花花的2.4亿元,这么大的事情,引起了中原证券高层的重视,董事长即刻带队向河南省公安厅汇报,目前已经立案。

最新的情况是,闽兴医药的实控人夏薛雯已被福州市公安局刑事拘留。

受消息影响,中原证券今天股价暴跌4.77%,市值没了11亿。

除中原证券外,目前多家与闽兴医药存在供应链融资关系的金融产品也正在面临风险。

据21世纪经济报道发现,闽兴医药作为担保方的应收账款转让交易合超过8笔(其中1笔已注销),平均每笔应收账款转让规模从2亿元至4亿元不等,上述应收账款合计规模已高达22.68亿元,若包括已注销部分登记,则高达26.76亿元。而在这些应收账款受让者中,共有华鑫信托、国联信托、兴业信托、华融信托、华药保理、日立保理不少于6家机构赫然在列。 公开资料发现,中粮信托、鹏华基金子公司鹏华资产曾以闽兴医药应收账款为底层资产试图发行过集合信托或资管产品,加之以华鑫信托作为通道方的中原证券,卷入闽兴医药事件的机构或已不少于8家。

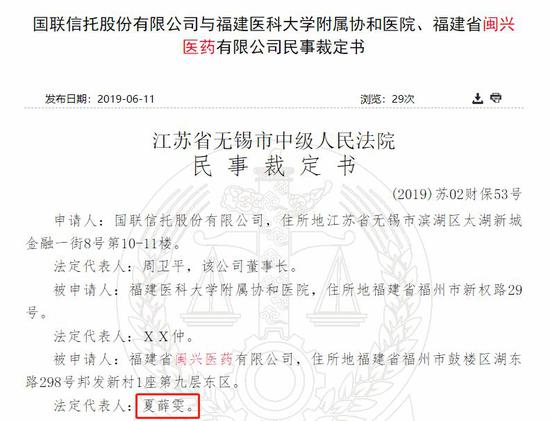

国联信托也3.6亿踩雷闽兴医药

裁判文书显示,国联信托因情况紧急,于2019年5月13日向本院提出诉前财产保全的申请,请求冻结被申请人福建医科大学附属协和医院、福建省闽兴医药有限公司银行存款人民币3.6亿元或查封、扣押其他等值财产。申请人国联信托股份有限公司已向本院提供了担保。

本院经审查认为,申请人国联信托股份有限公司的财产保全申请符合法律规定。依照《中华人民共和国民事诉讼法》第一百零一条、第一百零二条之规定,裁定如下:

冻结被申请人福建医科大学附属协和医院、福建省闽兴医药有限公司3.6亿元或查封、扣押其他等值财产。

21世纪经济报记者获得的一份闽兴医药对福建医科大附属协和医院的应收账款清单发现,该类应收账款的赊账期长达两年,例如2017年5月份出库、由浙江海正药业股份有限公司生产的"依诺沙星片",出库单日期为2017年5月19日,最晚付款日则为2019年5月30日。

21世纪经济报记者获得的一份闽兴医药对福建医科大附属协和医院的应收账款清单发现,该类应收账款的赊账期长达两年,例如2017年5月份出库、由浙江海正药业股份有限公司生产的"依诺沙星片",出库单日期为2017年5月19日,最晚付款日则为2019年5月30日。

应收账款为何爆雷?

何为"供应链融资"?

供应链金融的主要融资模式分为应收账款融资、库存融资、预付款融资等,其中应收账款供应链作为投资标的是由之前的传统金融机构的保理业务衍生来的。

据澎湃采访信托人士称,"一般一个企业的经营涉及到众多上游供应商,基于采购合同、承包合同等文件会形成众多的应收账款,应收账款是企业的资产,是资产就可以融资。金融机构买入这些应收账款相当于就是给持有应收账款的企业融资了。这种买入可以分为买断或者买入加回购。一般来说,根据不同机构的要求,这个应收账款确认权利的,确权,当然也有不确权或者没法确权的情形。不确权就可能存在资产的真实性问题,因为有大量应收账款可能是企业杜撰出来的,为了达到融资的目的。"

一般来说,应收账款供应链融资风控重点考察的点在于上下游的供货协议、增值税专用发票还有到期付款通知书。事实上,除了增值税专用发票,其他的文件很容易"造假"。

中阅资本总经理孙建波就表示,这个骗局(诺亚踩雷事件),今年3月份曾找过其所在公司。当时中介人介绍了该项目的好处:上市公司股权质押担保,还有京东的供应链应收款作为担保,双保险;特别是京东供应链,不会出问题;关键给的利息还不低。所以中介费要高一点。

孙建波表示,当时渠道方提出,不仅要和资金需求方见面,而且要和京东官方确认身份的项目负责人见面,并签署合同。但是,对方并不能满足这一条件。中阅资本最终拒绝了中间人介绍的这个项目,没有将这一项目继续介绍给合作渠道。(来源:中国基金报)