甲醇期货产业链(甲醇期货与什么相关联)

来源:五矿期货微服务

01 年度评估及策略推荐

1 年度总结

1、供应端

2022年投产超过600万吨新装置,但近一半装置在四季度投产,12月份仍有近300万吨装置待投产,随着年底新增产能的落地,2023年上半年仍旧面临较大的供应压力,上半年行情预计以震荡偏弱为主。下半年随着需求的恢复以及冬季供应端扰动仍有望走出单边上涨行情。原料端煤炭明年随着新产能的释放预计仍将以震荡偏弱为主,甲醇估值有望通过煤炭下跌来修复。

2、需求

2022年MTO装置全年表现偏弱,利润维持在低位水平,企业经营效益差,短期仍不见好转。展望2023年,仍旧是聚烯烃投产大年,MTO难有明显转好,但05合约在甲醇供需偏弱格局下MTO利润有望迎来阶段性修复,届时有望带来MTO需求的阶段性回升,但下半年预计仍会表现偏弱。传统需求方面,今年二甲醚、MTBE在能源走势偏强下获得较强支撑,甲醛与醋酸则在地产与消费走差下表现偏弱,2023年随着地产政策的出台与防疫政策的优化,传统需求消费有望边际走好,但政策的传导需要一定时间。总体看下游总体需求环比2022预计将出现一定回暖,甲醇价格有望获得支撑。

3、估值

横向对比来看,甲醇与能源比价低位回升,但绝对水平仍偏低,与化工品比价中性偏高。上下游来看,甲醇产业链利润主要集中在原料煤炭与天然气端,中游与下游利润都表现较差。随着近端基本面的走弱,基差高位修复。总体看甲醇估值相对中性。

4、单边策略

05合约关注逢高空配的机会,09与01合约关注做多机会,01合约的冬季行情仍然值得期待。05为甲醇淡季合约叠加供应端新装置投产,供需压力明显加大,而01合约多发生供应端扰动,另外下半年随着下游MTO装置的投产,需求有望出现一定修复,因此01合约仍有望走出季节性多头行情。

5、套利策略

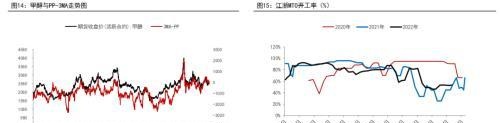

05合约关注PP-3MA价差修复机会,可以考虑逢低介入多单。但下半年来看,随着MTO装置的投产与本身聚烯烃仍处于大投产周期,09与01合约PP-3MA价差仍旧是逢高做缩的格局。跨期价差关注明年5-9价差逢高反套与下半年1-5价差逢低正套的机会。

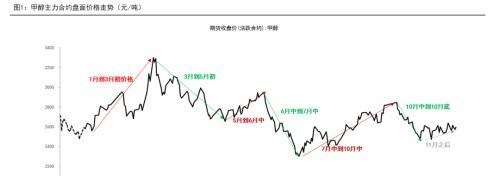

2 行情走势

2022年甲醇期货行情大致可分为7个阶段,全年盘面绝对价格上涨近100元/吨,整体波动区间较小,表现出宽幅震荡下行的走势。全年为供大于需的格局,存量装置与新增投产仍大过需求增量,但是阶段性供需错配的行情仍旧存在,下游需求全年偏弱,行情更多由原料端煤炭走势与上游阶段性检修主导,MTO利润全年维持相对低位,传统需求表现尚可。

3 行情回顾

1月到3月初价格上行:2月中下旬,随着俄乌冲突爆发,原油加速上行,05合约冲到3370高点,随后原油快速回落,甲醇跟随下跌。在这段时间可以看到,因甲醇价格弹性较大,随着能源上涨,甲醇上涨幅度较大,在整个产业链中属于利润较好的一环,MTO利润在甲醇上涨过程中被压缩到低位,甲醇估值相对偏高,开工高位。

3月到5月初价格下行:随着原油波动率开始回落,甲醇开始回归自身基本面逻辑,短期供过于求的基本面以及偏高的估值使得3月之后港口库存开始触底回升,甲醇盘面价格跟随下跌。

5月到6月中震荡走高:随着3-5月上游价格的不断走弱,MTO与传统下游利润出现明显改善,需求有所好转,叠加天津渤化60万吨MTO装置投产预期以及国内化工煤偏强走势,甲醇价格开始低位走高。

6月中旬到7月中旬价格下行:宏观层面,随着美联储货币政策紧缩周期的到来,大宗商品大幅下跌,甲醇也难独善其身。基本面来看,随上游开工高位叠加需求淡季与进口压力较大,港口库存大幅走高,仅次于2020年疫情期间,大幅上行的库存带来价格的同步下跌,相对比港口的大幅累库,内地在传统需求较好以及多数企业保持低库运行,内地整体库存表现较好,虽也出现季节性累库但整体幅度较小,库存也处于同期相对低位。

7月中旬到10月中旬价格上涨:上游方面,随着前期价格下跌,企业利润压缩至低位,7月之后检修企业增多,上游开工开始大幅下行,产量高位回落,需求方面MTO开工基本维稳,金九银十传统需求表现尚可。进口方面进口利润较差叠加前期外盘装置开工低位,8、9月进口量出现明显回落。供应收缩与需求刚性维持使得基本面表现偏强,港口库存快速去化。最后一方面,8月之后煤炭价格的大幅走高也是甲醇这波上涨行情的重要推手。

10月中旬到10月底价格下行:8月之后上游开工触底回升,10月回升到同期高位水平,开工回升叠加内蒙古久泰200万吨装置10月中旬投产,供应压力加大,而下游MTO随着前期甲醇价格的上涨以及自身的弱势,利润被压缩到低位,沿海MTO装置开工下滑至年内低位水平,供增需减导致内地企业库存快速走高,价格高位回落,另外10月中旬之后煤炭价格开始见顶回落,带动甲醇成本走低。

11月之后区间震荡:这段时间港口绝对库存水平仍旧处于同期低位,港口基差表现偏强,但内地库存持续走高,呈现内地弱港口强的格局,较强的基差支撑盘面价格,但较差的预期以及内地基本面的走差持续压制盘面价格,盘面以震荡为主。月间价差方面,随着近端基本面的走差以及远端疫情优化政策预期和房地产政策出台,盘面走出反套。

02

供应端

1

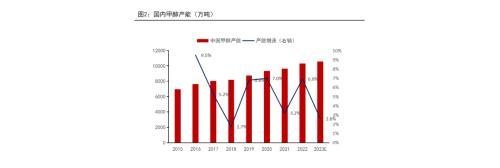

投产增速下降明显

2022年全年产能增速度预计在7%左右,多数装置集中在下半年投产,年底投产压力仍旧较大,释放的产能将会继续压制05合约使得明年上半年甲醇仍将维持弱势。而2023年投产增速大幅下行,下半年供需预计出现好转,总体来看,2023投产压力有限,但阶段性压力仍会存在。

2

投产周期逐步进入尾声

1、2022投产的装置有安徽碳鑫、宁夏宝丰、四川万华、孝义鑫东亨、安阳顺利、内蒙古久泰合计346万吨,其中2022年待投产的还有宁夏鲲鹏清洁能源60万吨、宁夏宝丰240万吨、以及山西蔺鑫20万吨,若这三套装置顺利投产,则2022年合计新增产能将达到666万吨,新增产能增速将近7%。其中宁夏宝丰240万吨新装置配套有下游MTO,但是下游将在2023年投产,具体时间可能在6月之后,因此新增装置仍旧会对01与05合约产生较大供应压力。

2、2023年计划投产装置产能267.5万吨,其中最大装置为中海化学120吨天然气制甲醇装置,其余装置产能均在50万吨以下。总新增产能增速接近2.6%,且主要为天然气以及焦炉气装置,煤制装置只有河南晋开延化一套30万吨。从新增产能来看,2023年有着近几年最低的产能增速,投产周期逐步进入尾声,2023年供应端压力有望逐步减小。但从目前来看2022年年底仍有超过300万吨的装置产能投产,且短期内没有配置足够的下游需求装置,2023上半年供应压力仍旧较大。

3

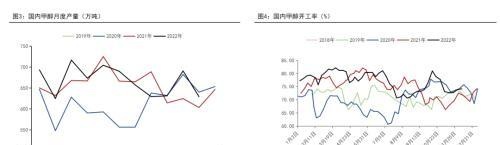

产量同比增幅明显,停车时有发生

4

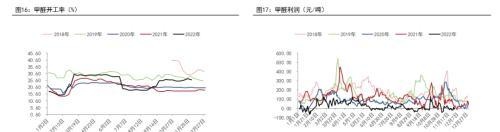

利润有所回升,成本压力缓解

截止2022年11月份,国内产量7340万吨,同比增加1.98%,合计136万吨。全年产量与开工呈现前高后低的特点。年初煤价下跌,企业生产利润尚可,开工维持在高位水平,6、7月份随着大宗商品的大幅下挫,甲醇也跟随下跌,企业利润大幅走低陷入亏损,上游开工逐步下行,打至年内低点,而后随着检修结束与内蒙古久泰新装置的投产,开工逐步回升至高位。可以看到在低利润下,企业开工受利润影响较大, 一旦企业亏损加剧,上游亏损性检修将会逐渐增多,通过上游的检修节奏来平衡供需情况。展望2023年,上半年弱势的基本面或仍将限制甲醇利润的上行空间,仍需关注利润的变化对于上游开工意愿的影响。下半年随着基本面的好转,利润的走高,企业开工意愿或逐步提升。

3

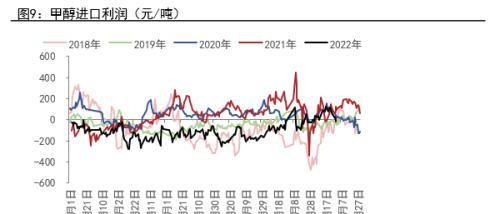

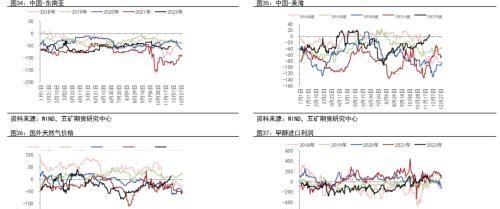

盘开工回升,进口环比增加

1、截止2022年10月甲醇累积进口量1032万吨,同比增长8.76%,合计83万吨。分来源国看,来自伊朗的进口量为203万吨,占比将近20%,沙特进口量157万吨,新西兰进口量80万吨,特立尼达和多巴哥75万吨。前四大进口国合计515万吨,占总进口量一半左右。

2、从国外装置开工来看,年中国际甲醇检修装置增多,7月份开工打到年内低点,供应端的收缩使得国际甲醇走势明显强于国内,内外价差大幅走低,进口倒挂。7、8月份的国际低开工导致8、9月份甲醇进口量出现明显回落。

3、从当前来看,国际装置自10月份之后开始逐步回升,当前已经回到高位水平,但国际需求表现欠佳,外盘价格走弱明显,内外价差逐步走高,部分货物发往国内进行套利,另外新西兰区域供应恢复,国内12月份到港量环比将出现明显增加。

4、展望2023年,随着海外主要经济体需求回落以及国际装置开工回升,2023年国内仍面临较大的进口压力,进口量环比2022年仍会有所增量。

3

供应端部分小结

新增产能:2023年新增产能增速环比2022年将出现明显回落,但2022年底仍有近300万吨的投产装置,配备的下游需求短期内并不会投产,因此明年05合约仍旧面临较大的供应压力。上半年上游预计仍将处于偏弱状态运行,随着下半年新增产能装置减少以及冬季供应端扰动的出现,上游压力有望缓解。

进口:进口端2022年12月进口量预计出现明显回升,外盘装置投产主要集中在伊朗,随着海外需求的放缓,2023年进口量仍旧有望走高,进口压力依旧存在。

行业利润:2022年全年来看,甲醇利润处于持续压缩状态,煤炭的走强以及下游需求疲软,上游全年利润处于低位震荡,展望2023年,在今年年底新装置的投产以及需求淡季影响下, 预计上半年上游利润仍将维持偏弱走势,煤炭端随着国内新增产能的释放以及后续冬季结束后需求将逐渐走低,明年煤炭价格有望震荡走弱,甲醇成本压力有望得到缓解。下半年随着需求的恢复以及上游投产压力相对有限,企业利润有望引来修复。

内地货物:宁夏鲲鹏新建60万吨装置年前存出产品的可能,另外春节前还有宁夏宝丰240万吨甲醇装置投产,新装置的投产或让本就库存高企的内地企业压力进一步增大,企业排库需求或持续存在,届时将使得港口基本面跟随走差。

02

需求端

3

下游需求增量较大,

重点关注MTO投产时间

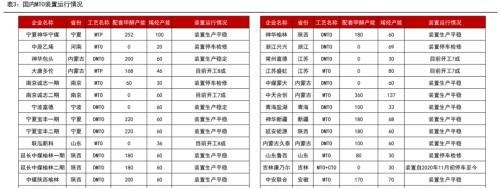

从下游投产装置来看,主要的需求增量还是以MTO为主,6月份的天津渤化60万吨MTO装置带来180万吨甲醇需求,为全年甲醇下游最主要的增量需求,其余为甲醛与与氯化物装置,按照不同产品的单耗来计算,2022年新增下游投产对于甲醇的需求增量在260万吨左右。2023年来看,有宁夏宝丰115万吨以及青海大美60万吨两套年内最大的甲醇下游MTO需求装置,需要重点关注其投产时间,其中宁夏宝丰的甲醇装置计划于2022年年底投产,内蒙古久泰的甲醇装置已经投产并产出产品。总体计算下来,2023下游计划投产装置将为甲醇带来近760万吨的需求增量,明显高于2022年。

2

MTO利润预计前高后低

3

MTO低利润低开工

1、甲醇与PP-3MA价差的相关系数达到-0.7,而PP与PP-3MA相关系数只有0.2,甲醇与PP的历史走势高度相关。因此可以发现PP-3MA价差主要由甲醇的走势决定。因为甲醇液体化工的属性导致其价格波动要明显高于PP,相对于甲醇,PP的生产链条更长,工艺更为多样化,原油、煤炭等原料价格的传导也相对较为滞后,因此其波动率要明显小于甲醇。故MTO利润的高低更多时候由甲醇决定。

2、2022全年来看,MTO利润基本都维持在相对低位,仅在6、7月份甲醇价格大跌的时候出现阶段性修复,9月份甲醇的走高大幅压缩了沿海外采MTO装置的利润,逼停了多数装置,最终负反馈导致甲醇在10月之后出现高位下跌。近几年MTO利润的持续回落与聚烯烃产业的大投产与终端的弱消费有很大的关系,MTO利润限制了甲醇的上涨高度。现在烯烃作为甲醇最大的下游其占甲醇的消费比例已经超过50%,其基本面的变化对甲醇走势起到重要的影响,甲醇的大幅上涨基本都要以MTO利润修复走高为前提。

3、2023年有宁夏宝丰115万吨和青海大美60万吨两套MTO装置投产,其中宁夏宝丰预计在年中之后投产,鉴于上半年甲醇较弱的基本面,PP-3MA价差在05合约有望得到一定的修复,但2023年依旧为烯烃投产大年,09与01合约的PP-3MA价差依旧是逢高做缩的格局。MTO的低利润也仍将继续限制2023年甲醇的上行高度。

4

国内MTO装置运行情况

5

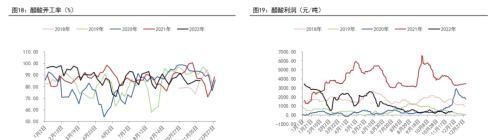

地产下行,甲醛利润降至5年低位

1、甲醛对甲醇的单耗在0.45到0.55,其将近50%的需求用于三全树脂胶黏剂,大量应用于板材工厂,而板材工厂多为私营作坊企业,需求较难统计,但因其终端主要与地产挂钩,因此可以从地产的基本面情况来衡量甲醛的需求,地产主要关注竣工端。2022年国内地产行业进入下行周期,甲醛需求随着减少,行业生产利润处于近5年来的低位水平。

2、2022年甲醛总产能预计能达到3590万吨,2023年有河南豫通20万吨、呋喃树脂二期10万吨两套装置投产,总产能将达到3620万吨以上,在双碳目标下,甲醛作为环保重点监控的行业,进入门槛逐步提高,不具备优势的小型企业将逐步被市场淘汰。总体甲醛对于甲醇的需求增量有限,短期内终端需求维持弱势,但随着地产政策出台,地产行业最差的时候或已过去,2023年终端需求预计环比将出现一定的改善。

6

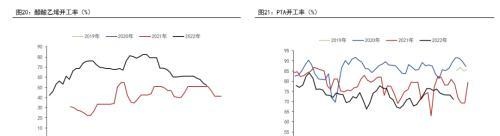

醋酸开工相对平稳,利润前高后低

醋酸对甲醇的单耗为0.53-0.55,其下游需求主要有醋酸酯、醋酸乙烯、PTA、醋酸酐、氯乙酸,是合成纤维、胶黏剂、医药、染料和农药的重要原料。2022年国内醋酸产能已超过1000万吨。截止2022年11月国内醋酸产量852万吨,同比增长12.32%,合计93.5万吨。

7

醋酸下游走弱明显

8

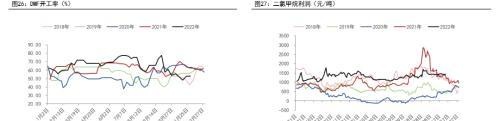

燃料需求相对景气

9

其余需求表现相对稳定

1、二甲醚与MTBE占甲醇总需求将近10%,二甲醚主要用途是作为燃料,大部分与液化气掺烧,在室温下可压缩成液体,是较为清洁的民用燃料,被认为是液化石油气的替代品之一,因此在实际研究中通常会对比两者的价差来作为两者之间的经济性对比。

2、MTBE是一种优良的高辛烷值汽油添加剂和抗爆剂,可以提高汽车使用性能,降低燃油使用成本,由甲醇与异丁烯在催化剂下合成。2022年由于汽油的高景气度,MTBE成为甲醇下游需求中是表现最好的品种,利润全年维持在高位水平,出口量大幅增加,但展望2023年随着海外主要经济体需求的回落,成品油价格也将逐步下行,由此带动MTBE价格下行。

10

需求部分小结

MTO消费:2022全年MTO利润都处于相对低位,需求表现疲软,始终看不到MTO利润修复的驱动。由于 MTO利润主要决定因素在于甲醇,而2023上半年甲醇有望保持偏弱走势,届时MTO利润有望出现一定修复,随着利润的修复,外采MTO装置开工有望逐步走高,带动需求回升。下半年随着新装置的投产与甲醇供应端的收缩,MTO利润或将重回低位。MTO低利润状态限制甲醇的上行空间。

能源与化工需求:2022年随着全球能源价格的大涨,二甲醚与MTBE维持较高的景气度,行业生产利润较高,而甲醛由于地产行业大幅下行,需求走淡明显,利润压缩至近年来同期低位水平。醋酸由于下游醋酸乙烯与PTA等化工品的利润与开工走低,需求也面临较大压力。展望2023年,随着海外需求的回落,能源价格有望走低,届时带动甲醇燃料需求走低,而国内由于政策刺激,经济有望逐步复苏,对于化工需求有望环比改善,但政策传到需要一定时间,预计下半年需求将会逐步回升。

03

估值、库存

1

估值相对中性

横向对比来看,随着原油价格下跌,甲醇与能源比值低位回升,但仍处于相对偏低水平。从产业链上下游来看,近期随着煤炭价格的下跌,甲醇企业利润出现一定修复,但仍处于亏损状态,绝对利润水平仍旧偏低。MTO利润保持低位震荡,企业持续处于低利润状态,终端需求迟迟不见改善。传统需求甲醛、醋酸利润处于低位水平,二甲醚、MTBE利润相对较好,但由于其占甲醇消费比例较小,难以为甲醇价格带来较强支撑。甲醇后续利润的修复预计将通过原料端煤炭走弱来实现,但短期内随着气温下降,电厂日耗回升,煤炭价格或止跌企稳,明年随着天气转暖,煤炭有望继续震荡偏弱。总体来看,甲醇产业链利润主要还是处于上游原料端,中游甲醇与下游MTO都处于低利润状态,甲醇整体估值偏中性。明年上半年甲醇供需基本面仍旧偏差,预计利润仍会维持在相对低位,下半年随着供需的改善,甲醇估值有望迎来一定修复。

2

外盘走弱、内外价差走高、进口顺挂

3

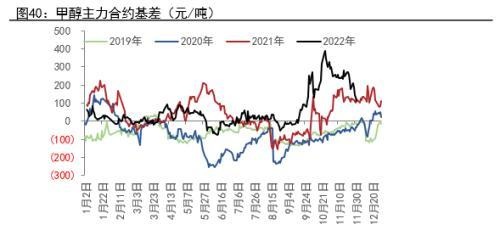

基差修复、月差高位回落

1、从甲醇的月间价差季节性可以看到1-5价差在10月份之前容易走正套,10月之后容易走反套。主要原因在于8、9月份一般主力合约会切换到01合约而01合约对应国内冬季限产扰及国外装置停车扰动,一般为季节性去库阶段,因此01合约容易交易强预期,1-5容易走出正套。在10月份之后随着利多因素的落地与出尽,一般甲醇绝对价格也处于相对高位,市场开始交易现实端,月差容易高位回落。

2、2022年也类似,10月之前在进口缩量与煤炭走强影响下盘面价格走强,1-5走出正套,随后在新装置投产以及进口回升预期下盘面开始回落,价差开始走反套。

3、从明年来看,上下游的投产情况仍旧支持月间价差走季节性特征,预计5-9价差以逢高反套为主,9-1价差在10月份之前也仍有望维持反套格局。

4

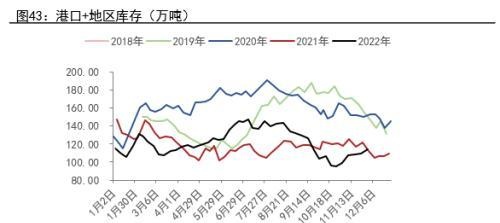

港口、内地库存分化

1、全年库存表现仍旧较为符合季节性走势,价格与库存走势仍旧保持着比较明显的负相关性。年初甲醇生产利润尚可,企业开工维持在高位水平,下游利润偏低叠加需求淡季,供增需减导致港口库存持续走高。随着6-7月甲醇价格的大跌,企业利润压缩至低位,亏损性检修增多,上游开工逐步回落,进口由于前期外盘装置开工低位,8月之后进口量环比出现回落,而需求端刚需维持,供应的持续收缩使得港口库存去化到5年同期低位水平。后续随着7到9月份甲醇价格的持续上涨,外采MTO装置亏损加剧,9月中下旬沿海MTO装置开工大幅下行,而8月之后上游装置开工逐步回升叠加新装置的投产,供增需减导致港口库存开始见底回升。

2、12月份仍将面对供应端新装置投产以及到港量回升的双重压力,港口累库压力进一步加大, 在累库预期下,预计现货价格将边际走弱。

3、展望2023年,上半年仍将面临较大的累库压力,下半年随着需求的复苏与下游装置的投产,累库压力将逐步缓解,库存总量将呈现前高后低的特点。

本文源自行业资讯