用友 财务 问题(用友问题解答)

导语:费用率持续上升,毛利率下滑,业绩暴跌……,用友网络的云转型,恐怕还有很长的一段路要走。

李平 | 作者 砺石财经 | 出品

1

财务总监突发离职,功成身退还是另有隐情?

业绩“暴雷”、股价持续暴跌之际,用友网络高管团队再次发生人事变动。

5月6日,用友网络发布公告称,近日公司高管徐洲金因个人原因申请辞去执行副总裁兼财务总监职务,辞呈自送达董事会之日起生效。经公司总裁王文京先生提名,公司决定聘任公司董事吴政平兼任公司财务总监。

资料显示,徐洲金在2020年4月加入用友网络,当年6月被聘为财务总监。在此之前,徐洲金曾在海南航空股份有限公司、海航航空集团有限公司、海航集团有限公司工作,属于“空降”高管。

2020年6月30日,用友网络发布公告称,根据公司业务发展需要,公司决定聘任徐洲金为公司执行副总裁兼财务总监,吴政平自2020年6月30日起将不再兼任公司财务总监。

一般来说,财务总监对上市公司的资金流向和资金分配起着非常重要的作用,财务总监也被视为影响上市公司财务管理质量及可持续发展的重要职位。一旦有财务总监突发离职,往往会引起二级市场一些不好的猜想,进而对上市公司形成一定的利空影响。

目前看,徐洲金空降用友网络并上任财务总监之位,似乎与用友网络的定增事项有关。

2020年6月30日,也就是徐洲金被聘为公司财务总监的当日,用友网络还公布了《公司关于公司非公开发行股票方案的议案》。根据这一定增方案,用友网络拟募资资金不超过64.3亿元,募集资金主要用于用友商业创新平台YonBIP建设项目(45.97亿元)、用友产业园(南昌)三期研发中心建设项目(6.28亿元)以及补充流动资金及归还银行借款(12.05亿元)。

值得一提的是,用友网络上述定增方案一度引来外界质疑。财务数据显示,截至2020年一季度末(定增方案公布前一个季度),用友网络货币资金高达51.43亿元,交易性金融资金为16.35亿元,合计约为68亿元。因此,用友网络并不差钱,自有资金就可以支撑上述募投项目。

更为蹊跷的是,用友网络一面保持了数十亿的货币资金,一面又维持着很高的有息负债。截至2020年一季度末,用友网络短期借款余额高达48.40亿元。

此事一度引发监管层的问询。在有关《用友网络科技股份有限公司非公开发行股票申请文件反馈意见》中,证监会要求用友网络就其账面货币资金余额较大,短期借款余额较大、资产负债率较高等问题做出合理性解释,并要求公司结合银行函证、资金流水等核查程序,说明货币资金是否真实存在。

最终,用友网络对上述质疑做出了解释,并调整非公开发行预案,将拟募资金额由不超过64.3亿元下调至不超过53.3亿元。

今年1月,用友网络宣布完成了定增,共发行新股1.66亿股,发行价为31.95元,募集资金总额为53亿元,配售机构包括高瓴旗下的HHLR管理有限公司(10亿元)、葛卫东(2亿元)等17家机构及个人。

值得一提的是,在上述17家配售机构中,期货大佬葛卫东一直是用友网络的长期投资者。资料显示,早在2017年三季度末,葛卫东就开始建仓用友网络,建仓时持有3945.22万股。截至2021年末,葛卫东共持有用友网络1.15亿股,持股比例为3.51%,位列公司第五大股东,也是用友网络最大的个人股东。

本次定增,葛卫东共获配625.98万股新股。但在参与用友网络定增的同时,葛卫东又在二级市场大笔减持了用友网络股票。截至3月31日,葛卫东共持有用友网络7625.98万股,流动股份为7000万股,较2021年末减少约4500万股,总持股比例降低至2.2%,一季度减持金额在10亿元以上。

葛卫东的大幅减持或许与用友网络业绩不及预期有关。最新季报显示,2022年第一季度,用友网络大亏3.93亿元,创出10年最大单季度亏损纪录。此前的年报数据显示,用友网络2021年净利润同比下滑28%,扣非净利润同比下滑55.3%。

受此影响,二级市场上用友网络股价持续暴跌。截至最近一个交易日,用友网络股价已跌至18.32元,较历史最高价(54.15元)跌幅达到70%。由此计算,参与定增的高瓴资本等机构浮亏比例已经超过40%。

不难看出,就在定增方案顺利实施不久,用友网络年报、一季报业绩就相继“暴雷”,这难免不让人质疑其前期业绩的真实性,徐洲金的离职或许也与此有关。

曾几何时,积极向云服务转型的用友网络被称为“云茅”,市值一度接近2000亿元。从最新收盘价计算,用友网络市值仅为629亿元,已经不足高峰时期三分之一。那么,“云茅”究竟是如何跌落神坛的?

2

营收规模陷入三年停滞期,单季度亏损创纪录

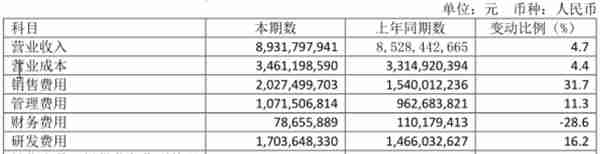

3月18日,用友网络披露公司2021年财报。数据显示,2021年全年,公司实现营业总收入为89.3亿元,同期增长4.7%;实现净利润为7.1亿元,同期下滑28%;扣非净利润为4.1亿元,同期下滑55.3%。

主营业务方面,用友云服务与软件业务实现销售收入86.41亿元,同比增长15.7%;其中,云服务业务收入为53.2亿元,同比增长55.5%,在主营收入中的占比为61.6%,较上年同期提升15.8个百分点,已成为公司最主要的收入来源。

值得注意的是,用友云服务收入占比的提升与其主动收缩软件业务有关。2021年,用友陆续剥离北京畅捷通支付技术有限公司(下称“畅捷通支付”)、深圳前海用友力合金融服务有限公司(下称“友金控股”)等金融服务业务。受此影响,2021年全年用友软件业务实现收入33.2亿元,同比下降18.0%,在主营收入中的占比降为38.4%。

另外,截至2021年末,用友云订阅相关合同负债同比增长79.0%,而软件相关合同负债同比下滑42.8%。从合同负债数据上看,用友网络云服务占比提升的趋势仍将持续。

自1998年成立以来,用友经历了以财务软件为核心的战略1.0阶段、以企业ERP管理系统为核心的战略2.0阶段以及以企业云服务为核心的战略3.0阶段。2020年8月,YonBIP(用友商业创新平台)的正式发布,标志着用友3.0战略实施进入第二个阶段,云服务则从产品服务模式升维到平台服务模式。

尽管营收结构有所优化,但从营收规模上看,用友网络已经连续三年停滞在80亿元附近。数据显示,2019-2020年,用友网络营收规模分别为85.10亿元、85.28亿元,对应营收增速分别为10.46%、0.22%,较2016-2018年放缓明显。

在营收面临滞胀的情况下,用友网络仍然加大了对营销及研发领域的投资,这又让其利润端受到较大压力,2021年扣非净利润出现了55%的大幅下滑。

2021年全年,用友网络销售费用支出为20.27亿元,同比增长31.7%;管理费用为10.72亿元,同比增长11.3%;研发费用支出为17.04亿元,同比增长16.2%,上述三项费用增长率均超过营收增长率(4.7%),期间费用率的上升进一步影响了公司利润端表现。

从4月30日披露的一季报数据上看,用友网络目前仍处于转型的阵痛期。数据显示,2022年第一季度,用友网络实现营收为12.79亿元,较上年同期增长5.4%,净亏损为3.93亿元,扣非后净亏损为3.6亿元,二者均创出10年来最大季度亏损纪录。

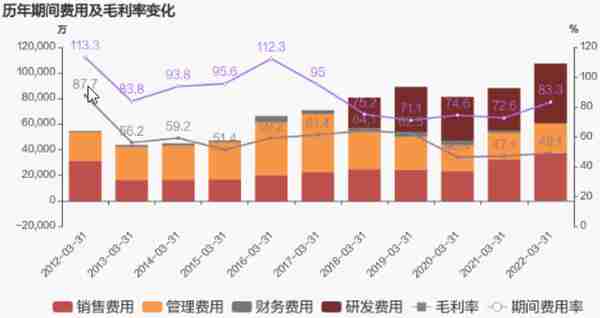

从毛利率上看,2022年一季度,用友网络毛利率为49.11%,较2021年全年(61.25%)下滑超过12个百分点,主营业务盈利能力出现明显下滑。

另外,用友网络的期间费用率仍处于向上攀升的状态。今年一季度,用友网络研发费用4.68亿元,同比增长40.8%,研发费率达到36.6%;营销费用支出为3.74亿元,同比增长16.22%;管理费用为2.31亿元,同比增长10.50%;总期间费用率达到83.3%,较上年升高10.7%,期间费用率的上涨是用友网络一季度业绩下滑的一个主要原因。

从生命周期理论出发,企业战略转型是企业重塑竞争优势、提升社会价值、达到新的企业形态的必经过程。正基于此,此前用友网络的云转型战略被广泛看好,这也是其得到2000亿元市值、荣获“云茅”称号的一个关键原因。

但从事实来看,二级市场投资者明显低估了用友网络云转型的难度,以及为此付出的成本与代价。目前看,SaaS占比低、大客户依赖、费用率高企等三大挑战,成为用友网络云转型之路的三道拦路虎。

3

云转型的三大挑战:SaaS占比低、大客户依赖、费用率高企

2016年,用友宣布进入3.0战略时期,全面提供“用友云”企业服务。在此之前,用友在软件服务时代主要面向于大中小型企业用户提供软件和行业解决方案。

进入到3.0时代之后,用友主营收入以云服务、软件业务和金融业务三部分组成。从2021年开始,用友网络陆续剥离北京畅捷通支付技术有限公司、深圳前海用友力合金融服务有限公司等金融服务业务,并于同年10月开始针对小微企业停售普及型软件,表现出公司加快推进云转型的决心。

另外,用友网络在进行云转型的同时,也在大力推动以公有云为基础的订阅付费模式,以便实现收入的可持续增长。不过,从SaaS占比以及ARR等指标上看,用友网络公有云部署及订阅模式的比例并不高,显示出公司SaaS化难度较大。

就SaaS而言,经常性收入来自客户的持续订阅,具有稳定、可预测、高度确定的特点,而ARR(订阅服务年经常性收入)属于SaaS订阅业务最关键的财务指标之一。但在2020年之前,用友网络基本没有订阅ARR。

从ARR指标上看,用友网络与老对手金蝶国际之间拉开了差距。数据显示,2019-2021年,金蝶国际由订阅产生的ARR分别为6.3亿元、10亿元和15.7亿元,复合增长率超过50%。

转型节点的落后和客户结构的不同,造成了用友网络云转型的进程和效果远不及金蝶国际。早在2011年,金蝶就率先提出“云管理”战略,开始布局云转型,次年推出金蝶K/3 Cloud。但直到2016年,用友网络才推出其3.0战略,以软件产品形态转为“软件即服务”的SaaS形式。由于转型时间较为落后,用友网络明显缺乏优秀的云原生产品,尤其在中型客户领域,金蝶云星空几乎拿下了全部市场份额。

从客户结构上看,用友网络主要依赖于行业大客户。2019年,用友的云服务中来自大客户的贡献收入比例超过90%。但相比中小企业,大客户更加注重数据安全,更加习惯定制化贴身服务,选择上云时主要以私有云和混合云为主。因此,由于大型客户对SaaS接受度相对较低,就导致用友网络SaaS收入占比较低。

相反,由于金蝶的中小客户居多,小微企业更容易云化,这就使得金蝶ARR这一指标要明显优于用友网络。

从国际市场上看,Salesforce等企业SaaS主要采用公有云部署,收费模式以年度订阅持续付费为主。然而,从用友网络YonBIP和云ERP两大云产品矩阵来看,均同时存在许可模式和订阅模式两种收费模式,部署模式上也是私有云和公有云两种模式并存。因此,用友云服务收入也是订阅服务和标准产品许可收入共存,另外还包括一定比例的产品支持与运维服务收入。

为了引导大型企业客户向订阅付费模式转型,用友网络一方面加大对销售人员的激励,一方面增加了对研发的投入。2021年年报数据显示,2021年全年,用友网络云服务业务订阅ARR达到16.5亿元,较往年有了明显增加。

不过,用友网络的大客户收入占比过高问题依然突出。一季报数据显示,按客户类型来看,用友大型企业、中型企业、小微企业收入分别为8.14亿、2.03亿、1.61亿,小微企业占比不足14%。

另外,大幅的费用支出又让用友网络面临到期间费用率不断攀升的压力,进而导致公司净利润出现创纪录的亏损。尽管公司订阅付费模式占比有了一定的提升,但用友网络为此却付出了很高的代价。

从全球范围来看,微软、Adobe等传统软件企业在云转型的过程中均经历过阵痛期,时间周期大约为3-4年左右,成功的订阅模式、SaaS收入占比等指标被视为转型成功的主要标志。但就用友网络现状来看,SaaS模式能否真正走通、订阅模式能否持续提升仍有一定不确定性,这也令外界无法预测其利润拐点。